tirto.id - Kisruh tentang kenaikan tarif pajak PBB-P2 di Pati membuat publik mulai penasaran, sebenarnya bagaimana perhitungan tarif pajak selama ini? Simak simulasi disertai dengan cara menghitung PBB-P2 berikut.

Bupati Pati, Sudewo beberapa waktu lalu membuat kebijakan untuk menaikkan tarif PBB-P2 di Kabupaten Pati. Kenaikan hingga 250% ini memicu gelombang protes dari warga Pati yang menilai jika hal itu memberatkan warga.

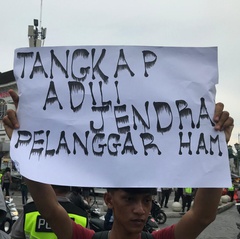

Protes ini berujung dengan adanya demo besar pada Rabu, 13 Agustus kemarin dengan pusat aksi di Alun Alun Pati. Demo tersebut diikuti oleh puluhan ribu massa yang salah saut tuntutannya adalh Bupati Sudewo turun dari jabatannya.

Ternyata, polemik tentang kenaikan tarif pajak ini tidak terjadi di Pati saja, melainkan juga di beberapa daerah, seperti di Jombang, Semarang, hingga Bone.

Berapa Tarif Pajak PBB-P2?

Pajak Bumi dan Bangunan Perdesaan dan Perkotaan (PBB-P2) adalah pajak atas bumi dan/atau bangunan yang dimiliki, dikuasai, dan/atau dimanfaatkan oleh orang pribadi atau Badan.

Sesuai Pasal 40 & 41 UU HKPD (Undang-Undang Hubungan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah) tarif maksimal PBB-P2 adalah 0,5% dari Nilai Jual Objek Pajak (NJOP).

Dalam menghitung PBB-P2, daerah bisa menetapkan NJOP yang digunakan antara 20% sampai 100% dari total NJOP setelah dikurangi NJOP Tidak Kena Pajak (NJOPTKP). NJOPTKP adalah nilai minimum yang tidak dikenakan pajak, nilainya paling sedikit Rp10.000.000 untuk setiap wajib pajak.

Bagaimana Cara Menghitung Pajak PBB-P2?

Perhitungan PBB-P2 tiap daerah berbeda-beda tergantung NJOP dan NJOPTKP yang ditetapkan setiap daerah. Dilansir dari laman resmi Bapenda Surakarta, tarif PBB-P2 untuk Surakarta adalah:

- NJOP kurang dari Rp1 miliar adalah 0.1%.

- NJOP di atas atau sama dengan Rp1 miliar dan kurang dari Rp2 miliar adalah 0,15%.

- NJOP di atas atau sama dengan Rp2 miliar adalah 0,2%.

- NJOPTKP ditetapkan Rp10 juta.

Contoh 1

Pak Anton hanya mempunyai objek pajak berupa bumi dengan nilai :NJOP Bumi = Rp5.000.000

NJOPTKP = Rp10.000.000

Karena NJOP bumi nilainya dibawah NJOPTKP maka Pak Anton tidak dikenakan pajak.

Contoh 2

Pak Budi mempunyai objek pajak berupa bumi dan bangunan dengan nilai:NJOP Bumi = Rp100.000.000

NJOP Bangunan = Rp300.000.000

Total NJOP = Rp100.000.000 + Rp300.000.000 = Rp400.000.000

NJOPTKP = Rp10.000.000

Tarif PBB P2 sebesar 0,1%

PBB-P2 = NJOP – NJOPTKP

= Rp400.000.000 - Rp10.000.000

= Rp390.000.000

Besarnya Pajak Terutang = 0,1% X Rp390.000.000 = Rp390.000

Penulis: Prihatini Wahyuningtyas

Editor: Dipna Videlia Putsanra

Masuk tirto.id

Masuk tirto.id