tirto.id - Kebijakan Institut Teknologi Bandung (ITB) menawarkan skema pembayaran uang kuliah tunggal (UKT) melalui pihak ketiga platform pinjaman online (pinjol), menuai polemik. Alih-alih menjadi jalan keluar bagi mereka yang kesulitan membayar, skema ini justru dianggap akan memberatkan mahasiswa.

Sejak Agustus 2023, ITB telah bekerjasama dengan Danacita, sebuah Lembaga Keuangan Bukan Bank (LKBB) /non bank yang terdaftar dan diawasi Otoritas Jasa Keuangan (OJK). LKBB yang dimaksud ini, khusus bergerak di bidang pendidikan.

Pihak ITB dalam Konferensi Pers, Rabu (31/1/2024) menyampaikan bahwa hanya terdapat sepuluh mahasiswa yang mendaftarkan pinjaman melalui Danacita. Itu pun adalah mahasiswa pascasarjana yang memiliki iuran kuliah lebih tinggi.

Selain itu, pengajuan ini ternyata mewajibkan persetujuan wali. Kemudian, karena sistem pembiayaan lewat Danacita tanpa menggunakan agunan, terdapat seleksi yang cukup ketat.

Danacita menawarkan cicilan biaya pendidikan mulai dari 6, 12, hingga 24 bulan dengan biaya platform mulai dari 1.3 persen per bulan. Serta biaya persetujuan (dikenakan sekali di awal) 3 persen dari nominal biaya yang disetujui.

Lebih lanjut, skema pelunasan biaya uang kuliah tunggal (UKT) tersebut menjadi salah satu opsi yang ditawarkan kampus. Sebelumnya, pada 2020, ITB memberikan kesempatan cicilan kepada seluruh mahasiswa dengan skema dua (50:50) sampai tiga kali bayar (40:40:30).

“Jadi pembayaran BPP mahasiswa ini memiliki opsi pilihan, mau bayar via cara apa, semua ada ditangan mahasiswa yang bersangkutan. Mahasiswa memiliki alternatif tata cara pembayaran,” ujar Kepala Biro Komunikasi dan Hubungan Masyarakat Institut Teknologi Bandung (ITB), Naomi Haswanto, saat dikonfirmasi Tirto.

Sebetulnya sistem ini tidak asing lagi. Banyak kampus Perguruan Tinggi Negeri (PTN) dan Perguruan Tinggi Swasta (PTS) di Indonesia menggunakan sistem yang sama, lewat kerjasama dengan Danacita.

Beberapa diantaranya adalah Universitas Negeri Semarang (UNNES), Universitas Gadjah Mada (UGM), Universitas Negeri Surabaya (UNESA), dan Universitas Sebelas Maret (UNS).

Sejak berdiri pada 2018, Danacita sudah digunakan oleh 27.440 pengguna dengan jumlah mitra pendidikan mencapai 148 lembaga. Adapun total dana pendidikan yang sudah tersalurkan mencapai Rp375,99 miliar.

Direktur Corporate Communication Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI), Andrisyah Tauladan, menuturkan pinjaman pendidikan merupakan salah satu produk fasilitas pendanaan yang sudah ditemui di industri keuangan sejak lama. Salah satu Lembaga Jasa Keuangan (LJK) penyedia produk tersebut adalah fintech lending.

Implementasi layanan ini ditemui di berbagai sektor dan bukan hal baru dalam inovasi bisnis fintech lending. Produk pendanaan ini melibatkan kerja sama dengan lembaga pendidikan atau perguruan tinggi dalam rangka penyediaan fasilitas pendanaan untuk mahasiswa, serta memberikan pilihan jalan keluar bagi mahasiswa yang kesulitan melakukan pembayaran UKT.

“Pinjaman baru diberikan jika terdapat pengajuan dari mahasiswa yang bersangkutan dan telah melalui proses analisis kelayakan oleh LJK terkait,” ujar dia kepada Tirto.

Liberalisasi & Komersialisasi PTN

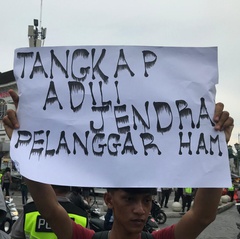

Isu pembayaran uang kuliah dengan opsi mencicil lewat pinjol tersebut menjadi viral karena alternatif pelunasan ini ditawarkan oleh pihak Perguruan Tinggi Negeri (PTN).

Kebanyakan masyarakat awam memiliki pemahaman bahwa PTN disubsidi negara dengan biaya kuliah yang sepatutnya terjangkau bagi semua kalangan. Apabila mahasiswa harus sampai meminjam ke lembaga keuangan, tentu menimbulkan pertanyaan.

Menurut Koordinator Nasional Jaringan Pemantau Pendidikan Indonesia (JPPR), Ubaid Matraji, akar permasalahan ini adalah kehadiran Undang-Undang Nomor 12 Tahun 2012 tentang Pendidikan Tinggi (UU PTN).

Dalam beleid tersebut Perguruan Tinggi Negeri Berbadan Hukum (PTN BH) diberikan kewenangan otonomi untuk pengelolaan akademik dan nonakdemik, termasuk pengelolaan keuangan. Saat ini, terdapat setidaknya 21 lembaga pendidikan tinggi yang memegang status PTN BH.

Selain PTN BH terdapat dua istilah lainnya, yakni PTN Satuan Kerja (PTN Satker) dan PTN Badan Layanan Umum (PTN BLU). Namun, kedua jenis PTN tersebut memiliki tingkat otonomi keuangan yang lebih rendah dibanding PTN BH.

Ubaid menjelaskan bahwa kehadiran UU PTN membuka jalan komersialisasi dan liberalisasi kampus. “Fenomena ini sudah terjadi sejak UU nomor 12 Tahun 2012 disahkan, tentu modusnya beragam. Ini juga tidak hanya terjadi di ITB tetapi juga di kampus-kampus PTN BH,” ungkapnya.

Meskipun demikian, terkait hal ini, Direktur Keuangan ITB, Anas Ma'ruf, menjelaskan bahwa pihak kampus selalu berupaya untuk memudahkan pembiayaan mahasiswa dengan berbagai skema keringanan. Salah satunya melalui Danacita.

"Danacita itu bekerjasama dengan ITB untuk membantu mahasiswa yang memiliki permasalahan keuangan, enggak ada hubungannya dengan pemasukan untuk ITB,” ucap Anas.

“Kita tidak sama sekali mengambil untung dari pada kerja sama dengan Danacita ini, satu persen pun, yang kita terima itu murni adalah UKT” imbuhnya.

Pada 2022 sumber pendanaan kampus adalah 33 persen iuran pendidikan, 28 persen dari pemerintah, dan 39 persen lewat pendanaan mandiri kampus. Pendanaan mandiri kampus ini bisa berasal dari aktivitas penelitian, kerja sama internasional, hingga filantropi atau sumbangan dari alumni.

Utang Mahasiswa di Berbagai Negara

Di beberapa belahan negara, student loan menjadi alternatif yang biasa digunakan. Studentloan adalah skema pinjaman pendidikan untuk perguruan tinggi, yang terkadang juga termasuk biaya hidup. Skema ini sepertinya sedang digodok oleh pemerintah.

Dewan Pengawas Lembaga Pengelola Dana Pendidikan (LPDP) diketahui sedang memformulasikan aturan baru terkait dana abadi yang nantinya bisa dimanfaatkan untuk pinjaman atau student loan.

“Saat ini terkait dengan adanya mahasiswa yang masih membutuhkan pinjaman kita tuh sekarang sedang membahas yang namanya Dewan Pengawas LPDP, meminta LPDP untuk mengembangkan kemungkinan men-develop yang disebut student loan,” kata Sri Mulyani dalam konferensi pers KSSK Kuartal I-2024 di Kementerian Keuangan, Jakarta, Selasa (30/1/2024).

Salah satu negara yang memiliki skema pinjaman mahasiswa adalah Skotlandia. Meski biaya kuliah gratis, mereka yang tidak memenuhi syarat untuk beasiswa akan membayar kembali uang yang dipinjam setelah memasuki dunia kerja.

Tingkat suku bunga ditawarkan saat ini sebesar 5,25 persen. Namun dalam beberapa tahun terakhir bisa turun ke level 1 persen. Setelah lulus dan mendapat pekerjaan, sekitar 9 persen akan diambil dari gaji sesuai dengan ketentuan ambang batas penghasilan.

Sementara di Australia, pelajar/mahasiswa dapat mengambil pinjaman untuk biaya kuliah tetapi tidak untuk biaya hidup. Begitu mereka lulus, pembayaran kembali dimulai ketika gaji mereka melebihi 32,285 dolar AS.

Gaji Entry Level di Australia mulai dari 36,700 dolar AS, sehingga sebagian besar mulai membayar kembali ketika mereka mendapatkan pekerjaan. Rencana pembayarannya dimulai dengan 1 persen dari gaji, sesuai kriteria ambang batas, dan kemudian meningkat seiring dengan kenaikan gaji, hingga mencapai sekitar 10 persen.

Di sisi lain, Amerika Serikat (AS) sebagai negara yang sudah lebih dari 70 tahun menerapkan skema ini, sekarang justru kewalahan. Presiden Joe Biden bahkan sampai merilis program keringanan utang mahasiswa pada 2022.

Skema pinjaman mahasiswa di Negeri Paman Sam pertama kali ditawarkan pada 1957. Mahasiswa kemudian harus mencicil iuran dan bunga dalam jangka waktu 10 hingga 25 tahun.

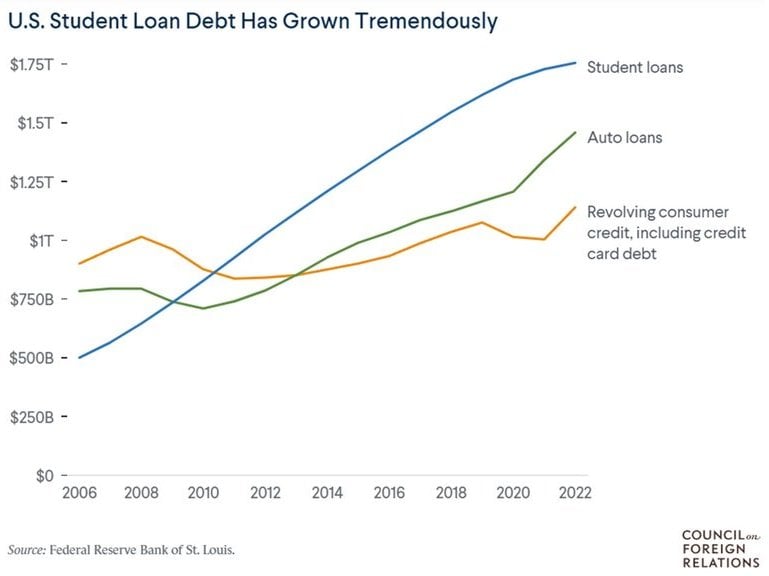

Permasalahan timbul ketika dalam dua dekade terakhir jumlahnya meningkat pesat, seperti fenomena bubble. Jumlah pinjaman mahasiswa melebihi nilai pinjaman mobil dan kartu kredit.

Pada Maret 2023, sekitar 44 juta mahasiswa di AS secara kolektif berutang lebih dari 1,6 triliun dolar AS dalam bentuk pinjaman federal (pemerintah). Tambahan pinjaman swasta menjadikan jumlah tersebut melebihi 1,7 triliun dolar AS.

Analis menyampaikan bahwa meroketnya jumlah utang ini akibat dari senjata makan tuan. Keputusan pemerintah untuk mempermudah pembiayaan perguruan tinggi mengakibatkan pihak kampus menjadi semena-mena menaikkan iuran pendidikan. Tercatat, biaya kuliah di AS melonjak 3 kali lipat dalam lima puluh tahun terakhir.

Belajar dari situasi di AS, pemerintah tampaknya harus mempertimbangkan dengan matang skema pembiayaan ini. Terlebih lagi mengingat tingkat literasi keuangan penduduk Indonesia yang cukup rendah, yakni di level 31%.

Dengan pengetahuan atas pengelolaan keuangan uang minim, tidak menutup kemungkinan bahwa penerapan student loan di Tanah Air memiliki risiko gagal bayar yang tinggi.

Meski begitu, AFPI memastikan pertimbangan potensi gagal bayar menjadi salah satu fokus utama para pemain fintech lending di sektor ini. Mereka tetap melakukan analisis risiko dan strategi mitigasi, serta memastikan bahwa mahasiswa telah diberikan edukasi tentang konsekuensi dari pinjaman tersebut.

Hingga saat ini, nampaknya fintech lending dana pendidikan seperti Danacita dan Cicil masih aman. Hal ini terlihat dari level TKB90 Danacita yang ada di 97,31 pesen. Sementara pemain lainnya, Cicil TKB90-nya juga masih berada di 96,37 persen.

TKB90 adalah tingkat keberhasilan penyelenggara P2P Lending dalam memfasilitasi penyelesaian kewajiban pinjam meminjam dalam jangka waktu hingga 90 (sembilan puluh) hari sejak tanggal jatuh tempo.

Akan tetapi, jika pemerintah akhirnya membuka keran skema student loan jalur pemerintaj, tentu tidak ada jaminan bahwa situasi yang dihadapi AS tidak akan menimpa Indonesia. Mari berharap bahwa pemerintah mampu menemukan formulasi yang cocok.

Penulis: Dwi Aditya Putra

Editor: Dwi Ayuningtyas

Masuk tirto.id

Masuk tirto.id