tirto.id - Saat membeli surat utang yang diterbitkan pemerintah maupun korporasi, investor tentunya tidak hanya melihat dari besar imbal hasil yang ditawarkan saja. Risiko kredit dari surat utang itu pun juga menjadi pertimbangan.

Ihwal yang paling mudah untuk dilakukan investor untuk melihat risiko kredit dari suatu surat utang adalah dengan melihat hasil peringkat utang dari lembaga pemeringkat, misalnya, Standard & Poor’s (S&P), Fitch, dan Moody’s.

Dari hasil pemeringkatan itu, para investor bisa melihat gambaran mengenai kemampuan penerbit surat utang dalam memenuhi kewajiban secara tepat waktu, untuk pokok maupun bunga utang.

Di penghujung 2017 ini, surat utang jangka panjang pemerintah Indonesia mendapatkan rating BBB dengan outlook stabil dari Fitch Rating, meningkat dari hasil pemeringkatan mereka sebelumnya, yakni BBB-.

Dengan kenaikan dari BBB- menjadi BBB, maka peringkat utang Indonesia berada satu level di atas batas bawah layak investasi (investment grade). Dengan kata lain, risiko kredit atau gagal bayar utang Indonesia relatif lebih rendah.

Baca juga:Seberapa Penting "Rating"?

Namun, para investor bisa melihat risiko kredit dengan menggunakan indikator lainnya, di antaranya adalah dengan melihat pergerakan indeks Credit Default Swap (CDS) atau acuan dari risiko investasi surat utang pemerintah Indonesia, yang dapat dilihat kapan saja.

CDS adalah kontrak antara penjual CDS dan pembelinya, dimana pembeli membayar biaya dalam periode tertentu kepada penjual dengan tujuan untuk mendapatkan perlindungan dari perusahaan asuransi atau kompensasi atas surat utang yang dibeli, apabila terjadi risiko kredit.

Misalnya, investor membeli surat berharga syariah negara (SBSN) dari pemerintah bertenor 3 tahun senilai Rp100 miliar dengan bunga 6,2 persen. Untuk jaga-jaga apabila terjadi gagal bayar, investor itu mengasuransikan SBSN-nya dengan membeli CDS dari penyedia CDS atau bank dengan nilai kontrak yang disepakati.

Skema CDS ini mirip dengan asuransi, dengan kata lain CDS adalah jenis perlindungan atau proteksi atas risiko kredit. Sebagai contoh, Tuan B meminjam uang kepada Tuan A sebesar Rp100 miliar. Rencananya, Tuan B akan melunasi utang beserta bunganya dalam waktu lima tahun ke depan dengan cara menyicil.

Untuk berjaga-jaga, Tuan A mengasuransikan utang Tuan B tersebut kepada Tuan C guna mengantisipasi apabila Tuan B tidak mampu bayar atau bangkrut. Layaknya asuransi, ada premi yang harus dibayar Tuan A kepada Tuan C.

Apabila, Tuan B mampu membayar utang dan beserta bunganya kepada Tuan A secara baik, maka Tuan A akan membayar premi kepada Tuan C sampai dengan batas waktu yang telah ditetapkan.

Namun, apabila Tuan B tiba-tiba tidak mampu membayar utang alias bangkrut, maka Tuan A tidak lagi membayar premi kepada Tuan C. Sebaliknya, Tuan C justru akan membayar uang kompensasi kepada Tuan A, dari nilai utang yang tidak mampu dibayar Tuan B kepada Tuan A.

Selain menjadi instrumen sebagai asuransi, CDS juga menjadi instrumen derivatif atau dapat diperdagangkan guna mencari keuntungan. Biasanya, CDS diperdagangkan di luar bursa, namun terorganisir seperti Bursa Efek Indonesia.

CDS Menurun, Tanda Positif

Lantas bagaimana dengan pergerakan CDS surat utang Indonesia?

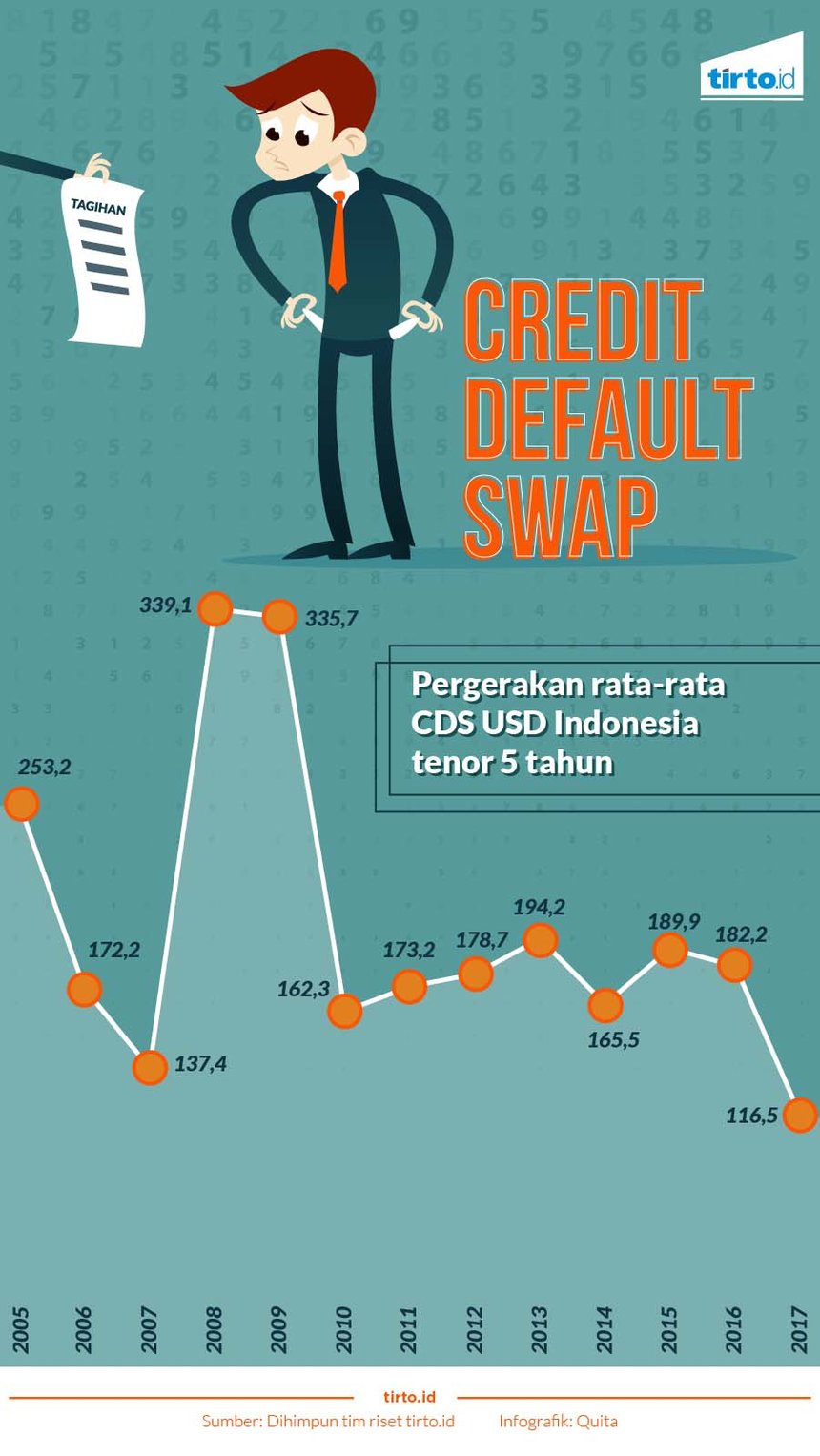

Indeks CDS untuk surat utang Indonesia bertenor 5 tahun secara konsisten terus mengalami tren menurun dalam kurun waktu 12 tahun terakhir ini. Bahkan, indeks CDS Indonesia per 29 Desember 2017 tercatat paling rendah, yakni di level 85,24 basis poin (bps).

Baca juga: Membaca Kenaikan Kredit Menganggur di Perbankan

Pada 2005, rata-rata indeks CDS Indonesia masih tercatat di level 253,2. Setelah itu, CDS makin turun. Namun, pada 2008, CDS Indonesia kembali naik, dan sempat menyentuh level tertinggi sebesar 691,34 seiring dengan terjadinya krisis ekonomi.

Pada 2010, ekonomi Indonesia mulai membaik. Rata-rata indeks CDS Indonesia pun berhasil terkoreksi hingga ke level 162,3. Namun, trennya justru merangkak naik pada tahun-tahun berikutnya menjadi ke level 182,2 pada 2016. Trennya kembali turun pada 2017 dengan rata-rata sebesar 116,5.

Dengan rata-rata angka CDS di level 116, maka bisa dikatakan rata-rata premi yang harus dibayar pembeli dari penjual sebesar US$1,16 atau 1,16 persen dari setiap US$100 dolar yang diasuransikan.

“Penurunan premi CDS mencerminkan semakin rendahnya risiko default, atau semakin tingginya kemampuan issuer (penerbit surat utang)dalam memenuhi kewajiban,” kata Dody Budi Waluyo, Kepala Departemen Kebijakan Ekonomi dan Moneter BI kepada Tirto.

Selain memberikan jaminan risiko bagi investor, risiko kredit yang rendah juga memberikan keuntungan bagi penerbit surat utang, yakni dapat mengurangi biaya pinjaman atau imbal hasil yang ditawarkan kepada investor.

Menurunnya indeks CDS surat utang Indonesia bertenor 5 tahun disebabkan oleh berbagai faktor di antaranya adalah rata-rata pertumbuhan ekonomi nasional yang dijaga di kisaran 5 persen.

“Meski pertumbuhan ekonomi kita flat di angka 5 persen, toh itu tergolong besar ketimbang di negara lain atau kondisi global saat ini. Ini artinya kemampuan bayar kita relatif kuat,” ujar Alfred Nainggolan, Kepala Riset Koneksi Capital kepada Tirto.

Hal lainnya yang membuat indeks CDS Indonesia menurun adalah didorong dari nilai tukar rupiah yang tergolong stabil. Pada akhir 2017, nilai tukar rupiah sebesar Rp13.555 per dolar AS, naik 0,5 persen dari awal 2017 sebesar Rp13.485 per dolar AS.

Padahal, sepanjang tahun lalu, rupiah harus menghadapi tantangan dari kenaikan suku bunga AS. Akibat keberhasilan dalam menjaga nilai tukar rupiah, membuat surat utang atau obligasi pemerintah pada 2017 diserap cukup baik.

Selain itu, rasio utang pemerintah pusat yang relatif kecil yakni sekitar 30 persen dari nilai PDB Indonesia Rp12.407 pada 2016, menandakan bahwa kemampuan bayar dari surat utang yang diterbitkan Indonesia juga masih cukup kuat.

“Bahkan, kalau rasio utang pemerintah pusat terhadap nilai PDB Indonesia mau dinaikkan sampai dengan 40 persen, kemampuan bayar kita relatif masih kuat. Ini juga karena growth dari PDB kita,” tutur Alfred.

Sinyal untuk Menambah Utang?

Seiring dengan menurunnya indeks CDS Indonesia ke level terendah, tidak menutup kemungkinan pemerintah akan kembali menambah nilai utangnya. Apalagi, penurunan CDS membuat biaya pinjaman Indonesia, khususnya surat utang akan lebih rendah. Artinya, kemampuan pembiayaan fiskal pemerintah menjadi lebih efisien.

Sejak Presiden Joko Widodo (Jokowi) menjabat pada 2014, utang pemerintah pusat memang meningkat cukup tinggi hingga sekarang. Hal itu juga dikarenakan kebutuhan dana untuk mendukung programnya cukup besar, terutama di bidang infrastruktur.

Baca juga: Pemerintah akan Terbitkan Surat Berharga Negara Rp846,4 Triliun

Berdasarkan data Kementerian Keuangan, utang pemerintah pusat per 30 November 2017 telah menembus Rp3.928 triliun, naik 51 persen atau bertambah Rp1.324 triliun dari realisasi utang pemerintah pusat pada 2014 sebesar Rp2.604 triliun.

Kenaikan utang selama 3 tahun masa pemerintahan Presiden Jokowi sebesar Rp1.324 triliun, sedikit lebih tinggi dari pergerakan akumulasi utang selama 10 tahun pemerintahan sebelumnya yang hanya bertambah Rp1.304 triliun, naik 100,38 persen dari posisi utang 2004 sebesar Rp1.299 triliun.

Namun demikian, Dody menilai penurunan CDS tidak otomatis akan mendorong pemerintah menjadi lebih agresif untuk mengeluarkan surat utang. Pasalnya, penerbitan surat utang lebih dipengaruhi postur fiskal maupun strategi pembiayaan.

“Meski begitu, menurunnya CDS Indonesia tetap patut disyukuri karena akan memberikan lebih banyak opsi bagi pemerintah untuk dapat menyusun strategi pembiayaan ke depannya,” katanya.

Memilih utang sebagai solusi pemerintah guna mendukung program memang bukan sesuatu hal yang salah, asalkan utang dikelola dengan baik. Risiko yang rendah terhadap utang Indonesia dengan peringkat utang terus membaik dan rasio risiko (CDS) yang makin rendah sebagai nilai plus.

Penulis: Ringkang Gumiwang

Editor: Suhendra

Masuk tirto.id

Masuk tirto.id