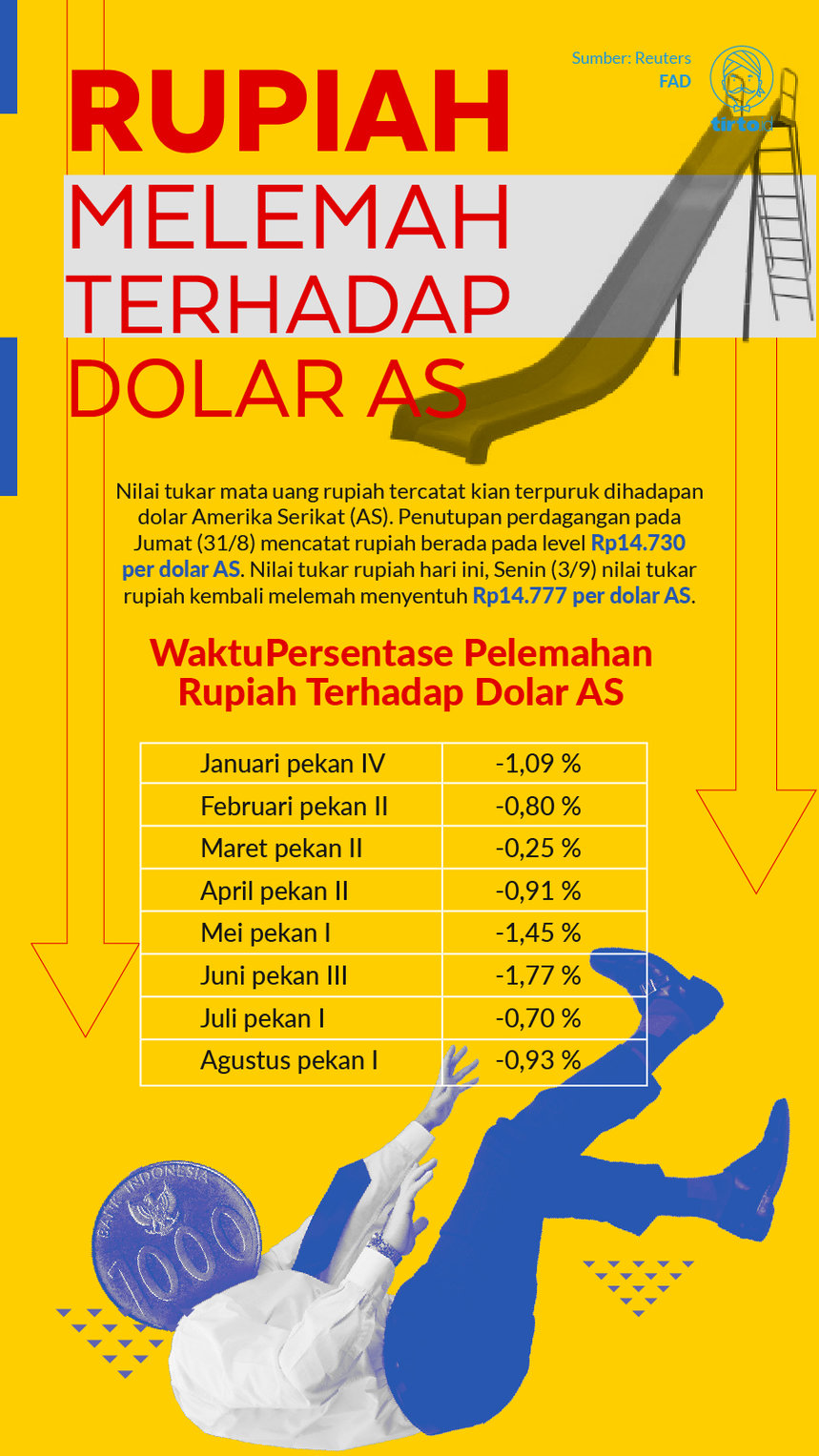

tirto.id - Ramalan Xavier Jean, Senior Director Corporate Ratings S&P Global Ratings yang memperkirakan dolar bisa menembus level psikologis Rp15.000, berpeluang bisa menjadi kenyataan. Laju pelemahan rupiah seakan tidak terbendung, di Jakarta Interbank Spot Dollar Rate atau JISDOR, rupiah berada di Rp14.767 per dolar AS pada Senin (3/9), terdepresiasi 0,38 persen dibanding posisi akhir pekan Jumat (31/8) yaitu Rp14.711 per dolar AS. Bahkan pada Selasa (4/9) dolar sudah menyentuh Rp14.840.

Harga jual dolar AS di beberapa bank nasional pun sudah lebih tinggi dan menyentuh Rp14.900 per dolar AS. Misalnya saja kurs jual yang dipasang Bank Rakyat Indonesia (BRI) pada Senin (3/9) yang menyentuh Rp14.950 per dolar AS dan Rp14.750 per dolar AS untuk kurs beli.

Dolar yang mendekati Rp15.000 membuat Bank Indonesia (BI) melakukan intervensi sebagai langkah menjaga stabilisasi nilai tukar, antara lain memborong Surat Berharga Negara (SBN) dari pasar sekunder senilai Rp3 triliun. “Kami tingkatkan volume intervensi di pasar valas, lalu melakukan pembelian SBN di pasar sekunder serta membuka lelang swap,” ucap Perry Warjiyo, Gubernur BI beberapa waktu lalu.

Kondisi rupiah yang terus melemah punya potensi risiko langsung maupun tak langsung terutama di sektor keuangan khususnya perbankan. Efek secara langsung, bisa datang dari kewajiban utang denominasi valuta asing yang dimiliki oleh bank. Sementara secara tidak langsung, efeknya datang dari debitur atau nasabah bank yang memiliki usaha berorientasi impor.

Saat kurs melemah, arus kas debitur atau nasabah dengan usaha orientasi impor akan memiliki beban usaha yang lebih besar. Ambil contoh sebuah perusahaan memiliki utang senilai $1 juta. Jika kurs rupiah Rp13.800 per dolar AS, maka utang perusahaan tersebut setara Rp13,8 miliar. Nah, sedangkan jika nilai tukar rupiah melemah menjadi Rp14.800 per dolar AS, maka utang perusahaan tersebut membengkak menjadi Rp14,8 miliar.

“Selisih besaran itulah yang menyebabkan kewajiban utang perusahaan menjadi lebih besar dan berpotensi menjadi kredit macet atau non-performing loan (NPL) di industri perbankan,” jelas Piter Abdullah, Ekonom Center of Reform on Economics (CORE) kepada Tirto.

Risiko nasabah dan risiko bank yang terekspos pelemahan nilai tukar dapat mengakibatkan kualitas aset bank menjadi buruk. Makanya, perbankan memilih untuk berhati-hati dalam penyaluran kredit utamanya denominasi mata uang asing di tengah kondisi fluktuasi nilai tukar dan ketidakpastian ekonomi global saat ini.

PT Bank Central Asia (BCA) Tbk misalnya, bank yang memiliki kode emiten BBCA di papan bursa ini memilih menjaga rasio di level rendah. Per Juni 2018, kredit valas yang disalurkan BCA senilai $2 miliar atau sekira Rp29 triliun (kurs = Rp14.500 per dolar AS).

Angka itu setara 5,86 persen terhadap total keseluruhan pinjaman yang disalurkan perseroan sepanjang semester I-2018 yang mencapai Rp494,6 triliun. Jika dibandingkan dengan total funding perseroan yang mencapai Rp615,55 triliun, maka rasio pinjaman terhadap simpanan atau loan to deposit ratio (LDR) dalam bentuk valas BCA hanya sebesar 4,71 persen.

“Kami tidak terlalu agresif dengan kredit valas. Kami hanya menyalurkan kredit valas kepada nasabah ekspor karena pendapatan mereka juga dalam denominasi dolar AS,” kata Head of Customer BCA, Santoso Liem kepada Tirto.

Di sisi lain, kata Santoso, hilangnya peluang kredit valas yang disalurkan dapat diimbangi dengan meningkatkan pertumbuhan penyaluran kredit denominasi rupiah. Untuk itu, BCA lebih memilih untuk menaikkan portofolio penyaluran kredit denominasi rupiah.

Setali tiga uang, Bank Mayora dan Bank Negara Indonesia (BNI) juga memilih untuk berhati-hati dalam menyalurkan kredit mata uang asing maupun dalam menyesuaikan suku bunga kredit valas demi menjaga kualitas kredit di level yang baik. "BNI akan terus memprioritaskan efisiensi," ucap Rico Rizal Budidarmo, Direktur Treasury dan International Banking BNI kepada Tirto.

Direktur Utama Bank Mayora Irfanto Oeij memilih untuk mengerem perlahan penyaluran kredit mata uang asing. “Permintaan kredit valas tidak terlalu besar dan banyak. Nasabah pun seperti menyadari risiko yang lebih besar untuk pinjaman valas saat ini,” tutur Irfanto kepada Tirto.

Bank Mayora juga memilih untuk meningkatkan perolehan dana murah alias tabungan denominasi rupiah, untuk mempertebal pendapatan berbasis komisi (fee based income) yang dapat menyumbang pendapatan usaha perseroan.

“Karena kami tidak ingin dari yang perform menjadi unperform. Meski bunga kredit valas naik, tapi risiko kredit macet di segmen ini juga bisa bertambah dengan melemahnya nilai tukar,” jelas Irfanto.

Sedikit berbeda, PT Bank Tabungan Negara (BTN) mengaku tidak terpengaruh secara langsung dengan pelemahan kurs. Ini karena, bank yang melantai di papan bursa dengan kode emiten BBTN tidak menyalurkan pinjaman dalam valuta asing. "Kecuali beberapa pengeluaran yang berkaitan dengan kegiatan pelatihan atau pendidikan yang pembayarannya dalam valas. Namun jumlahnya tidak signifikan," ucap Direktur Consumer Banking BTN, Budi Satria kepada Tirto.

Stress Test Dolar Sampai Rp20.000

Untuk mengetahui tingkat ketahanan modal dan kecukupan likuiditas perbankan dalam menghadapi perubahan dan pada kondisi makro ekonomi khususnya saat nilai tukar rupiah sedang melemah, wasit lembaga keuangan yaitu Otoritas Jasa Keuangan (OJK) melakukan stress test terhadap industri perbankan keseluruhan. Stress test tersebut dilakukan bersama BI.

Dalam joint stress test yang dilakukan bersama, Ketua OJK Wimboh Santoso pernah mengungkapkan bahwa kalaupun rupiah melemah mendekati level Rp20.000 per dolar AS, kondisi perbankan Indonesia masih cukup kuat. “Dari simulasi yang kami lakukan, nilai tukar rupiah terhadap dolarnya Rp20.000, tetap tidak ada masalah. Tapi, ya kami tidak berharap dolarnya Rp20.000. Ya dengan permodalan yang cukup stress test apapun tidak berpengaruh.”

Skenario stress test yang dilakukan, melibatkan 20 bank terdiri dari 18 bank lokal yang satu di antaranya adalah bank umum syariah serta dua kantor cabang bank asing. Total aset 20 bank tersebut menguasai sekitar 75,88 persen dari total aset industri perbankan.

Skenario stress test paling ekstrem, menghasilkan rasio kecukupan modal atau capital adequacy ratio (CAR) perbankan turun paling tinggi sebesar 600 basis poin dari 22,78 persen menjadi 16,78 persen. Penurunan CAR tersebut terjadi akibat rasio kenaikan NPL yang membuat bank harus menambah biaya cadangan kerugian penurunan nilai (CKPN) sebesar 673 basis poin.

Per Juni 2018 (PDF), CAR industri perbankan berada di level 22,01 persen atau terbilang stabil dibanding Juni 2017 di mana CAR perbankan berada pada posisi 22,74 persen. CKPN industri perbankan saat ini sebesar Rp165,56 triliun atau naik 3,57 persen secara year to date dan naik sebesar 4,3 persen secara tahunan.

“Justru yang perlu digarisbawahi adalah, stress test yang dilakukan hingga pelemahan nilai tukar rupiah sampai dengan Rp20.000 per dolar AS menunjukkan industri perbankan Indonesia masih aman dan masih survive. Semangatnya adalah kondisi industri perbankan Indonesia saat ini kuat,” ucap Piter Abdullah, Ekonom Center of Reform on Economics (CORE).

Pelemahan nilai tukar rupiah terhadap dolar dapat berpengaruh pada perbankan yang memiliki utang dalam bentuk valas dan perbankan yang punya portofolio penyaluran kredit dalam denominasi valas. Bila ini tidak dijaga maka ada risiko karena perbankan adalah sektor yang sensitif dan rentan sistemik.

Editor: Suhendra