tirto.id - Sejak Minggu (26/2), Raja Salman bin Abdulaziz Al-Saud dari Arab Saudi memulai lawatannya ke beberapa negara di kawasan Asia. Malaysia sudah menggelar karpet merah untuk kedatangan raja berusia 81 tahun tersebut. Selain Malaysia, Raja Salman juga mengunjungi Indonesia, Jepang, Cina, serta Maladewa dan Yordania.

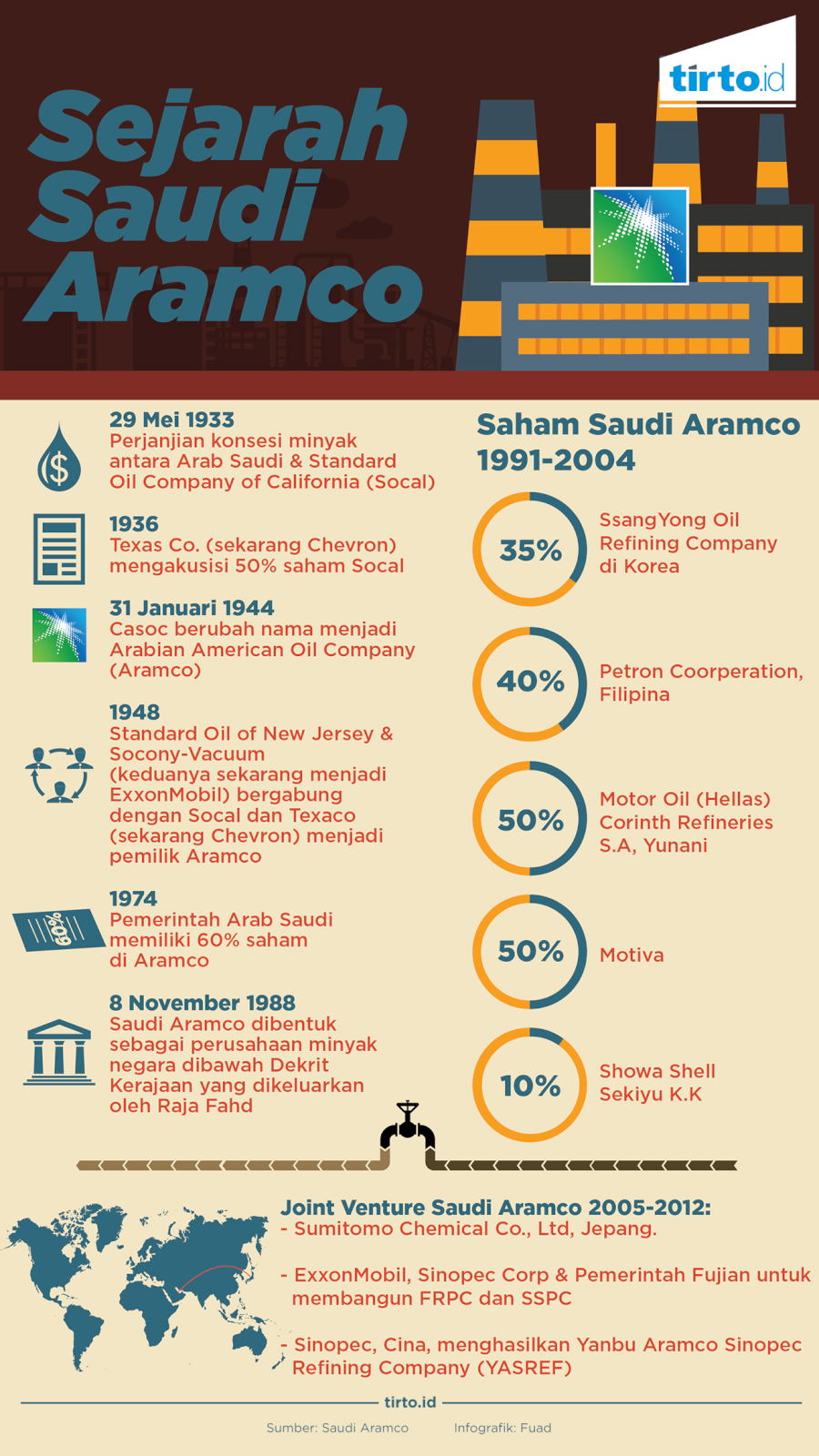

Salah satu tujuan dari lawatan ini mencari investor terkait penjualan saham perusahaan minyak milik negara, Saudi Arabian American Oil Company (Aramco). Saudi Aramco merupakan salah satu aset strategis milik Arab Saudi. Saudi Aramco pada mulanya perusahaan Amerika, dimiliki oleh ExxonMobil Corp dan Chevron Corp. Perusahaan asal Amerika itu bisa menguasainya setelah mendapatkan konsesi dari Raja Abdul Aziz, raja Saudi pertama, pada 1933. Aramco kemudian dinasionalisasi melalui negosiasi yang alot dari 1973 hingga 1980.

Penawaran saham kepada publik atau initial public offering (IPO) Saudi Aramco akan menjadi IPO terbesar yang pernah ada. Dana yang diharapkan dapat diraup sebesar 100 miliar dolar AS, mengalahkan IPO Alibaba dari Cina pada 2014 yang mengumpulkan 25 miliar dolar AS. Angka itu hampir setara dengan cadangan devisa Indonesia saat ini.

Penjualan saham Aramco ke publik ini seturut rencana pemerintah Saudi yang tertuang dalam Visi 2030. Salah satunya adalah diversifikasi perekonomian, melepas ketergantungan pendapatannya dari penjualan minyak semata.

Selain bank investasi asal Amerika Serikat, JPMorgan Chase & Co, beberapa bank Cina disebut-sebut ingin turut serta sebagai penjamin emisi saham Aramco. Tujuannya untuk menjembatani investor-investor Cina yang berminat pada perusahaan minyak tersebut. Selain investor swasta, pemerintah Cina juga memiliki kepentingan strategis dalam membeli saham Aramco karena perusahaan itu berperan penting atas ketersediaan sumber daya energi di Cina.

Penjualan saham Aramco ini juga termasuk konsesi berupa cadangan persediaan minyak dan gas di kerajaan tersebut. Saat ini cadangan minyak di Saudi adalah yang terbesar kelima di dunia. “Jika memiliki konsesi, berarti memiliki minyak secara fisik,” kata CEO Saudi Aramco, Amin H. Nasser. IPO rencananya akan dilakukan pada semester kedua 2018 mendatang.

Efek Luas IPO

Para pejabat Saudi mengatakan valuasi Aramco sekitar 2 triliun dolar AS. Akan tetapi, tidak sedikit analis dan calon investor yang meragukan valuasi tersebut. Biasanya, perusahaan minyak negara lain yang menjual saham dinilai dengan valuasi rendah. Menurut perhitungan konsultan Wood Mackenzie Ltd, seperti dilansir Bloomberg, valuasi Aramco hanya sebesar 400 miliar dolar AS. Valuasi itu dibocorkan oleh seorang klien yang mengikuti pertemuan dengan Mackenzie di London bulan lalu.

Valuasi Aramco memang masih menjadi perdebatan. Meski demikian, IPO ini diprediksi akan memberikan efek yang sangat luas. Penjualan saham ini akan mendorong reformasi ekonomi di Saudi, juga membuka pasar lokal lebih lebar lagi untuk para investor asing. Tidak hanya berdampak dengan pasar saham setempat, IPO raksasa ini juga akan mempengaruhi pasar saham dari Tokyo hingga Toronto.

Bursa saham Saudi yang disebut Tadawul memiliki total kapitalisasi pasar sebesar 440 miliar dolar AS. Tadawul adalah pasar saham terbesar di kawasan Timur Tengah. Dengan penjualan saham hanya 5% saja, Aramco akan mendapatkan dana segar sebesar 100 miliar dolar AS. Pasar saham lokal jelas tidak dapat menyerap penjualan itu sendirian.

Investor asing di Tadawul hanya berjumlah 4 persen. Sehingga Saudi memerlukan pasar lain untuk melepaskan saham Aramco. Singapura, pasar perdagangan minyak terbesar di kawasan Asia, sangat mengharapkan kue dari IPO Aramco ini. Sumber Bloomberg di Singapura mengatakan, perusahaan investasi pemerintah Singapura siap menjadi salah satu investor dalam IPO Aramco. Selain itu, pemerintah Singapura juga mencari kesempatan bekerja sama dengan pemerintah Saudi.

Pejabat Aramco juga melirik bursa Hong Kong untuk mencatatkan saham Aramco. Hong Kong merupakan pasar potensial yang dapat menggerakkan orang-orang Cina untuk membeli saham Aramco. Selain Hong Kong, ada kemungkinan juga saham Aramco dicatatkan di bursa New York, London atau Toronto.

IPO Aramco juga berdampak terhadap harga minyak. Arab Saudi adalah negara penghasil minyak mentah terbesar di dunia. Pada awal bulan ini, Organisasi Negara Pengekspor Minyak (OPEC) akan memangkas produksinya. Nah, harga saham IPO Aramco, juga keberhasilan penawaran saham ini, akan ditentukan oleh harga minyak. Cadangan minyak Aramco yang menentukan valuasi Aramco dipengaruhi oleh harga minyak mentah. Pemangkasan produksi akan membuat pasokan minyak berkurang dan ada kemungkinan harga minyak akan naik.

Transaksi raksasa itu juga akan mempengaruhi riyal, kurs mata uang Saudi. Riyal dijangkarkan terhadap dolar AS. Karena penurunan penghasilan, cadangan devisa Saudi melorot lebih dari 200 miliar dolar AS sejak Agustus 2014, menjadi hanya 528 miliar dolar AS pada akhir Desember lalu. Masuknya dana segar akan menambah cadangan devisa dan memperkuat posisi riyal.

Dalam konteks lebih besar, saham Aramco juga dapat menjadi filter bagi sistem finansial Saudi. Tingkat suku bunga antarbank bertenor tiga bulan, yang digunakan perbankan untuk menentukan suku bunga kredit, naik hingga posisi tertinggi sejak krisis finansial global pada Oktober lalu. Setelah pemerintah Saudi menerbitkan obligasi, suku bunga itu menurun. Penjualan saham Aramco tampaknya juga akan membanjiri perbankan Saudi dengan likuiditas segar sehingga dapat menekan turun tingkat suku bunga.

Hambatan Menjajakan IPO Aramco

IPO Aramco sudah diduga tidak akan berjalan terlalu mulus. Ada beberapa hal yang menjadi tantangannya.

Misalnya saja soal valuasi. Aramco tidak memiliki cadangan sendiri. Aramco memonopoli sumber produksi dari berbagai sumur. Sehingga, valuasi untuk menentukan berapa harga jual Aramco yang pantas bukan berdasarkan dari cadangannya, melainkan dari arus kas yang didiskon dan diperhitungkan di masa mendatang. Arus kas ini akan tergantung pada laba per barel dan berapa volume yang dihasilkan. Laba tergantung pada tarif pajak dan royalti yang harus dibayarkan Aramco kepada pemerintah. Jika pajak dan royalti yang diberikan kepada kementerian keuangan tinggi, jelas valuasinya akan menjadi rendah.

Selain itu, jika pemerintah Saudi menaikkan pajak, berarti juga menambah risiko. Jika Aramco dibandingkan dengan perusahaan swasta lain seperti ExxonMobil yang tidak memiliki kewajiban tersebut, tentu saja tingkat diskon yang dikenakan terhadap arus kas Aramco tidak sama dengan ExxonMobil, karena arus kas Aramco mengandung risiko lebih tinggi.

Untuk menarik minat para investor, pemerintah Saudi berjanji akan mengurangi pajak yang harus dibayarkan oleh Aramco. Dengan pengurangan pajak tersebut, laba Aramco tentu saja akan bertambah. Sayangnya, masih belum jelas sampai di level berapa persen penurunan tersebut. CEO Aramco Amin H. Nasser dalam wawancara dengan Televisi Bloomberg mengatakan, saat ini Aramco membayar 20 persen royalti dari pendapatannya, masih ditambah lagi pajak pendapatan sebesar 85 persen. Semua uang itu mengalir ke pemerintah Saudi. Ketika dijual kepada publik, skema itu menjadi tidak menarik. Investor publik juga menginginkan bagian keuntungan berupa dividen. Usulan pemangkasan pajak itu merupakan nasihat dari beberapa bank yang terlibat dalam proses awal rencana IPO tersebut.

Namun demikian, para pejabat di Saudi mengatakan, sebenarnya pemerintah tidak perlu memangkas pajak Aramco karena perusahaan minyak itu masih dapat menghasilkan laba bahkan ketika harga minyak jatuh. Misalnya saja pada 2016 lalu, ketika harga minyak mencapai titik nadir dalam 12 tahun terakhir, Aramco masih dapat memberikan dividen dan mendanai program investasi terbesarnya. Pemasukan pemerintah Kerajaan Saudi dari Aramco ini digunakan untuk mendanai sebagian besar biaya operasional negara.

IPO ini juga diperkirakan tidak akan mampu diserap oleh bursa lokal. Jika Aramco harus tercatat di luar negeri, banyak persyaratan yang masih harus dipenuhi. Misalnya mengonfirmasi aturan Pengawas Pasar Modal AS mengenai perhitungan cadangan minyak walaupun cadangan itu milik pemerintah.

Mencatatkan saham di bursa luar Saudi juga berpotensi membuat Aramco melanggar aturan. Jika sampai kehilangan statusnya sebagai perusahaan negara, Aramco dapat berhadapan dengan hukum antimonopoli.

Persoalan ini masih ditambah dengan apakah ada perubahan fundamental pada manajemen di sektor minyak. Misalnya, peralihan saham Aramco ke publik akan berakibat perubahan pada struktur manajemen Aramco.

Jalan Aramco untuk IPO masih panjang dan akan menemui banyak hambatan. Arab Saudi diperkirakan tidak akan berhenti di tengah jalan dan terus berupaya menjajakan saham Aramco agar laku keras. Itulah yang kini sedang diperjuangkan oleh Raja Salman dalam turnya ke Asia, termasuk kunjungannya ke Indonesia.

Penulis: Yan Chandra

Editor: Nurul Qomariyah Pramisti