tirto.id - Donny Haryanto, pengusaha distribusi cat dan dekoratif merupakan investor atau lender di salah satu startup peer to peer (P2P) fintech lending. Pada sebuah testimoni di media sosial ia mengaku sudah mengenal investasi P2P lending sejak awal 2016 dari seorang teman.

“Saya langsung mencari informasi di internet untuk mendapatkan informasi lebih dalam terkait P2P Lending. Saya tertarik karena tingkat pengembalian yang cukup menarik dengan compounding effect,” katanya.

Selain tingkat pengembalian atau imbal hasil yang menarik itu, ketertarikan Donny untuk ikut berinvestasi di P2P Lending juga agar dapat membantu perkembangan UMKM. Ia menyadari betul, bahwa tidak semua UMKM memiliki akses perbankan.

Cerita sama dituturkan Esa, warga Bandung yang tinggal di daerah Pancoran, Jakarta Selatan ini juga tertarik untuk berinvestasi di P2P Lending. Ia mengaku memang sedang menyisir produk-produk investasi yang sesuai dengan kantongnya.

“Saya cari-cari informasi mulai dari saham, reksa dana, dagang dan lain sebagainya. Eh, pas sedang cari-cari, ketemu P2P Lending. Abis baca-baca di internet jadi makin penasaran, terus akhirnya buka akun,” ujarnya kepada Tirto.

Meski sudah mendaftar di salah satu perusahaan P2P Fintech Lending, pria berumur 32 tahun itu masih belum memberikan pinjaman. Alasannya, ia masih ingin mencari-cari produk investasi lainnya terlebih dahulu.

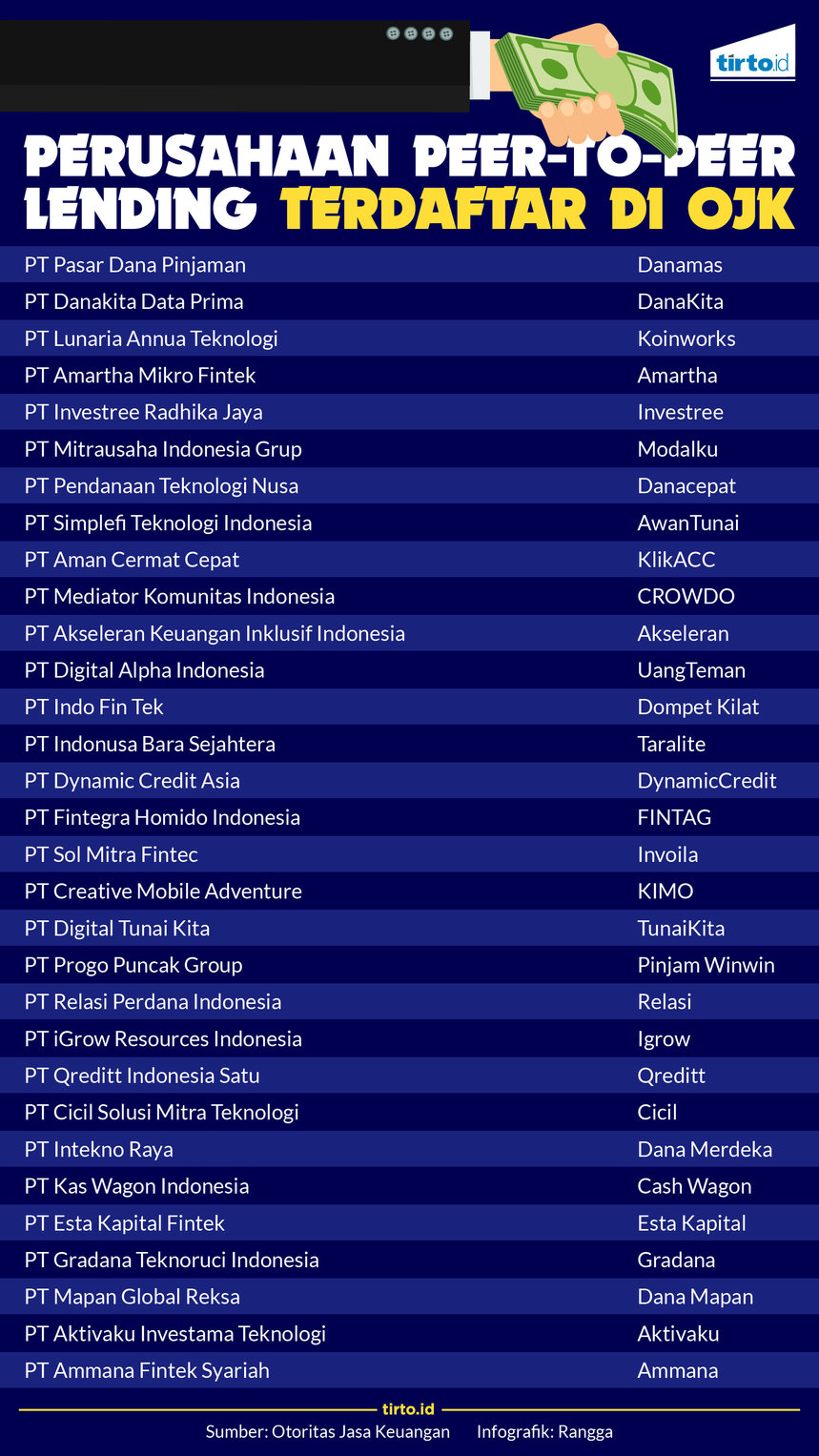

Sejak OJK mengatur bisnis ini secara resmi sejak akhir 2016, peminat untuk berinvestasi di P2P Fintech Lending semakin banyak. Apalagi, nilai minimal berinvestasi di P2P Fintech Lending juga tidak besar. Cocok bagi para investor retail atau skala kecil.

Data dari OJK mengungkapkan jumlah investor atau pemberi pinjaman P2P Fintech Lending per Desember 2017 mencapai 100.940 orang, naik 600 persen dari per Desember 2016 sebanyak 14.364 orang.

“Modalnya juga terbilang kecil, mulai dari Rp100.000 itu sudah bisa investasi di P2P Fintech Lending. Cukup terjangkau. Generasi milenial paling berminat,” tutur Perencana Keuangan OneShildt Financial Planning Budi Raharjo kepada Tirto.

Lantas seberapa besar keuntungan yang didapat oleh seorang lender pada P2P Fintech Lending?

Berdasarkan penelusuran Tirto, rata-rata imbal hasil dari P2P Fintech Lending cukup tinggi untuk kategori investasi skala retail. Investree sebagai contoh, mematok biaya bunga (loan grade) yang harus dibayarkan oleh peminjam atau borrower 14-20 persen per tahun untuk kategori pinjaman bisnis. Untuk pinjaman personal 0,9-2,2 persen per bulan. Selain itu, ada biaya platform sebesar 3– 5 persen tergantung pada loan grade. Ada juga Koinworks menawarkan bunga efektif 18 persen per tahun.

Selain itu, Modalku—yang berhasil mencatatkan total pencairan pinjaman modal sebesar Rp1 triliun—juga menawarkan bunga yang tidak kalah menarik. Perusahaan yang bekerja sama dengan Bank Sinarmas ini menawarkan imbal hasil maksimal hingga 35 persen per tahun.

“Maksimum 35 persen, tapi rata-ratanya itu sekitar 16-20 persen. Tidak terlalu tinggi, namun tidak terlalu rendah. Kami di tengah-tengah,” kata Co-Founder dan CEO Modalku Reynold Wijaya kepada Tirto.

Bila melihat imbal hasil dari P2P Fintech Lending itu tentunya tidak salah apabila menyedot perhatian para investor. Dibandingkan dengan produk-produk investasi lainnya, imbal hasil P2P Fintech Lending ini tergolong tinggi.

Simpanan deposito misalnya. Dari data OJK, rata-rata bunga simpanan berjangka 1 tahun untuk bank umum sekitar 7,02 persen per tahun. Sedangkan, untuk Bank Perkreditan Rakyat (BPR), rata-rata bunga deposito sebesar 8,59 persen per tahun.

Kemudian, alternatif investasi lainnya dengan imbal hasil di bawah P2P Fintech Lending adalah Obligasi Ritel Indonesia (ORI). Terakhir, pemerintah menerbitkan ORI 014 dengan kupon 5,8 persen per tahun dengan tenor 3 tahun.

Bagi milenial yang konvensional biasanya melirik investasi emas. Sayangnya, harga emas Antam hanya tumbuh 9 persen sepanjang tahun lalu, dari harga emas 24 Januari 2017 sebesar Rp583.000 per gram, menjadi Rp636.000 per gram pada 25 Januari 2018.

Imbal hasil P2P Fintech Lending mungkin dapat disejajarkan dengan investasi reksa dana, terutama reksa dana saham. Catatan Bareksa, DMI Dana Saham Syariah menjadi reksa dana saham dengan kinerja terbaik yakni naik 34,08 persen per 14 Desember 2017.

Sedangkan menurut catatan Infovesta per 30 November 2017, kinerja reksa dana Millenium Dynamic Equity Fund mampu mencapai return 37,36 persen. Adapun, Simas Income Fund menjadi reksa dana pendapatan tetap dengan imbal hasil tertinggi, naik 22,89 persen.

Tingginya imbal hasil reksa dana tersebut didorong dari pergerakan Indeks Harga Saham Gabungan (IHSG) yang positif. Sepanjang 2017, indeks IHSG tumbuh 20 persen dari level 5.296,71 menjadi ke level 6.355,65.

Investor Harus Siap Hadapi Risiko Investasi

Kendati imbal hasil yang ditawarkan P2P Lending cukup tinggi, investor juga harus paham, prospek imbal hasil yang tinggi membawa tingkat risiko yang tinggi pula. Dengan kata lain, semakin tinggi imbal hasil, semakin tinggi pula risiko kerugian.

Banyaknya alternatif investasi memang memberikan kesempatan lebih besar bagi masyarakat atau investor untuk meningkatkan pendapatannya. Investor pun bebas memilih investasi yang dikehendaki, asalkan paham dengan risiko.

“Terkadang, kita cuma ingin tahu keuntungannya saja. Padahal, risiko ini juga penting untuk diketahui investor agar dapat mengantisipasi kemungkinan apabila terjadi kerugian atau hal-hal yang tidak diinginkan,” ujar Budi Raharjo.

Risiko di P2P Lending di antaranya seperti adanya kemungkinan gagal bayar dari penerima pinjaman. Kondisi bisnis terkadang untung terkadang bisa rugi. Akibatnya, tidak menutup kemungkinan gagal bayar itu bisa terjadi.

Untuk mengantisipasi itu, investor yang memberikan pinjaman di P2P Fintech Lending harus melakukan diversifikasi pinjaman. Sekadar ilustrasi, Tuan A memberikan pinjaman sebesar Rp10 juta untuk 10 penerima pinjaman dengan bunga 15 persen bertenor 12 bulan.

Apabila 10 penerima pinjaman itu lancar membayar, maka pada akhir masa pinjaman Tuan A menerima Rp11,5 juta. Namun, apabila satu orang gagal bayar, dan hanya mampu membayar setengah dari kewajibannya, maka Tuan A hanya mendapatkan Rp10,9 juta.

Hasil ini tentu lebih baik ketimbang Tuan A memberikan pinjaman sebesar Rp10 juta kepada satu orang saja. Ini karena apabila gagal bayar, atau hanya mampu membayar setengahnya, maka Tuan A justru malah rugi, dan hanya menerima Rp5 juta dari pinjaman yang diberikan Rp10 juta.

Untuk menghindari kerugian atau risiko, ada perusahaan P2P Lending yang juga menawarkan proteksi modal guna membatasi kerugian dari investor. Adapun, proteksi modal itu berasal dari pendapatan perusahaan P2P Fintech Lending bersangkutan. Dalam bentuk lain, seperti Investree mewajibkan borrower untuk berpartisipasi pada asuransi jiwa kredit, tujuannya untuk mengambil alih kewajiban borrower terhadap pemberi pinjaman ketika terjadi keadaan kahar.

Investasi memang sedang populer di tengah-tengah masyarakat saat ini. Namun sebelumnya berinvestasi, hendaknya tidak lupa untuk memeriksa seluruh risikonya. Selain itu, uang yang disisihkan untuk investasi juga diharapkan betul-betul dana menganggur. Jangan sampai karena ingin investasi, seluruh tabungan digeser ke investasi.

Bila itu terjadi akan menyulitkan apabila tiba-tiba ada kebutuhan mendadak. Jadi, atur dulu keuangan Anda, pastikan menyisihkan dana darurat, dan memastikan proteksi jiwa, seperti asuransi kesehatan, sebelum memulai investasi.

Penulis: Ringkang Gumiwang

Editor: Suhendra

Masuk tirto.id

Masuk tirto.id