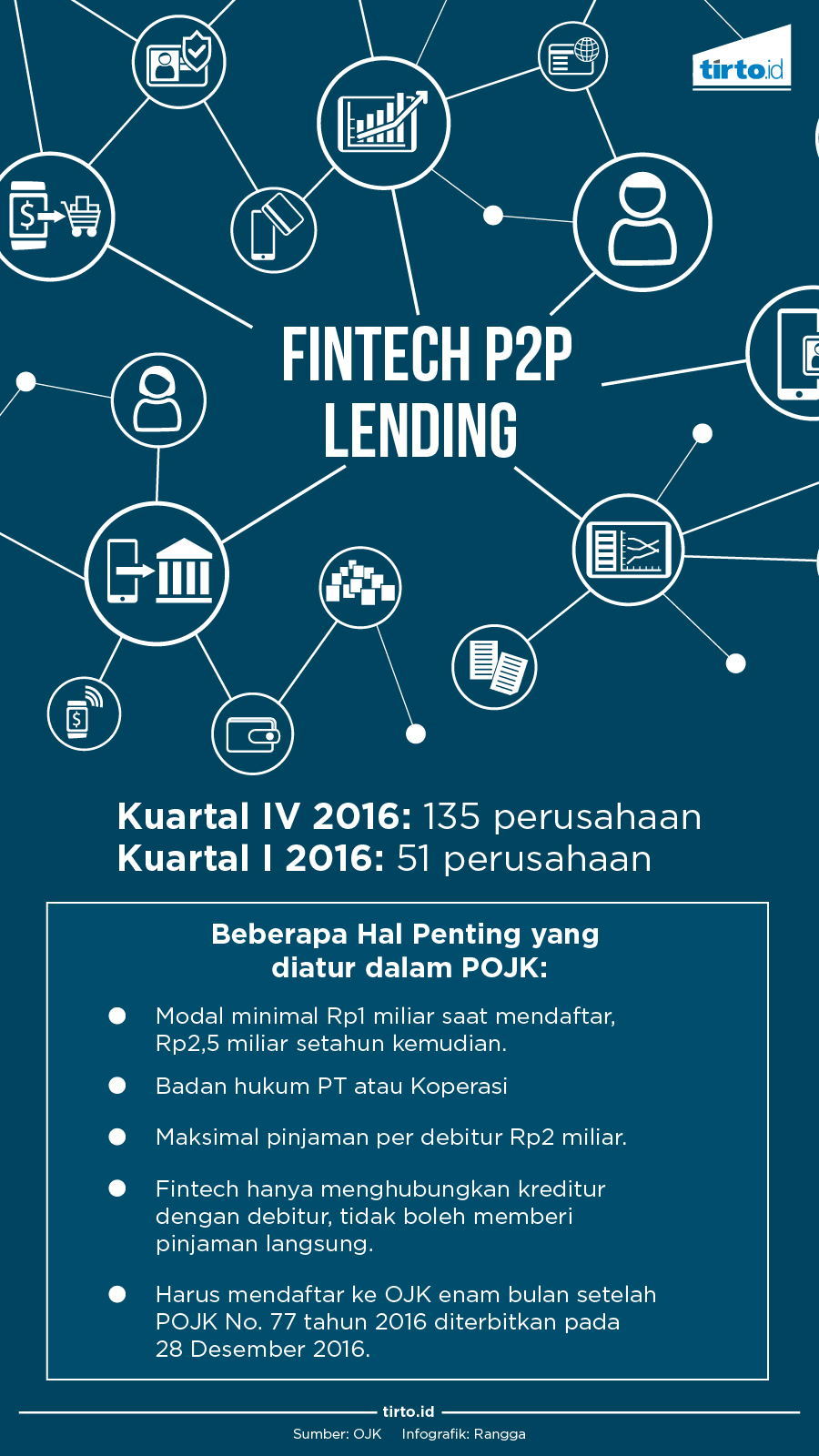

tirto.id - Kemunculan perusahaan fintech di Indonesia kian menjamur. Jumlahnya tumbuh tiga kali lipat hanya setahun. Pada kuartal I-2016, hanya ada 51 perusahaan, lalu di penghujung tahun jumlahnya sudah mencapai 135 perusahaan.

Ruang lingkup bisnis fintech macam-macam, ada yang sekadar mempermudah metode pembayaran, menjual reksa dana online, hingga yang memberikan kredit kebutuhan mendesak. Bisa dibilang, fintech sebagian memiliki peran seperti perbankan, asuransi, dan perusahaan pembiayaan yang digantikan oleh fintech.

Perusahaan fintech sudah muncul setidaknya lebih dari dua tahun lalu. Nama situs online Uang Teman barangkali yang cukup populer, salah satu fintech yang menyalurkan pinjaman tunai yang muncul sejak April 2015.

Lalu ada juga Sikat Abis, situs yang menyediakan informasi perbandingan kredit rumah dari berbagai bank sudah berdiri sejak 2013. Taralite, sebuah fintech yang memberikan jasa pembiayaan berbagai kebutuhan ada sejak 2015. Khusus soal jasa pinjam meminjam, belum lama ini aturan mainnya telah dibuat.

Pada 28 Desember 2016, Otoritas Jasa Keuangan (OJK) baru mengeluarkan aturan baru soal fintech. Peraturan OJK (POJK) No. 77/2016 ini mengatur khusus layanan pinjam meminjam yang berbasis teknologi. Beleid ini berisi 52 pasal yang terangkum dalam 15 bab, antaralain soal ketentuan itu mengatur tentang badan hukum, permodalan, batas maksimum pinjaman, hingga bentuk perjanjian yang digunakan.

POJK 77/2016 itu persis hanya mengatur fintech yang bisnisnya adalah menyalurkan pinjaman dari investor ke debitor atau person to person lending. Berbeda dengan bank, fintech dilarang menghimpun dana dari pihak ketiga, atau menyalurkan uangnya sendiri. Jadi, uang yang dipinjamkan kepada debitor, bukanlah uang yang dihimpun dari masyarakat lalu masuk dalam kas perusahaan fintech.

“Fintech-nya nggak boleh memberi pinjaman, yang boleh adalah investornya, fintech hanya menghubungkan, tempat investor dan debitor bertemu,” kata Imansyah, Deputi Komisioner Manajemen Strategis IA OJK di kantornya, Selasa (10/1).

Beberapa hal penting yang diatur dalam POJK terbaru itu adalah soal permodalan. OJK menentukan modal minimum fintech saat mendaftar minimal Rp1 miliar. Enam bulan setelah POJK dikeluarkan, perusahaan fintech sudah bisa mendaftar ke OJK. Nah, saat mendaftar itu, modal minimalnya harus Rp1 miliar.

Izin resmi OJK baru akan keluar paling lama setahun setelah pendaftaran. Selama setahun itu, perusahaan fintech harus bisa memenuhi modal minimal Rp2,5 miliar. Setelah izin keluar, barulah OJK bertanggung jawab atas pengawasan.

Pengawasan dari OJK atau lembaga apapun yang menjalankan fungsi pengawasan atas perusahaan fintech memang penting. Sebab ada konsumen dan investor yang harus dilindungi. Jika tak ada aturan dan pengawasan, bisnis pinjam meminjam uang ini bisa jadi disalahgunakan. Bisa untuk pencucian uang, atau mungkin terorisme.

Sayangnya, tak satu pasal pun dalam POJK terbaru itu yang mewajibkan atau mengharuskan fintech untuk mendaftar. Mereka yang mendaftar akan diawasi OJK di bawah naungan Direktorat Industri Keuangan Non-bank, sementara yang tidak, OJK tak akan mengawasi.

OJK memang akan mengumumkan nama-nama fintech yang terdaftar. Ini tentu akan meningkatkan kepercayaan konsumen atas fintech tersebut.

Jadi, konsekuensinya bila sebuah fintech tak mendaftar ke OJK, akan memengaruhi kepercayaan konsumen. Namun, bila konsumen sudah cukup paham tentang keberadaan dan fungsi OJK, bila tidak maka tak ada konsekuensi apa-apa. Sebuah perusahaan Fintech tetap bisa menjalankan bisnisnya, tanpa sanksi apapun.

“Memang tidak ada sanksi apa-apa, kalau mereka tidak mendaftar, ya itu di luar pengawasan kami,” jawab Imansyah saat dikonfirmasi.

Ia mengatakan, saat ini belum ada satupun fintech yang mendaftar. Ini karena aturan itu juga memang baru dikeluarkan akhir 2016. OJK masih memberi waktu kepada fintech untuk memahami isi peraturan tersebut.

Selain persoalan modal, OJK juga mengatur jumlah pinjaman maksimal yang boleh disalurkan fintech kepada satu debitur, yakni Rp2 miliar. “Kalau KUR-kan maksimal Rp2,5 miliar, untuk fintech kami patok sedikit di bawah KUR,” kata Imansyah.

OJK juga mengatur bentuk perjanjian yang digunakan dalam transaksi. Ada dua jenis perjanjian yang disebutkan OJK dalam aturannya. Pertama, perjanjian antara fintech dengan pemberi pinjaman. Kedua, adalah perjanjian antara pemberi pinjaman dengan penerima pinjaman.

Kabar baiknya bagi perusahaan fintech, OJK belum akan mengutip iuran, seperti OJK mengutip iuran bagi perusahaan perbankan, asuransi, dan pembiayaan lainnya. “Fintech ini kan baru tumbuh, untuk sementara waktu, kami di internal belum terpikir untuk mengutip iuran,” jelas Imansyah.

Ada beberapa hal yang belum diatur OJK dalam beleid teranyar itu. Salah satunya adalah soal suku bunga yang dipatok fintech. Menurutnya, pihaknya tidak akan mematok suku bunga, seperti Bank Indonesia mematok bunga acuan perbankan. Jadi, fintech dibebaskan bersaing mematok suku bunga. Selain itu, OJK juga tak mengatur soal perpajakan.

Salah satu founder Taralite, Abraham Viktor juga mengeluhkan ini. Menurutnya, OJK perlu mengatur siapa yang seharusnya menanggung pajak. “Kalau di bank dan perusahaan pembiayaan kan sudah jelas, kalau di sini [fintech P2P lending] belum jelas treatment perpajakannya seperti apa,” kata Abraham kepada Tirto, Rabu (11/1).

Dia menambahkan, meskipun tak ada konsekuensi jika tidak mendaftar, pihaknya akan tetap mendaftarkan Taralite ke OJK. Menurut Abraham, hal itu penting untuk meningkatkan kepercayaan konsumen dan juga investor di Fintech.

Apakah Fintech akan menjadi salah satu solusi pembiayaan atau jasa keuangan yang akan Anda gunakan?

Penulis: Wan Ulfa Nur Zuhra

Editor: Nurul Qomariyah Pramisti