tirto.id - Anto, 30 tahun, saban akhir pekan menyambangi lokasi proyek rumah baru yang sudah enam bulan ia beli dengan cara kredit. Istri dan anaknya sesekali mendampingi ke lokasi berada di kawasan Depok, Jawa Barat. Janji manis pengembang yang menawarkan hunian bisa tuntas dan serah terima enam bulan, nyatanya belum ada tanda-tanda terealisasi. Anto pun harus gigit jari

Ia adalah satu dari sekian banyak para pembeli rumah yang merasakan sistem pembelian inden, sebuah skema saat kredit bank sudah disetujui, akad sudah terjadi, cicilan kredit sudah bergulir, tapi hunian yang dibeli masih belum dibangun atau dalam proses pembangunan dari waktu yang dijanjikan.

Pembelian rumah secara pre-order alias inden memang tak bisa dihindari karena memang dibolehkan secara aturan. Sistem ini menjadi keuntungan bagi pengembang, tapi tidak untuk konsumen. Catatan YLKI, persoalan keterlambatan serah terima rumah menjadi salah satu masalah aduan soal perumahan.

Kini, Bank Indonesia (BI) tengah mengkaji aturan kredit dan pembiayaan untuk properti inden, yang sudah masuk tahap perumusan pokok-pokok masalah. Aturan ini akan sangat menentukan nasib bisnis properti yang mulai kembali bergairah.

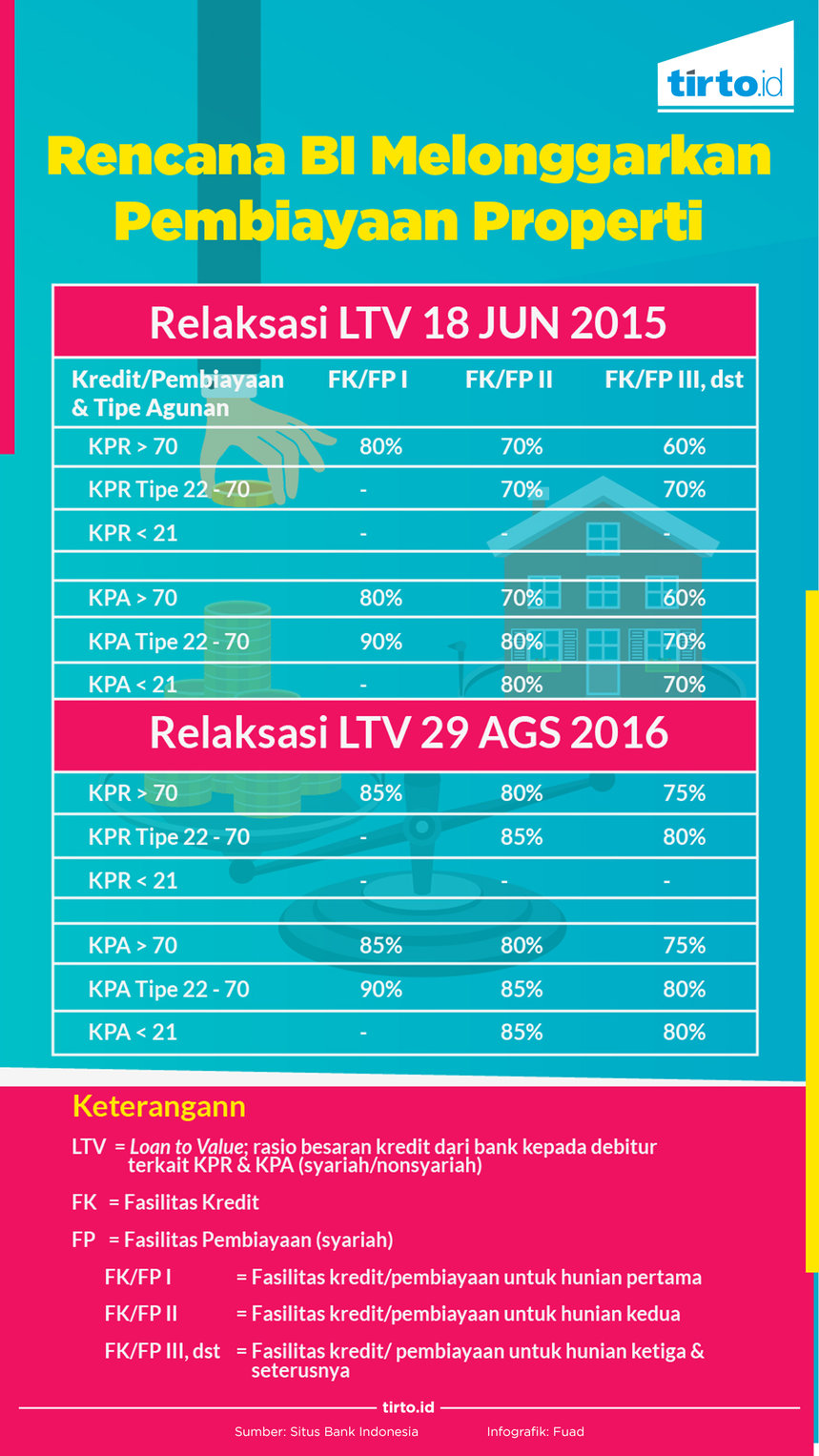

Bila aturan ini sudah terbit, maka akan menjadi relaksasi dari aturan yang diterbitkan BI pada 2016 yang tertuang dalam Surat Edaran (SE) Bank Indonesia Nomor 18/19/DKMP 2016 tentang tentang Rasio Loan to Value untuk Kredit Properti, Rasio Financing to Value untuk Pembiayaan Properti, dan Uang Muka untuk Kredit atau Pembiayaan Kendaraan Bermotor.

Juga SE BI Nomor 15/40/DKMP tahun 2013 tentang Penerapan Manajemen Risiko pada Bank yang Melakukan Pemberian Kredit atau Pembiayaan Pemilikan Properti, Kredit atau Pembiayaan Konsumsi Beragun Properti, dan Kredit atau Pembiayaan Kendaraan Bermotor.

Salah satu butir SE 2013 itu menyatakan bahwa pemberian kredit maupun pembiayaan pemilikan properti, bank hanya dapat memberikan fasilitas tersebut jika properti yang dijadikan agunan telah tersedia secara utuh, yaitu terlihat wujud fisiknya sesuai yang diperjanjikan dan siap diserahterimakan.

Namun, ketentuan tersebut dikecualikan atau tidak berlaku bagi pembeli rumah pertama. Ini artinya, konsumen yang ingin memiliki hunian pertama, diperbolehkan untuk membeli secara inden atau pre-order. Meski demikian, BI menegaskan bahwa pencairan kredit dari bank akan disesuaikan dengan progres pembangunan properti yang dilakukan oleh pengembang.

Tiga tahun berselang yaitu pada September 2016, BI melakukan pelonggaran atas SE BI tersebut. Kali ini, BI mengizinkan pemberian fasilitas kredit maupun pembiayaan properti yang masih inden pembangunannya sampai dengan hunian kedua. Namun, BI tetap merinci pencairan kredit maupun pembiayaan tersebut secara bertahap.

Untuk rumah tapak, rumah toko (ruko) maupun rumah kantor (rukan), diberikan persentase pencairan kredit atau pembiayaan kepada pengembang sebesar 40 persen dari plafon pinjaman. Pemberian tersebut diberikan seusai developer menyelesaikan fondasi bangunan. Selanjutnya, sebanyak 80 persen kredit dapat dikucurkan oleh bank kepada pengembang setelah memasuki tahap penyelesaian atap atau topping off.

Pembiayaan sebesar 90 persen dari bank dapat diterima oleh developer, setelah dilakukan penandatanganan berita acara serah terima (BAST). Sementara kucuran dana pinjaman dapat cair hingga 100 persen dari plafon, setelah pengembang melakukan penandatanganan BAST yang telah dilengkapi dengan akta jual beli (AJB) dan akta pembebanan hak tanggungan (APHT) atau surat kuasa membebankan hak tanggungan (SKMHT).

Ketentuan yang sedikit berbeda diberikan kepada developer rumah susun ataupun apartemen. Setelah mendapatkan kucuran dana segar sebesar 40 persen dari plafon pasca penyelesaian fondasi, pengembang rusun atau apartemen dapat menerima kredit sampai dengan 70 persen dari nilai plafon setelah proses topping off selesai dilakukan.

Selanjutnya, developer dapat menikmati pembiayaan sampai dengan 90 persen dari plafon setelah penandatanganan BAST. Kredit dapat cair seutuhnya setelah pengembang melakukan penandatanganan BAST yang dilengkapi dengan akta jual beli (AJB) dan APHT atau SKMHT.

Namun, bank sentral memberikan insentif lanjutan kepada pengembang, berupa pencairan tambahan kredit maupun pembiayaan properti rusun di antara penyelesaian fondasi dan sebelum penyelesaian tutup atap berdasarkan perkembangan pembangunan.

Linda Maulidina, Direktur Departemen Kebijakan Makroprudensial BI mengungkapkan, saat ini pihaknya tengah mengkaji perihal pelonggaran inden secara khusus dan kebijakan terkait mengenai properti secara umum. Menurutnya, bank sentral sedang melihat lebih dalam mengenai praktik properti inden secara lebih luas dan dampaknya terhadap penyelesaian hunian yang relatif aman.

“Karena pada dasarnya jika untuk pemilikan hunian, maka hasil akhirnya adalah adanya bangunan rumah atau properti secara fisik. Meski melakukan praktik inden, namun harus diyakini bahwa bangunan tersebut terus menunjukkan kemajuan pembangunan atau sudah ada. Kami akan lihat kajiannya,” ucap Linda di Gedung Bank Indonesia, Kamis (19/4).

Selain melakukan kajian terhadap praktik penyaluran kredit maupun pembiayaan properti secara inden, kajian BI juga mencakup potensi hadirnya pengembang nakal yang tidak menyelesaikan pembangunan hunian. Dalam membuat kajian ini, BI juga melakukan diskusi dengan asosiasi pengembang maupun berbagai asosiasi terkait lainnya termasuk juga dengan lembaga keuangan perbankan.

“Kami memperhatikan terkait pengembang juga, karena terkait kredit sektor properti akan ada dampak yang cukup signifikan baik terhadap pertumbuhan kredit perbankan maupun juga terhadap pengembang dan konsumen,” ujar Linda.

BI juga tengah mengkaji kemungkinan pelonggaran aturan LTV atau loan to value alias rasio besaran kredit/ pembiayaan yang diberikan bank kepada debitur, terkait dengan ketentuan uang muka alias down payment (DP). Relaksasi ini akan diberikan untuk segmen kredit maupun pembiayaan properti tipe tertentu. LTV saat ini untuk rumah pertama antara 85-90 persen, atau dengan kata lain bisa dengan uang muka 10-15 persen.

Persoalan uang muka memang jadi kendala para calon pembeli rumah, survei Rumah.com Property Affordability Sentiment Index 2017, dari total 1.020 responden yang dilakukan pada bulan Januari-Juni 2017, sebanyak 51 persen beranggapan bahwa nominal uang muka pembelian rumah atau apartemen masih dinilai terlalu tinggi. Ini jadi penyebab mereka belum mengambil fasilitas kredit properti dari bank.

Bank sentral akan tetap memperhatikan dampak pelonggaran aturan ini terhadap rasio kredit bermasalah atau non performing loan (NPL) perbankan. BI juga akan memperhatikan faktor kemampuan debitur dalam menyediakan dana pembayaran uang muka kredit dan pembiayaan properti.

Junaidi Abdillah, Ketua Umum Asosiasi Pengembang Perumahan dan Pemukiman Seluruh Indonesia (Apersi) menanggapi rencana relaksasi pada properti inden ini dapat memengaruhi serapan dan tingkat pertumbuhan properti di Indonesia. Kelonggaran atas kebijakan inden ini, diharapkan dapat memberikan kemudahan bagi pengembang dalam realisasi pembangunan hunian sehingga masyarakat lebih tertarik untuk melakukan transaksi pembelian termasuk melalui KPR inden.

Sementara itu, pengaruh relaksasi inden terhadap bisnis developer di antaranya adalah membantu aliran dana alias cash flow para pengembang pada awal pembangunan hunian. “Sehingga terjadi percepatan dalam pembangunan hunian,” jelasnya.

Rencana pelonggaran properti inden ini disambut juga baik oleh asosiasi Real Estate Indonesia (REI). Soelaeman Soemawinata, Ketua Umum REI menuturkan, relaksasi ini membuktikan bahwa kepercayaan pemerintah kepada pengembang sudah lebih tinggi dalam membangun hunian. Menurutnya, jika BI mengizinkan pembangunan properti inden sampai dengan hunian ketiga, maka kecepatan penyerapan kepemilikan rumah dapat lebih tinggi lagi.

“Karena dengan begitu untuk pembangunan hunian yang ketiga, pengembang tidak perlu mengeluarkan seluruh kocek untuk pembangunan di awal proyek. Ini akan membuat penyerapan kepemilikan rumah lebih kuat. Dengan catatan, pengembang harus tetap membuat manajemen pembangunan dilakukan dengan sebaik-baiknya agar kepercayaan pemerintah bisa terjaga,” ucap pria yang akrab disapa Eman ini.

Pembangunan properti memiliki efek berantai seperti masifnya penyerapan tenaga kerja, peningkatan daya beli masyarakat, yang ujungnya dapat mendorong peningkatan pertumbuhan ekonomi. Namun, pengaruh relaksasi properti inden ini tidak akan memiliki efek langsung terhadap pertumbuhan kredit properti maupun penyerapan kepemilikan hunian sebab masih diperlukannya sosialisasi terkait pelonggaran kebijakan ini.

Relaksasi properti inden ini juga berpotensi melahirkan pengembang nakal yang tidak menepati janji atas pembangunan hunian. Menurut Eman, salah satu cara memitigasi pengembang nakal dengan adanya pelonggaran ini adalah dengan kerja sama yang dilakukan khususnya oleh pemerintah daerah dengan asosiasi pengembang.

Jika ada pengembang yang mengajukan izin mendirikan bangunan (IMB) kepada pemerintah daerah, maka ada baiknya pemda bertanya apakah pengembang tersebut tergabung dalam sebuah asosiasi atau tidak. Beberapa kasus pengembang bermasalah namun bukan merupakan anggota asosiasi.

“Jika ada pengembang yang nakal yang merupakan anggota, maka asosiasi dapat melakukan penindakan salah satunya adalah dengan melakukan pengaduan terhadap lembaga perbankan sehingga kreditnya tidak bisa cair. Pemerintah juga bisa tertolong dengan hal ini,” jelas Eman.

Upaya relaksasi oleh BI soal pembelian properti secara inden, memang akan berdampak positif bagi para pengembang terutama sektor properti secara keseluruhan. Geliat pembangunan properti bisa jadi akan lebih semarak, tapi aspek risiko bagi konsumen dari sistem pembelian inden harus tetap menjadi perhatian. Jangan sampai relaksasi hanya menguntungkan pengembang, tapi justru sebaliknya bagi konsumen.

Relaksasi pembelian properti secara inden akan semakin bermanfaat bila dibarengi dengan relaksasi uang muka pembelian rumah yang selama ini menjadi momok para calon pembeli rumah dengan skema KPR.

Penulis: Dea Chadiza Syafina

Editor: Suhendra