tirto.id - Beberapa perusahaan asuransi mengalami gagal bayar dengan penyebab yang kurang lebih sama sebelum masa pandemi. Saat COVID-19 menyerang, risiko tersebut semakin besar.

Kasus terbaru yang terjadi pada Agustus lalu dialami oleh pemegang polis WanaArtha Life. Kasus ini dipicu oleh penyitaan sub rekening reksadana atas nama PT Asuransi Jiwa Adisarana Wanaartha oleh Kejaksaan, usai manajemen investasinya dicurigai terkait dengan perkara yang melibatkan Asuransi Jiwasraya--yang sudah terlebih dulu mengalami masalah gagal bayar.

Pada akhir tahun lalu kondisi serupa dialami PT Asuransi Jiwa Bersama (AJB) Bumiputera, perusahaan asuransi tertua di Indonesia. Juga PT Asuransi Jiwa Kresna yang baru membayarkan polis sekitar 20 persen. Ditarik beberapa tahun ke belakang, PT Asuransi Jiwa Bakrie Life pernah gagal bayar pada 2008, lalu PT Asuransi Jiwa Bumi Asih Jaya yang gagal bayar pada 2013.

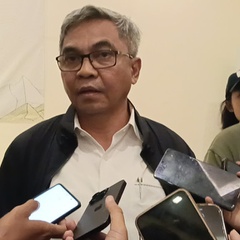

Dosen hukum asuransi dari Universitas Airlangga Budi Kagramanto menilai banyaknya kasus gagal bayar disebabkan oleh dilanggarnya aturan dari regulator. Perusahaan asuransi yang seharusnya hanya menjamin jiwa pemegang polis justru memberikan garansi imbal hasil pasti (fixed return) melalui produk asuransi berbalut investasi.

"Bunga yang dijanjikan tidak masuk akal, tinggi sekali. Sekarang kejadian juga kalau perusahaan asuransi itu gagal bayar karena kondisi bursa anjlok," ujar Budi, dikutip dari Antara, Rabu (9/9/2020).

Contohnya adalah Asuransi Jiwa Kresna dan Asuransi Jiwasraya. Kresna Life menjanjikan imbal hasil sekitar sembilan persen untuk dua produknya, Kresna Link Investa (K-LITA) dan Protecto Investa Kresna (PIK). Sementara Asuransi Jiwasraya menjamin imbal hasil antara 9-13 persen melalui produk JS Saving Plan.

Untuk memenuhi janji imbal hasil yang besar itu, perusahaan asuransi menempatkan dana nasabahnya di instrumen saham yang berisiko tinggi dan fluktuatif. Dalam kasus Jiwasraya, hampir semua dana perusahaan, baik investasi secara langsung maupun melalui manajer investasi (MI), dialokasikan ke instrumen saham-saham tertentu di Bursa Efek Indonesia (BEI).

Instrumen investasi yang diputar oleh perusahaan asuransi kebanyakan berada di sektor properti dan saham. Jenis instrumen tersebut bisa dikategorikan sulit cair ketika situasi krisis seperti saat ini.

Jiwasraya menempatkan dana pada saham berisiko tinggi yang saat ini harganya jatuh dibandingkan harga beli. Akibatnya, aset mereka pada kurtal III/2019 menyusut jadi Rp25,6 triliun, sementara kewajiban yang harus dibayarkan mencapai Rp49,6 triliun, alias minus Rp23,92 triliun.

Selain itu, peran Otoritas Jasa Keuangan (OJK) juga patut dipertanyakan. "Kenapa OJK memperbolehkan asuransi memberikan return tinggi dan fixed, bukankah itu melanggar aturan? OJK seharusnya sudah prediksi ini membahayakan dan bakal jadi bom waktu bagi perusahaan asuransi. Terbukti sekarang bomnya meledak."

Ekonom dari Institute for Development of Economics and Finance (Indef) Bhima Yudhisira mengatakan kepercayaan masyarakat pada perusahaan asuransi akan berkurang jika gagal bayar terus terjadi.

"Asuransi berbalut investasi itu, yang menimbulkan banyak korban, [membuat] kepercayaan masyarakat turun atau distrust. Jadi berpengaruh terhadap kepatuhan nasabah membayar premi tepat waktu. Berpengaruh juga terhadap anggota baru yang mau bergabung di asuransi," kata Bhima kepada wartawan Tirto, Selasa (8/9/2020).

Sama seperti Budi, menurutnya situasi ini dapat terjadi karena peran dan pengawasan OJK lemah. Jika otoritas pengawas itu lebih ketat, maka pergerakan uang nasabah di perusahaan swasta akan lebih aman.

"Pengawasan OJK terhadap penempatan dana asuransi cukup longgar. Tata kelola di dalam OJK juga harus diperbaiki karena kalau enggak orang tidak akan percaya pada asuransi dalam jangka panjang," katanya.

Ia juga mengusulkan ada lembaga khusus penjamin polis asuransi. "Kalau di bank, kan, sudah ada Lembaga Penjamin Simpanan (LPS) yang menjamin di bawah Rp2 miliar, tinggal asuransi yang belum ada."

Dengan adanya lembaga penjamin polis asuransi, pengguna akan lebih aman dalam menggunakan jasa. Selain itu, penurunan tindak fraud polis juga akan menurun.

Potensi Gagal Bayar Semakin Tinggi

Dalam konteks saat ini, pandemi virus Corona menambah tumpukan beban yang menggerogoti kinerja industri asuransi.

Pandemi setidaknya memunculkan dua masalah sekaligus. Pertama, lonjakan klaim asuransi sebagai konsekuensi meningkatnya kebutuhan pembiayaan kesehatan; kedua, menurunnya daya beli memengaruhi kemampuan masyarakat untuk membayar premi dan akhirnya mengurangi pendapatan perusahaan.

Kondisi itu tercermin dari laporan Otoritas Jasa Keuangan (OJK) yang mencatat perolehan premi asuransi per Maret 2020--ketika virus mulai menyerang--tumbuh lambat. Kontraksi paling parah dialami sektor asuransi jiwa.

"Terkoreksi menjadi minus 13,8 persen," kata Ketua Dewan Komisioner OJK Wimboh Santoso dalam paparan pers yang digelar virtual, Senin 11 Mei.

Sebagai pembanding, pada Desember 2019, premi asuransi jiwa hanya minus 0,38 persen.

Lagi-lagi mengacu OJK, premi asuransi nasional hanya tumbuh 3,65 persen hingga Maret 2020, padahal pada Desember 2019 industri masih mampu mencatat pertumbuhan hingga 15,65 persen.

Kinerja keuangan industri asuransi pun ikut goyang akibat premi rendah. Itu tercermin dari rasio kesehatan keuangan atau risk based capital (RBC) yang hanya 642,7 persen pada Maret 2020, padahal pada akhir tahun lalu masih berada di angka 789 persen.

RBC merupakan tolok ukur tingkat keamanan finansial perusahaan asuransi. RBC dikatakan sehat bila nilainya semakin besar.

Penulis: Selfie Miftahul Jannah

Editor: Rio Apinino

Masuk tirto.id

Masuk tirto.id