tirto.id - Di sejumlah acaranya, Wakil Presiden Jusuf Kalla kerap menyinggung soal bunga kredit yang tinggi. Wapres JK tampak geram dengan fakta bahwa suku bunga perbankan Indonesia masih merupakan yang tertinggi di Asia.

Tahun lalu misalnya, dalam Pertemuan Tahunan Bank Indonesia 2015 di Balai Sidang Jakarta, Wapres JK menyebut tingginya suku bunga perbankan sebagai kelemahan Indonesia dalam persaingan bisnis dengan negara lain.

"Kalau tingkat suku bunga kita masih sekitar 11 persen, dan di Malaysia hanya 5 persen, maka kita kalah," katanya. Menurutnya, untuk meningkatkan pertumbuhan investasi di Indonesia, bank harus memberikan tawaran menarik bagi pelaku usaha. Suku bunga kredit rendah adalah salah satunya.

Saat ini, suku bunga kredit di Indonesia masih berkisar antara 11—19 persen. Beda lini usaha, beda suku bunganya. Semakin tinggi risiko, semakin besar bunga.

Pada pertemuan yang lain di akhir Februari tahun ini, Wapres JK kembali menyinggung soal bunga kredit. Dalam pidatonya di acara The Economist Events: Indonesia Summit 2016, Wapres JK mengatakan pemerintah tengah merancang program untuk menekan suku bunga kredit menjadi satu digit tahun depan.

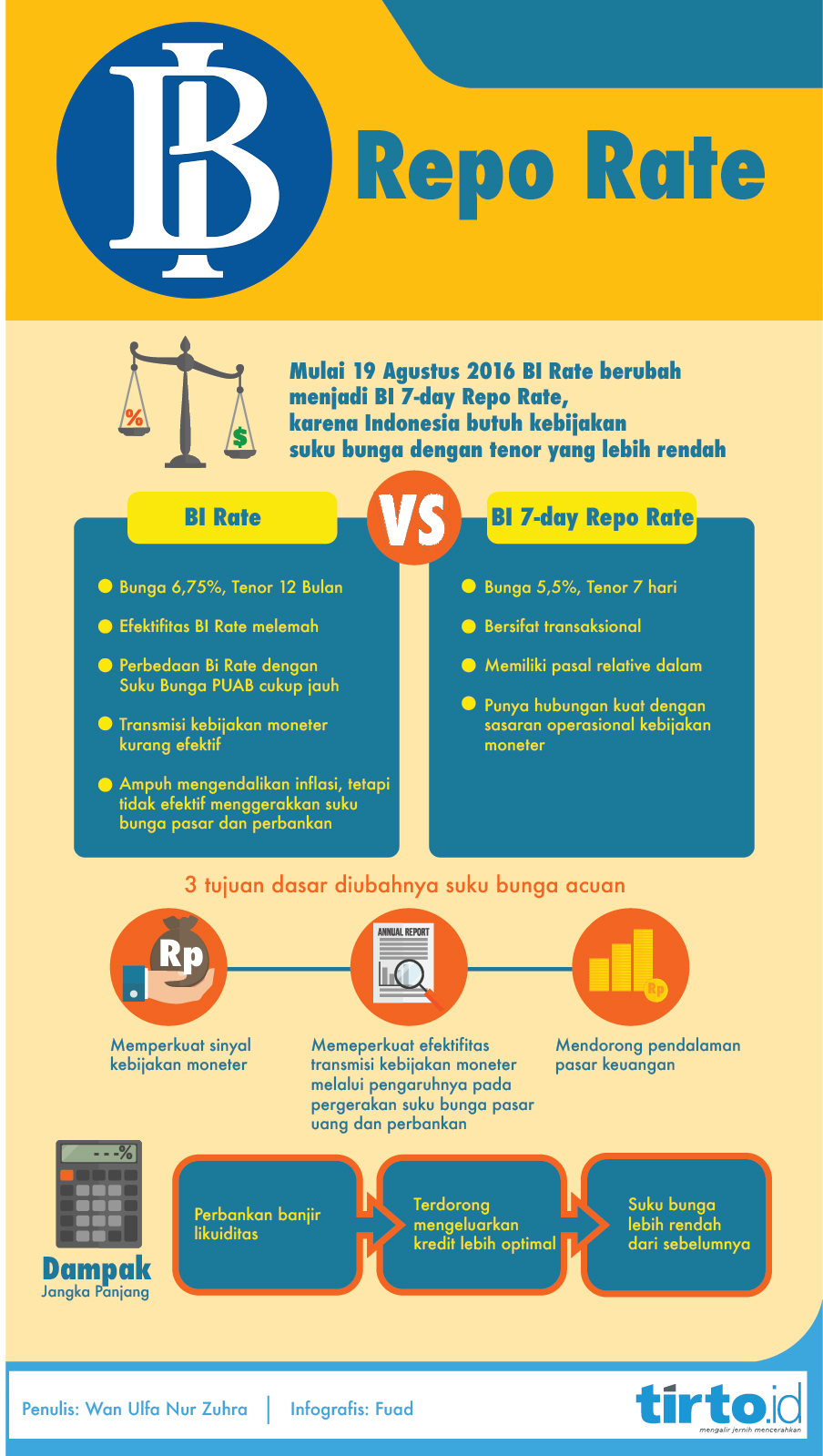

Dua bulan kemudian, tepatnya 15 April lalu, Bank Indonesia (BI) mengumumkan penggunaan suku bunga acuan baru bernama BI 7-day Reverse Repo Rate (Repo Rate) yang berlaku mulai 19 Agustus mendatang. Ia menggantikan BI Rate yang sejak 2005 dijadikan suku bunga acuan. Apakah ia akan memberi dampak pada turunnya bunga kredit? Dalam waktu dekat, jawabannya adalah tidak. Namun, dalam rentang yang panjang, itu sangat mungkin terjadi.

Begini penjelasannya. Transaksi pinjam-meminjam antarbank dalam industri perbankan berlangsung setiap waktu. Ia biasa disebut Pasar uang Antar Bank (PUAB). Secara sederhana, jika kekurangan dana, satu bank bisa meminjam ke bank lainnya. Namun, aktivitas ini terhitung masih rendah. Kebanyakan bank masih mengandalkan BI untuk mendapatkan pinjaman. Ini yang disebut lending facility (LF). Bagi bank-bank yang kelebihan dana, BI juga memberikan fasilitas menyimpan uang atau biasa dilafalkan sebagai deposit facility (DF).

Kedua fasilitas ini memiliki suku bunga berbeda. Suku bunga LF ada di angka 7,25 persen, sedangkan DF sebesar 4,25 persen. Tinggi rendahnya DF dan suku bunga PUAB akan memengaruhi suku bunga kredit dan inflasi. Bank-bank tentu lebih suka jika bunga DF rendah dan bunga PUAB mendekati DF. Sebab inflasi akan tetap terjaga sehingga ada keseimbangan antara konsumsi dan saving.

Ini yang kemudian menjadi pemicu BI untuk mengeluarkan BI 7-Day Repo Rate. Lalu, apa itu BI 7-day Reverse Repo Rate?

Oleh karena bank-bank lebih senang menyimpan uang ke BI dibandingkan ke bank-bank lain, BI menjadi kelebihan uang. BI kemudian membuka transaksi repo, yang merupakan aktivitas beli surat berharga dengan kesepakatan menjual lagi. Sebaliknya, reverse repo merupakan aktivitas menjual surat berharga dengan kesepakatan membeli lagi.

BI kemudian menawarkan kelebihan likuiditas ke pasar dalam bentuk surat berharga atau surat utang. Maka, terjadilah Reverse Repo. Surat utang tersebut dijual dalam rentang tujuh hari atau sepekan. Apabila terjadi pembelian surat utang, suku bunganya mengacu pada BI 7-Day Repo Rate yang sebesar 5,5 persen. Pihak yang membelinya pun wajib menjual lagi surat utang tersebut sebelum tujuh hari.

Bukan Pelonggaran Kebijakan Moneter

Ingat, bunga 5,5 persen itu hanya berlaku bagi transaksi tujuh hari. Jika jangka waktu pembelian surat utang mencapai satu bulan, maka bunganya akan semakin mendekati BI rate yang 6,75 persen. Jadi sangat jelas kalau kebijakan baru ini bukanlah penurunan suku bunga acuan. Ia hanya upaya memperkuat kerangka operasi moneter.

Perubahan tersebut bukan juga pelonggaran kebijakan moneter, tetapi lebih ditujukan untuk memperkuat efektivitas kebijakan moneter. Harapannya, agar setiap ada perubahan kebijakan, baik kenaikan maupun penurunan, dampaknya terhadap suku bunga pasar uang dan perbankan baik deposito maupun kredit, akan semakin cepat.

Seperti diketahui, sejak 2010 hingga saat ini, efektivitas BI Rate dalam mengendalikan suku bunga perbankan melemah. Derasnya arus modal asing ke pasar keuangan dalam beberapa tahun terakhir menyebabkan perbedaan besar antara suku bunga BI Rate dengan perkembangan suku bunga di PUAB.

Besarnya akses likuiditas di PUAB dari derasnya aliran masuk modal asing membuat suku bunga PUAB tenor jangka pendek menjadi sangat rendah mendekati suku bunga DF. Ia berada jauh di bawah suku bunga BI Rate yang konsisten dengan pencapaian sasaran inflasi.

Belum berkembangnya PUAB menyebabkan struktur suku bunga di PUAB belum terbentuk, khususnya untuk tenor-tenor di atas tiga bulan hingga 12 bulan. Dengan kondisi tersebut, transmisi kebijakan moneter menjadi kurang efektif dalam memengaruhi suku bunga di pasar uang, yang notabene punya tenor lebih pendek. BI Rate cukup ampuh ketika mengendalikan inflasi, tetapi mulai kurang efektif menggerakkan suku bunga pasar dan perbankan.

"Itu mengapa BI ingin mendekatkan suku bunga kebijakan ke arah tenor yang diacu pasar uang, yaitu tenor yang lebih pendek," ungkap Deputi Gubernur Senior BI Mirza Adityaswara.

7-day Repo Rate dipilih karena mengacu kepada instrumen operasi moneter yang aktif ditransaksikan antara BI dengan perbankan setiap hari. Sementara BI Rate tidak. Repo Rate dianggap memenuhi kriteria sebuah suku bunga kebijakan. Ia bersifat transaksional, memiliki pasar yang relatif dalam, dan punya hubungan kuat dengan sasaran operasional kebijakan moneter.

Kepala Departemen Komunikasi Bank Indonesia Tirta Segara mengemukakan tiga tujuan dasar diubahnya suku bunga acuan ini. Pertama, memperkuat sinyal kebijakan moneter dengan suku bunga Repo Rate 7 hari. Kedua, memperkuat efektivitas transmisi kebijakan moneter melalui pengaruhnya pada pergerakan suku bunga pasar uang dan suku bunga perbankan. Ketiga, mendorong pendalaman pasar keuangan khususnya transaksi pembentukan struktur suku bunga di pasar uang antarbank untuk tenor tiga bulan hingga 12 bulan.

Penggunaan acuan Repo Rate ini diperkirakan akan memberi dampak positif bagi industri perbankan. Ia akan menciptakan banjirnya likuiditas di industri perbankan. Jika likuiditas berlimpah, perbankan akan terdorong untuk menyalurkan kredit lebih optimal dengan tingkat suku bunga yang lebih rendah dari sebelumnya. Alhasil, mimpi bunga kredit satu digit kian dekat.