tirto.id - Bank Sentral AS (Federal Reserve/The Fed) merupakan salah satu bank sentral paling berpengaruh di dunia. Keputusan The Fed selalu diikuti oleh bank sentral lainnya dari berbagai belahan dunia.

Dalam menetapkan kebijakan suku bunganya, Fed tidak pernah melakukannya secara tiba-tiba. Biasanya, The Fed terlebih dahulu memberikan sinyal-sinyal melalui pernyataannya setelah pertemuan pimpinan bank sentral. Para pelaku pasar kemudian mengambil petunjuk dari rilis yang dikeluarkan setelah pertemuan.

Pelaku pasar dan pengambil kebijakan juga biasanya akan mengambil petunjuk berdasarkan data-data perekonomian yang sudah dirilis oleh instansi terkait.

Cara Fed Mengontrol Moneter

Bank sentral AS mengontrol kebijakan moneternya melalui tiga cara yaitu open market operation (operasi pasar terbuka), reserve requirements atau menentukan giro wajib minimum, dan discount rate facilities atau mengendalikan suku bunga.

Alat pertama, Operasi pasar terbuka merupakan cara bank sentral untuk mengendalikan uang yang beredar. Jika ingin menambah uang beredar, bank sentral membeli surat berharga yang dimiliki. Sebaliknya jika ingin mengurangi, bank sentral akan menjual surat berharga pemerintah kepada masyarakat. Jika terlalu banyak uang yang beredar, akan menyebabkan harga barang dan jasa meningkat sehingga inflasi tinggi. Sedangkan ketika uang beredar terlalu sedikit, perekonomian menjadi seret. Karena itu, bank sentral perlu memantau dengan saksama jumlah uang yang beredar agar sesuai dengan kebutuhan perekonomian saat itu.

Dalam konteks perekonomian AS, Federal Reserve berupaya memperbaiki keadaan ekonomi setelah tertimpa krisis dengan memperbanyak uang beredar. Fed membeli surat utang sehingga neracanya semakin gemuk. Pembelian surat utang jangka panjang ini juga menekan tingkat suku bunga sehingga tetap rendah. Bunga yang rendah diharapkan dapat memberikan stimulus perekonomian. Para pengusaha mau meminjam uang ke bank untuk memperluas usahanya karena suku bunga yang terjangkau.

Alat kedua adalah dengan menaikkan atau menurunkan reserve requirements atau giro wajib minimum.. Giro wajib minimum merupakan dana simpanan yang harus dijaga bank komersial dalam bentuk saldo rekening giro yang ditempatkan di bank sentral. GWM dijadikan alat untuk mengetatkan atau melonggarkan likuiditas. Jika bank sentral ingin mengetatkan likuditas, GWM dinaikkan. Sehingga bank komersial lebih banyak menyimpan di bank sentral. Sebaliknya jika ingin melonggarkan likuiditas, bank sentral menurunan persyaratan GWM. Mulai 19 Januari 2017 lalu, bank sentral AS menetapkan GWM sebesar 0-13% untuk berbagai katagori dana.

Alat ketiga yaitu discount rate facilities merupakan tingkat suku bunga yang dikenakan kepada bank komersial atas pinjaman yang diterima dari bank sentral. Ketika terjadi krisis finansial di AS pada 2008, bank sentral menjaga tingkat suku bunga rendah agar dapat menggerakkan perekonomian. Naik turunnya suku bunga utama ini juga akan memengaruhi tingkat suku bunga bank komersial yang dibebankan kepada para debitur. Pergerakan bunga di bank sentral AS selalu dicermati baik oleh analis, ekonom juga investor karena akan memengaruhi harga berbagai aset di negara lain.

Ketika perekonomian AS dilihat mulai membaik, pada Mei 2013 Gubernur Fed ketika itu, Ben Bernanke mengatakan Fed akan melakukan tapering off yaitu mengurangi pembelian surat utang. Artinya Fed akan mulai mengurangi likuiditas yang beredar. Pasar saham di negara berkembang termasuk Indonesia langsung bereaksi negatif. Para investor menarik dana dan mengalihkan ke pasar yang lebih maju. Kurs rupiah pun melemah. Situasi perekonomian Indonesia ketika itu tidak terlalu baik karena dibayangi oleh current account defisit yang cukup besar.

Untuk menaikkan suku bunga, Fed menggunakan beberapa patokan seperti pertumbuhan ekonomi, laju inflasi dan pasar tenaga kerja. Ketika parameter tersebut sudah hampir mencapai target, Fed menaikkan suku bunga secara bertahap.

Fed mulai menaikkan suku bunganya pada Desember 2016, pertama kali setelah satu dekade menahan suku bunga tetap rendah. Fed menaikkan suku bunga dari kisaran 0-0,25% menjadi 0,25-0,5%. Memang kecil tetapi akan berdampak pada jutaan orang AS yang menabung, juga yang sedang mencicil rumahnya. Para deposan akan mendapatkan kenaikan bunga dari tabungan mereka. Sementara mereka yang masih mencicil rumah, akan merasakan kenaikan cicilan rumahnya.

Kenaikan terbaru

Pertengahan pekan lalu, Fed kembali menaikkan suku bunganya sebesar 0,25 basis poin menjadi 1-1,25. Kenaikan ini merupakan yang keempat sejak Desember 2015.Walaupun sudah empat kali naik, kisaran suku bunga ini masih merupakan yang terendah dalam sejarah. Meski demikian, kenaikan ini juga akan memengaruhi bunga konsumen. Fed juga memberikan sinyal akan mengurangi neracanya, dengan cara mengurangi portofolio yang berupa obligasi. Setelah rajin membeli obligasi dalam program Quantitative Easing yang dimulai 2008 lalu dan berakhir pada 2014, neraca Fed sudah terlalu gemuk dengan menyimpan 4,5 triliun dolar AS. Pengurangan portofolio ini diiringi dengan kenaikan suku bunga.

Setelah kenaikan suku bunga ini nilai tukar GPB (poundsterling Inggris) terhadap dolar AS naik ke level tertinggi dalam 22 bulan terakhir. Sementara pasangan EUR/USD naik ke level tertinggi dalam 2,5 tahun terakhir. Demikian pula dengan AUD (dolar Australia)/USD naik ke level tertinggi dalam 2 tahun dan 2 bulan. Indeks dolar AS mencapai titik terendah dalam 13 bulan terakhir.

Harga obligasi pemerintah AS pun naik, memberikan sinyal bahwa inflasi tetap berada pada level yang rendah meskipun perekonomian sudah bergerak. Pekan lalu, Fed menyatakan bahwa inflasi masih berada di bawah target sebesar 2%, hal itu memberikan sinyal bahwa Fed segera melakukan pemangkasan neracanya yang total sebesar 4,5 triliun pada September mendatang. Para analis beranggapan, dengan demikian Fed tidak akan terburu-buru menaikkan suku bunganya.

Kepala Riset Mirae Asset Taye Shim mengatakan, kenaikan tingkat suku bunga pada pertengahan pekan lalu itu sudah seperti perkiraan sebelumnya. “Tampaknya inflasi memang masih berada di bawah target Fed, tetapi pengurangan portofolio mungkin akan datang segera. Menurut kami, pengurangan portolio dapat terjadi sebelum akhir tahun,” kata Taye. Langkah tersebut, menurut Taye akan berdampak pada emiten perbankan.

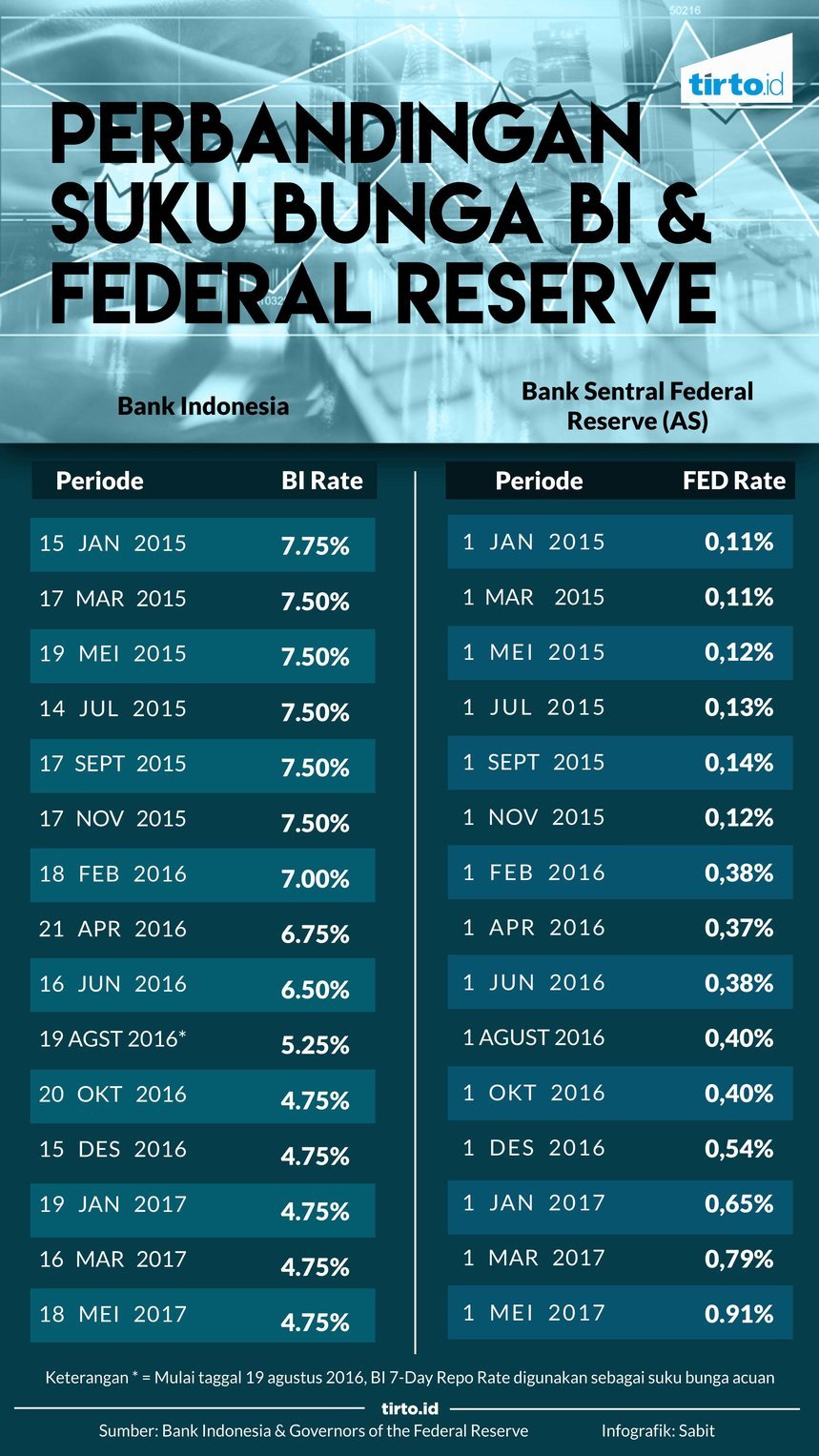

Bank Indonesia tidak serta merta ikut menaikkan suku bunga ketika suku bunga Fed naik, tergantung pada situasi perekonomian di dalam negeri. Sebagian analis berpendapat, BI masih akan mempertahankan suku bunga hingga akhir tahun ini.

Ekonom Bahana TCW Investment Management Budi Hikmat mengatakan, kenaikan suku bunga Fed kali ini juga tidak direspons negatif karena situasi perekonomian Indonesia berbeda dengan ketika Ben Bernanke mengumumkan rencana tapering off pada 2013 lalu. “Fundamental Indonesia lebih kuat, cadangan devisa sempat mencapai rekor Mei lalu. Sehingga rencana-rencana Fed tidak terlalu berdampak traumatis terhadap pasar keuangan. Nilai tukar rupiah misalnya, hanya bergerak mendatar saja. Indeks Harga Saham Gabungan pun hanya bergerak turun 0,4%, demikian pula dengan yield surat utang negara bertenor 10 tahun yang hanya naik 10 basis poin saja,” kata Budi.

Namun demikian, apa saja yang dilakukan oleh bank sentral AS itu, tetap menjadi perhatian bagi para pengambil kebijakan.

Penulis: Yan Chandra

Editor: Nurul Qomariyah Pramisti