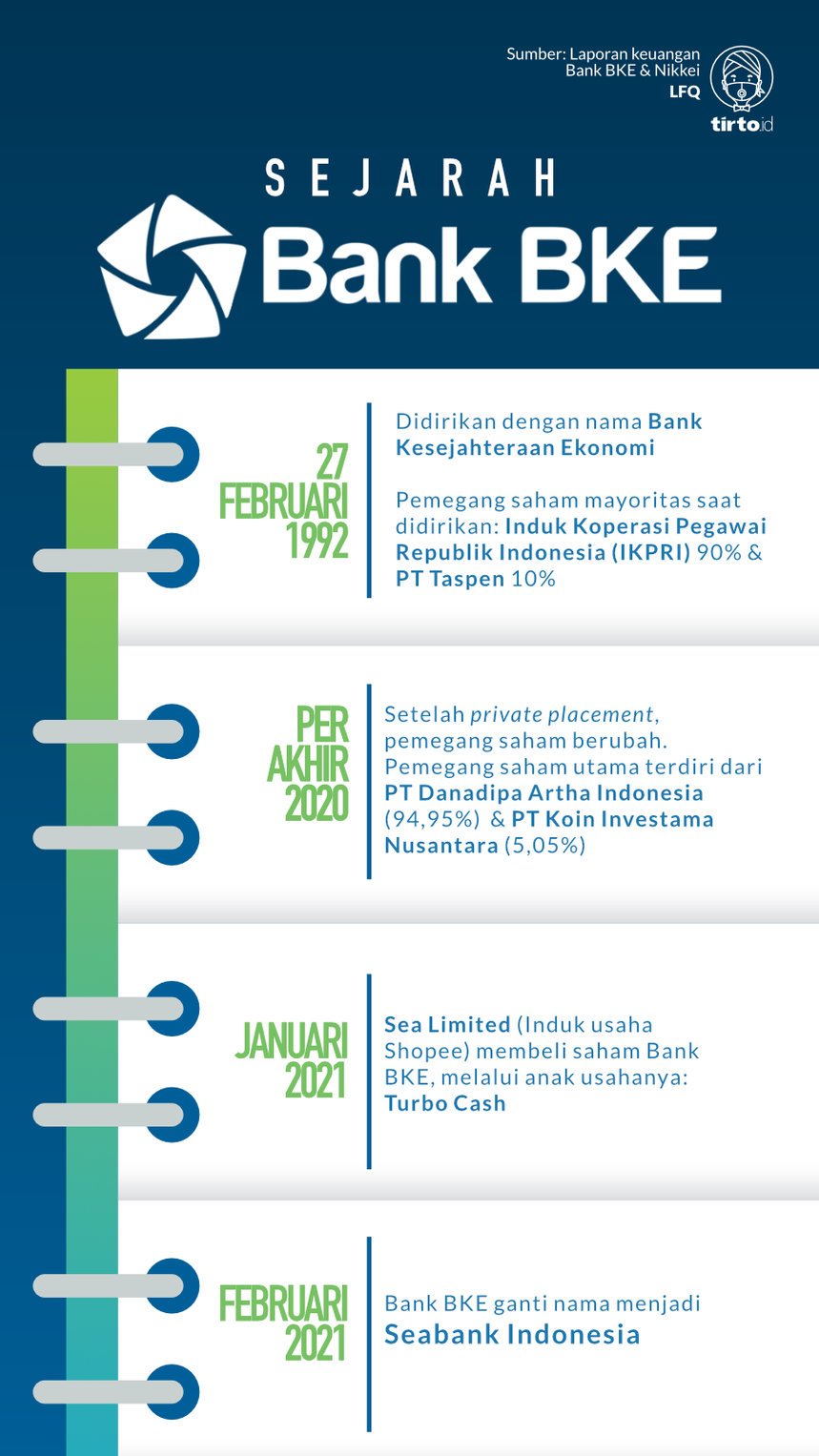

tirto.id - Induk usaha Shopee, Sea Limited resmi menjadi pemilik Bank BKE. Nama Bank BKE yang sudah disandang sejak 2015 dan berganti menjadi PT Bank Seabank Indonesia mulai 10 Februari 2021. Ia akan menjadi kepanjangan tangan bank digital Sea Limited di Indonesia.

Bank BKE merupakan BUKU 2 atau berarti bank dengan kategori modal Rp1-5 triliun. Sebelum menjadi milik Sea Limited, Bank BKE dulunya merupakan milik Induk Koperasi Pegawai Republik Indonesia (IKPRI) 90% dan PT Taspen 10%.

Bank BKE lahir pada 27 Februari 1992 dengan nama nama Bank Kesejahteraan Ekonomi. Pada 2015, Bank Kesejahteraan Ekonomi melakukan transformasi menjadi Bank BKE. Dalam perjalanannya, aksi korporasi dan suntikan modal membuat komposisi pemegang saham berubah.

Perubahan besar terjadi pada 2018, dengan masuknya PT Danadipa Artha Indonesia. Danadipa masuk setelah membeli saham milik IKPRI. IKPRI harus melepas sebagian sahamnya di Bank BKE untuk memenuhi ketentuan Otoritas Jasa Keuangan (OJK) Nomor 56/POJK.03/2016 tentang Kepemilikan Saham Bank Umum. Berdasarkan POJK ini, pemegang saham lembaga non-keuangan maksimal 30%. Saat itu, IKPRI memiliki 46,43%. Danadipa membeli 21 persen saham milik IKPRI.

Pada 2020, Danadipa menjadi pemegang saham pengendali Bank BKE usai menyuntikkan dananya. Setelah proses selesai, pemegang saham utama terdiri dari PT Danadipa Artha Indonesia (94,95%) dan PT Koin Investama Nusantara (5,05%).

Belum genap satu tahun menguasai mayoritas saham Bank BKE, Danadipa melegonya kepada Sea Limited. Seperti dilansir dari Nikkei, pembelian saham Bank BKE dilakukan melalui anak usaha Sea Limited, Turbo Cash. Menurut Nikkei Asia, Turbo Cash masuk ke Bank BKE secara tidak langsung yakni dengan terlebih dahulu membeli saham milik dua pemegang saham terbesar Bank BKE: PT Danadipa Artha Indonesia (94,95%) dan Koin Investama Nusantara (5,05%). Turbo Cash membeli saham Danadipa melalui dua tahap yakni pada Januari 2020 sebesar 71,94% dan pada November ditambah sehingga menjadi 82,19%. Sementara pembelian 66,66% saham Koin Investama Nusantara dilakukan pada Juni 2020.

Kinerja Terus Turun

Bank BKE bukan bank besar dan kinerjanya tidak hebat-hebat amat. Pada 2019, Bank BKE bahkan mencatat rugi bersih Rp136,50 miliar. Padahal, pada tahun sebelumnya Bank BKE untung Rp18,09 miliar. Salah satu pemicu kerugian adalah turunnya pendapatan bunga bersih dari Rp197,07 miliar menjadi Rp146,22 miliar. Pada saat yang sama, beban operasional melonjak dari Rp193,90 miliar menjadi Rp299,70 miliar.

Dari sisi rasio kecukupan modal (CAR), bank ini mengalami penurunan, sementara kredit bermasalah (NPL) meningkat. Pada 2019, Bank BKE mengalami penurunan CAR menjadi 13,53% dari 16,49% (2018). NPL gross meningkat menjadi 7,63% dari 3,86% (2018). Sementara Loan to Deposit Ratio (LDR) turun dari 97,62% menjadi 93,44%.

Per 2019, Bank BKE memiliki aset Rp4,39 triliun, dengan Dana Pihak Ketiga (DPK) Rp3,312 triliun. Kredit yang disalurkan mencapai Rp3,094 triliun, turun dibandingkan tahun 2018 yang sebesar Rp3,262 triliun.

Kinerja yang buruk berlanjut hingga 2020. Menurut laporan keuangan bulanan yang dirilis perseroan, hingga Desember 2020, Bank BKE mencatat rugi bersih tahun berjalan sebesar Rp463,295 miliar. Hingga akhir 2020, Bank BKE juga hanya menyalurkan kredit sebesar Rp1,924 triliun.

Total aset juga turun menjadi hanya Rp3,608 triliun, sama halnya dengan pendapatan bunga ke angka Rp369,821 miliar, dengan pendapatan bunga bersih hanya Rp183,043 miliar.

Mirip yang Dilakukan Gojek

Di tengah kinerja yang sedang redup, Bank BKE dipinang oleh Sea Limited. Ini mengingatkan kisah Bank Artos yang kini menjadi Bank Jago, setelah berganti pemilik. Bank BKE dan Bank Jago sama-sama masuk BUKU 2.

Bank Artos dulunya dimiliki oleh keluarga Arto Hardy. Pada Desember 2019, terjadi perubahan besar pemegang saham. PT Metamorfosis Ekosistem Indonesia (MEI) dan Wealth Track Technology Limited (WTT) membeli saham Bank Artos yang sebelumnya dimiliki keluarga Arto Hardy. MEI membeli 37,65%, WTT 13,35%. Saham Bank Artos dibeli pada harga Rp395 atau untuk 51% saham senilai Rp243 miliar. MEI dimiliki oleh bankir senior Jerry Ng, WTT dimiliki oleh Patrick Walujo, pendiri Northstar Group yang merupakan investor awal Gojek.

Kepemilikan MEI dan WTT di Bank Artos meningkat pesat setelah rights issue senilai Rp1,34 triliun, pada harga saham Rp139 per lembar. Pada 2 April 2020, kepemilikan MEI meningkat menjadi 66,70%, WTT jadi 23,65%.

Setelah jadi perubahan pada pemegang saham pengendali, pada 11 Juni 2020, nama Bank Artos resmi berganti menjadi Bank Jago. Perseroan juga mulai melakukan transformasi menjadi bank berbasis teknologi atau bank digital.

Namun, MEI dan WTT tidak terlalu lama menjadi pemegang saham mayoritas Bank Jago. Pada 18 Desember 2020, Gojek mengumumkan membeli 22 persen saham Bank Jago dari MEI dan WTT. Setelah akuisisi, komposisi pemegang saham terbaru Bank Jago adalah PT Dompet Karya Anak Bangsa (Gojek) 22,16%, WTT 13,35%, MEI (37,65%), sisanya milik publik.

Saat MEI dan WTT masuk pada Desember 2019, kinerja Bank Jago juga biasa-biasa saja. Per 2019, Bank Jago yang masih menyandang nama Bank Artos masih mencatat rugi Rp117 miliar. Namun, CAR tier 1 mencapai 147,67%, dengan NPL gross hanya 2,05%. Sementara sesaat sebelum Gojek masuk pada Desember 2020, kinerja Bank Jago juga masih merah. Per 30 September 2020, Bank Jago mencatat rugi Rp106 miliar.

Di tengah kinerja yang masih merah, harga saham Bank Jago terus melonjak tinggi. Sebelum muncul kabar akuisisi oleh MEI dan WTT, harga saham Bank Jago di kisaran Rp830. November 2019 setelah pengumuman pembelian saham oleh MEI dan WTT, harganya melonjak ke kisaran Rp3.000.

Harga saham Bank Jago semakin melesat setelah kabar masuknya Gojek. Per 4 Januari 2021, saham Bank Jago melonjak ke Rp4.280 dan melesat menjadi Rp10.900 pada 22 Februari 2021.

Incar Pasar Indonesia

Dengan lonjakan harga saham itu, Gojek menangguk untung besar dari kapitalisasi pasar yang meningkat pesat dalam kurun waktu dua bulan setelah akuisisi. Namun, ini memang bukan tujuan utama Gojek masuk ke Bank Jago. Dalam penjelasannya saat akuisisi Bank Jago, Co-CEO Gojek Andre Soelistyo mengatakan, investasi Gojek di Bank Jago merupakan bagian dari strategi bisnis jangka panjang yang akan memperkuat pertumbuhan dan keberlanjutan bisnis Gojek ke depan. Akuisisi Bank Jago diharapkan akan memperkuat ekosistem Gojek sekaligus membuka akses yang lebih luas pada layanan perbankan digital di Indonesia.

Setelah membeli Bank Jago, Gojek akan menyediakan layanan perbankan digital melalui platform Gojek sehingga jutaan pelanggan Gojek dapat membuka rekening Bank Jago dan mengelola keuangan lebih mudah lewat aplikasi Gojek.

Yang dilakukan Sea Limited menyerupai langkah Gojek membeli bank dengan kinerja merah seperti Bank Jago. Kinerja Bank BKE juga tak bagus-bagus amat, bahkan bisa disebut buruk. Namun, kinerja barangkali bukan menjadi pertimbangan utama Sea Limited. Dengan memiliki Bank BKE, Sea Limited akan mengantongi izin bank komersial di Indonesia, sebuah pasar yang sangat besar.

Sea Limited tak perlu lagi mengurus perizinan bank yang bisa memakan waktu lama dan prosedur yang panjang. Sea juga tak perlu membeli bank besar dengan kantor cabang ratusan yang tersebar di pelosok tanah air, dengan jumlah SDM yang besar. Sea hanya perlu bank kecil, mempermaknya menjadi bank digital, yang mampu menjangkau nasabah lebih luas, sekaligus mendukung bisnis e-commerce-nya yang sedang moncer di Indonesia.

Melalui Shopee, Sea sudah mengambil pangsa pasar e-commerce Indonesia bahkan menjadi nomor satu. Shopee adalah wahana e-commerce regional, tetapi pengunjung terbanyak berasal dari Indonesia. Menurut data iPrice, pengunjung bulanan Shopee menduduki peringkat pertama di angka 129.320.800 pada kuartal IV-2020. Shopee mengalahkan aplikasi e-commerce lokal Tokopedia yang mengantongi pengunjung bulanan 114.655.600, atau Bukalapak yang mencapai 38.583.100 pengunjung.

Sepanjang 2020, rata-rata pengunjung Shopee selalu di atas 90 jutaan. Sementara pesaing terdekatnya yakni Tokopedia memiliki total rataan kunjungan website di atas 80 jutaan selama periode Q1-Q4 2020.

Secara global, Sea mencatat pertumbuhan bisnis jasa keuangan yang cukup pesat. Pada kuartal III 2020 (Q3), volume pembayaran dompet melalui SeaMoney mencapai $2,1 miliar, dengan jumlah pengguna mencapai 17,8 juta.

Integrasi jasa dompet digital dengan Shopee berhasil memperluas lintas pasar Sea Limited. “Karena semakin banyak pengguna menyadari keuntungan yang jelas dan keamanan menggunakan dompet digital untuk pembayaran,” jelas Sea Limited dalam laporan keuangannya. Per Oktober lebih dari 30% pesanan kotor Shopee dari seluruh kombinasi pasar, menggunakan dompet digital.

Unicorn atau start-up dengan valuasi di atas USD 1 miliar dolar seperti Gojek dan Shopee memang mulai mengombinasikan Digital Financial Services (DFS) dengan bisnis utamanya. Ini dikarenakan mereka harus menciptakan sebuah komunitas untuk menjadi super apps.

Laporan “Google, Temasek and Bain, e-Conomy SEA 2020” menyebutkan, unicorn-unicorn kini sudah mulai fokus untuk mencari jalan memetik keuntungan. Ini berbeda dengan satu atau dua tahun silam saat mereka masih fokus pada pertumbuhan transaksi.

Dalam upaya memetik keuntungan, unicorn-unicorn ini mulai melakukan kombinasi bisnis utamanya. Misalnya Grab, yang menetapkan bisnis intinya untuk fokus pada DFS, transportasi dan pengiriman, dengan tujuan mendorong penciptaan super apps sebagai upaya menciptakan profitabilitas.

Sementara unicorn e-commerce fokus untuk menangkap lonjakan permintaan dengan melanjutkan ekspansi pada Digital Payment Services (DFS), karena konsumen yang melakukan transaksi online meningkat pesat. Unicorn di bidang transportasi dan makanan, beralih cepat pada pengantaran makanan dan barang, serta melanjutkan DFS untuk mendapatkan sekaligus meningkatkan keterikatan.

Kombinasi bisnis penting karena terjadi peralihan ke ekonomi digital yang cepat, terutama dengan adanya pandemi COVID-19. Laporan “Google, Temasek and Bain, e-Conomy SEA 2020” menyebutkan, konsumen dan UKM beradaptasi menggunakan DFS secara cepat selama pandemi COVID-19. Perilaku ini diperkirakan tetap bertahan dan akan mendorong adopsi sekaligus penetrasi kelak setelah pandemi berakhir.

Selama pandemi, konsumen menjadi lebih banyak menghabiskan waktu di internet. Laporan tersebut mencatat rata-rata waktu pemakaian internet Indonesia mengalami peningkatan, dari 3,6 jam/hari sebelum pandemi menjadi 4,7 jam/hari saat pandemi. Setelah pandemi, angkanya diperkirakan hanya turun tipis menjadi 4,3 jam/hari.

Jumlah orang yang menggunakan layanan digital juga terus bertambah. Laporan tersebut mencatat, jumlah konsumen yang mencoba layanan pembelian kebutuhan sehari-hari lewat e-commerce di ASEAN telah bertambah dua kali lipat karena pandemi. Lebih dari 75 persen menyatakan akan tetap bertahan menggunakan layanan itu setelah pandemi.

Indonesia sendiri merupakan pasar yang sangat besar. Berdasarkan laporan tersebut, ekonomi internet Indonesia pada 2025 diperkirakan mencapai USD 124 miliar, atau setara dengan 5% Pendapatan Domestik Bruto Indonesia. Ini merupakan lonjakan pesat jika dibandingkan 2020 yang diperkirakan mencapai USD 44 miliar. Sektor e-commerce akan menjadi penyumbang terbesar dalam ekonomi internet Indonesia. DFS memberikan peluang yang besar karena pertumbuhan pengguna aktif bulanan untuk aplikasi perbankan mobile mencapai 44%.

Bisnis perbankan digital di Indonesia juga dianggap memiliki potensi yang besar mengingat sekitar 52% persen penduduk dewasa atau sekitar 95 persen juta jiwa tidak memiliki rekening bank, dan lebih dari 47 juta penduduk dewasa tidak memiliki akses memadai ke kredit, investasi, dan asuransi. Di sisi lain, tingkat penetrasi smartphone Indonesia sangat tinggi mencapai 70-80% yang menandakan masyarakat Indonesia secara infrastruktur siap untuk perbankan digital.

Dengan pangsa pasar sedemikian besar dan peluang yang masih terbuka lebar, investasi dengan membeli bank-bank kecil dengan kinerja merah bukanlah sesuatu yang merugikan. Unicorn-unicorn ini bisa menyulapnya menjadi bank digital, dan menangguk keuntungan beberapa waktu kemudian.

Otoritas Jasa Keuangan (OJK) sudah memberikan lampu hijau untuk memudahkannya. OJK akan mengeluarkan aturan terkait modal minimum pendirian bank digital. Untuk pendirian bank digital baru, modal minimum yang disyaratkan adalah Rp10 triliun. Sementara jika bank digital berasal dari akusisi dari bukan kelompok bank seperti Bank Jago dan SEA Bank, maka modal minimumnya cukup Rp3 triliun. Namun, jika akuisisi dilakukan dalam satu kelompok bank seperti Bank Digital BCA, modal minimumnya cukup Rp1 triliun.

OJK juga hanya mewajibkan bank digital minimal memiliki satu kantor. Selanjutnya perusahaan cukup memiliki skema model bisnis yang jelas, kemampuan teknologi informasi, mitigasi serangan digital, sampai tata kelola perlindungan nasabah dan data pribadi.

Editor: Windu Jusuf