tirto.id - Para pelaku pasar modal mengenal sejumlah pola musiman yang menandai fenomena dan anomali tertentu dalam perdagangan. Kemunculan pola-pola tersebut biasanya ditandai secara historis dan kadang dijadikan patokan.

Di bulan Desember dikenal fenomena Santa Claus rally, merujuk pada kenaikan harga-harga saham di pekan terakhir Desember. Di bulan berikutnya dikenal fenomena January Effect, yang juga mengacu pada kenaikan harga saham setelah pergantian tahun.

Kedua anomali tersebut sama-sama menunjukkan optimisme dan sentimen positif menjelang dan sesudah pergantian tahun.

Menurut laman Nasdaq, bursa efek di Amerika Serikat yang sarat dengan saham perusahaan teknologi, January Effect tidak terbukti beberapa tahun belakangan, dan kalaupun terjadi hanya pada saham-saham berkapitalisasi kecil.

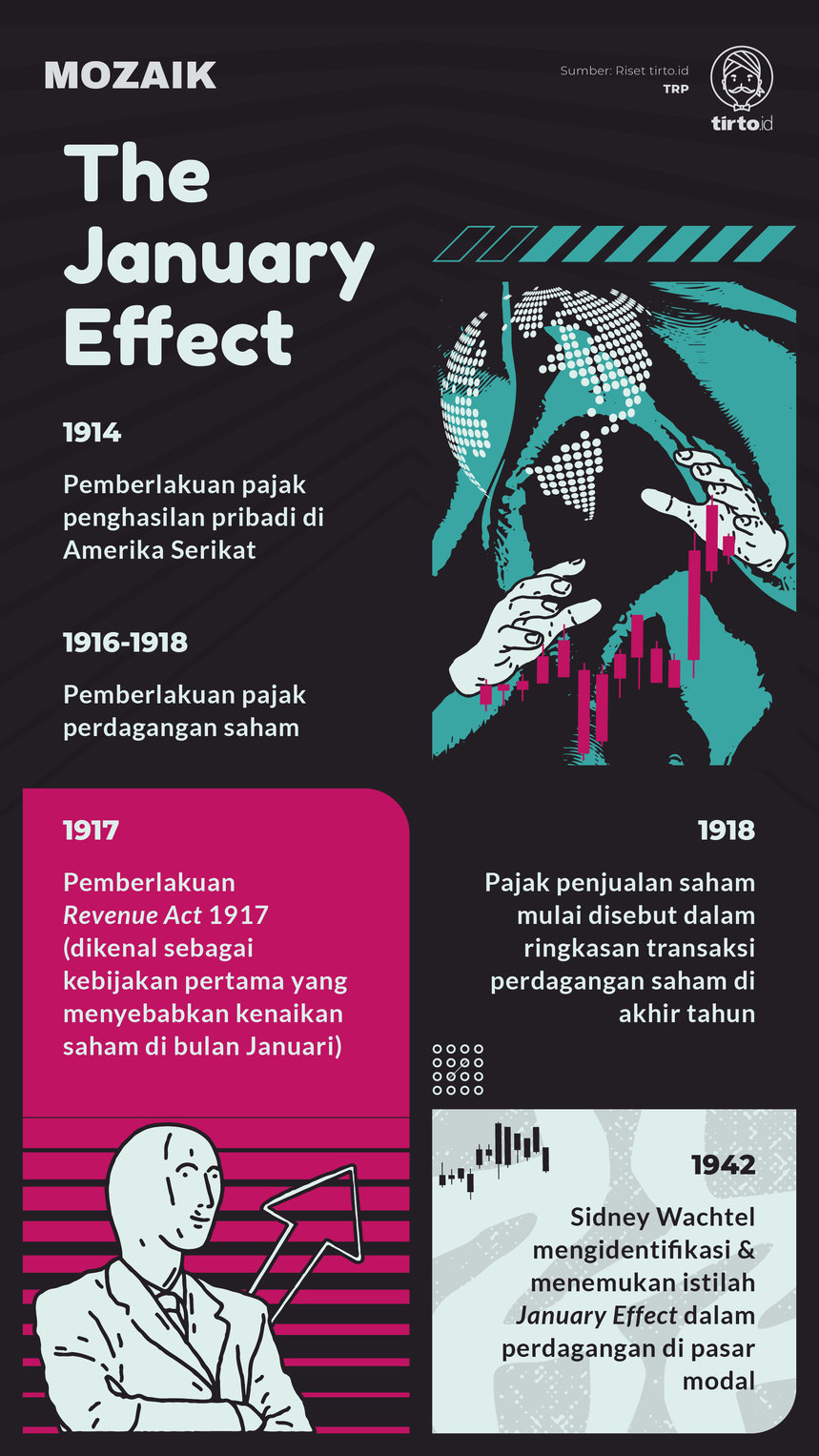

Fenomena dan istilah January Effect ditemukan oleh seorang analis keuangan, Sidney B. Wachtel, pada 1942. Dia melakukan studi dan pengamatan sejak tahun 1925 di bursa efek Amerika Serikat dan menuangkan gagasannya dalam makalah berjudul “Certain Observations on Seasonal Movements in Stock Prices”.

Sejumlah literatur menyatakan bahwa January Effect tidak ditemukan di Amerika Serikat sebelum Perang Dunia I, kendati terdeteksi di sejumlah negara di Eropa Barat, Jepang, Turki, dan India.

Menurut Gerardo Perez dalam “Does the January Effect Still Exists?” (International Journal of Financial Research, 2018Vol. 9, No. 1, hlm. 50-72), alasan yang paling sering dikemukakan yang mendasari kemunculan January Effect adalah pemberlakuan pajak penghasilan pribadi di tingkat pemerintahan federal Amerika Serikat.

Pemerintah Amerika Serikat tidak memberlakukan pajak penghasilan pribadi hingga tahun 1914. Setelah pemberlakuan, terjadi kenaikan besaran pajak pribadi pada tahun 1916, 1917, dan 1918.

Sebelum tahun 1916, pajak pada perdagangan saham dikenakan saat penjualan dan keuntungannya diperlakukan sebagai penghasilan biasa, sedangkan kerugian di pasar saham tidak menjadi pengurang pajak.

Baru pada tahun 1916 dan dalam amandemen tahun 1918, kerugian dalam transaksi saham diakui sebagai pengurang pajak penghasilan. The Wall Street Journal mencatat bahwa Revenue Act 1917 merupakan kebijakan pertama yang diduga menyebabkan terjadinya kenaikan harga saham di bulan Januari.

Menurut Paul Schultz dalam “Personal Income Taxes and the January Effect: Small Firm Stocks Returns Before the War Revenue Act of 1917: A Note” (1985), sepanjang perdagangan saham sejak tahun 1900 hingga 1916, tidak ditengarai adanya pengenaan pajak dalam penjualan saham. Namun, pajak penjualan saham disebutkan dalam ringkasan pasar di hari terakhir perdagangan setiap akhir tahun sejak 1918.

Bagaimanapun, peneliti lain menemukan terjadinya January Effect di Amerika Serikat dan Inggris sebelum tahun 1914.

Di masa pra-Perang Dunia I, tidak ada pajak penghasilan pribadi yang diberlakukan di kedua negara tersebut, apalagi pajak dari keuntungan penjualan saham. Dengan demikian, alasan pajak tidak lagi relevan sebagai penyebab terjadinya anomali Januari ini.

Pada era Depresi Besar tahun 1930-an, hanya 5 persen warga Amerika Serikat yang membayarkan pajak penghasilan. Di masa itu, keadaan ekonomi sangat suram, ditandai dengan tingginya tingkat pengangguran, kelangkaan pangan akibat gagal panen serta kekeringan, menampilkan kemiskinan yang meluas.

Pajak penghasilan dianggap sebagai “pajak kelas”, yakni kelas orang kaya, yang rupanya hanya menyumbang 10-20 persen pendapatan pemerintah federal.

Tak lama setelah Depresi Besar mulai berakhir, Pemerintah Amerika Serikat terlibat dalam Perang Dunia II pada 1941, yang membuat pengeluaran pemerintah membengkak hingga lebih dari dua belas kali lipat.

Saat itulah pemerintah melihat pajak penghasilan perlu didorong untuk pembiayaan perang. Pada tahun 1945, jumlah pembayar pajak penghasilan pribadi mencapai 42 juta orang pada 1945, naik enam kali lipat dibandingkan tahun 1940.

Menteri Keuangan AS saat itu, Henry Morgenthau Jr., menyebutnya sebagai “pajak rakyat”.

Pajak penghasilan memang seringkali dijadikan alasan di balik terjadinya January Effect. Untuk meminimalkan besaran pajak tahunan yang harus dibayarkan, investor menjual saham-saham yang merugi sebelum tahun berakhir untuk mengurangi keuntungan yang didapat di tahun itu. Strategi ini disebut sebagai tax-loss harvesting.

Akibatnya, banyak uang cash terkumpul di bulan Januari yang diinvestasikan kembali yang kemudian menaikkan harga saham. Pola yang sama juga berlaku untuk alasan window dressing, di mana para investor dan manajer investasi berusaha memperindah portofolio mereka di akhir tahun dengan menjual saham-saham dengan performa buruk.

Begitu tahun berganti, mereka menggunakan uang yang didapat dari penjualan saham untuk membeli saham-saham yang lebih spekulatif demi meraih kinerja yang kuat. Masuknya dana besar di bulan Januari inilah yang diduga menyebabkan naiknya harga saham.

Faktor lain yang juga sering disebut adalah faktor psikologis: optimisme dan semangat baru menyelimuti pergantian tahun, yang juga memantik optimisme investor. Indeks Keyakinan Konsumen Universitas Michigan--indikator kunci keyakinan konsumen AS--juga turut meningkat di bulan Januari.

Bagi investor yang gagal pun Januari senantiasa membawa keyakinan bahwa kesalahan-kesalahan investasi di tahun sebelumnya dapat diperbaiki di tahun berikutnya, yang termanifestasi sebagai harapan semu dalam psikologi.

Hipotesis optimisme ini konsisten dengan kinerja pasar di bulan Januari, terutama pada perusahaan-perusahaan kecil yang kinerjanya melampaui perusahaan-perusahaan besar.

Setelah 80 tahun sejak hipotesis January Effect muncul dan terjadinya pandemi Covid-19 serta perang Rusia-Ukraina yang mendisrupsi rantai pasok dan perekonomian global, apakah anomali Januari itu masih berlaku?

Pada Januari 2020, ketika COVID-19 mulai melanda China, pasar saham Amerika Serikat justru jatuh dengan saham-saham berkapitalisasi kecil makin terperosok. Pada 14 Desember 2020, vaksin darurat COVID-19 diberikan untuk pertama kalinya di Amerika Serikat pada seorang perawat.

Optimisme berkat vaksin ini merambat ke sektor ekonomi. Pada Januari 2021, seperti dilansir Forbes, pasar saham AS bergerak naik, dengan keyakinan para pebisnis dan pelaku pasar modal bahwa ekonomi akan dapat kembali normal dalam beberapa bulan ke depan, demikian juga bisnis perjalanan dan transportasi.

Tetapi setelah penggunaan vaksin makin meluas selama satu tahun, pasar saham Amerika Serikat mengalami masa suram pada dua pekan pertama Januari 2022. Tiga indeks saham utamanya, yakni S&P 500, Nasdaq Composite, dan Dow Jones Industrial Average mengalami penurunan.

Penelitian-penelitian di pasar saham Indonesia juga menunjukkan ketiadaan January Effect, atau lebih tepatnya January Effect tidak terjadi secara konsisten.

Sebuah penelitian yang menggunakan indeks LQ45--mewakili 64 persen kapitalisasi pasar saham Indonesia--menemukan bahwa sepanjang 2016-2020, January Effect hanya terjadi di beberapa saham di dalam indeks LQ45.

Sepanjang lima tahun rentang studi tersebut, January Effect tidak ada efeknya di pasar modal Indonesia.

Penulis: Uswatul Chabibah

Editor: Irfan Teguh Pribadi