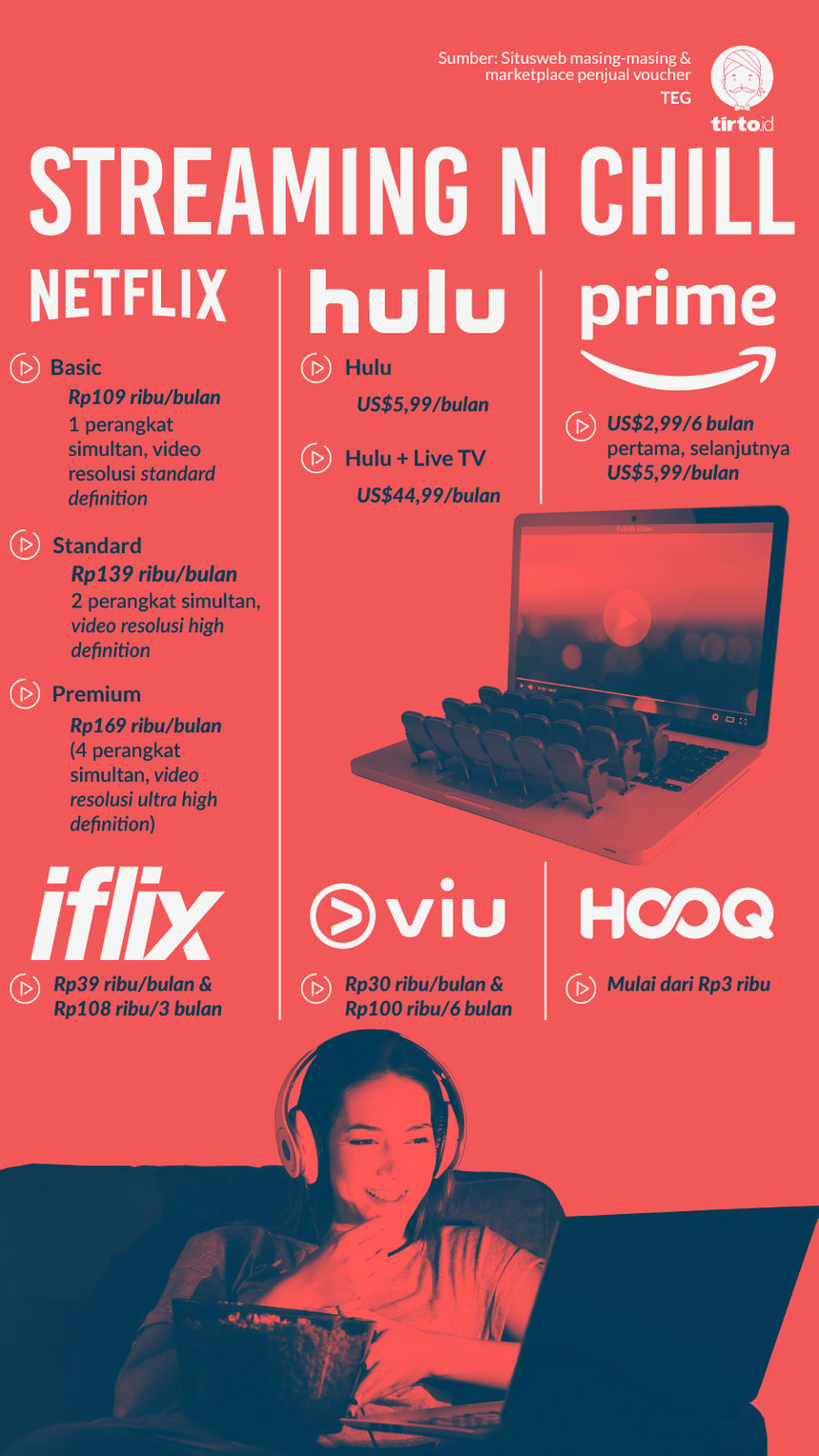

tirto.id - Netflix, layanan video-on-demand (VoD) asal Amerika Serikat, berjaya dalam dunia perfilman di awal tahun ini. Selain telah memperoleh 150 juta pengguna, melalui dua film-nya, Roma dan Period: End of Sentence, Netflix baru saja memboyong empat piala Oscar.

Sayangnya, kejayaan Netflix di awal 2019 mungkin tidak akan berlangsung lama. Sebab pertama, Bob Iger, Kepala Eksekutif Disney, menyebut bahwa perusahaannya tengah bersiap melahirkan layanan serupa Netflix, yang disiapkan menjadi “prioritas terbesar” tahun 2019.

Disney, yang menggenggam kepemilikan Marvel Entertainment, 21st Century Fox, Lucas Film, Pixar, hingga kanal National Geographic, jelas jadi ancaman menakutkan bagi Netflix. Terlebih, konten-konten berlabel “Netflix Original” yang sukses mendulang banyak penonton, beberapa di antaranya adalah milik Disney, seperti Marvel Daredevil hingga Jessica Jones.

Direktur Utama Netflix, Reed Hasting, santai dengan rencana Disney dengan layanan VoD-nya. Katanya, kehadiran Disney di pasar akan menyenangkan konsumen karena pilihan yang semakin beragam. Netflix tidak takut.

Namun, Disney bukan satu-satunya ancaman Netflix. Firma riset global Alphabeta menemukan bahwa Netflix, terutama di palagan Asia Tenggara, harus bertarung dengan “konten lokal” yang kini gencar dihadirkan lawan-lawan mereka seperti Viu, iFlix, hingga Hooq.

Dalam laporan berjudul “Asia-on-Demand: The Growth of VoD Investment in Local Entertainment Industries”, AlphaBeta menyebut bahwa di negara-negara kunci Asia seperti Indonesia dan India, konten lokal menjadi konten yang banyak dikonsumsi pengguna di kawasan ini. Di Indonesia, 44 persen pengguna VoD mengkonsumsi konten lokal. Di India, angkanya mencapai 53 persen.

Karena permintaan pasar atas konten lokal besar, investasi layanan-layanan VoD untuk menciptakan konten lokal semakin diperbesar. Pada 2022, investasi perusahaan-perusahaan VoD dalam mencipta konten lokal, menurut AlphaBeta, diprediksi akan mencapai angka $10,1 miliar. Berarti ia akan tumbuh 3,7 kali lipat dibandingkan investasi yang perusahaan VoD keluarkan tahun ini.

Dari angka $10,1 miliar itu, $5,4 miliar akan dikeluarkan perusahaan-perusahaan VoD menciptakan konten asli mereka, atau dalam istilah Netflix, "original". Sisanya, uang senilai $4,6 miliar akan dibelanjakan untuk melisensi konten-konten lokal yang dimiliki produser-produsen lokal.

Pemain-pemain VoD Asia Tenggara tancap gas untuk menghasilkan konten lokal. iFlix, sejak 2016, bekerjasama dengan Screenplay Films, rumah produksi lokal. Kerjasama iFlix-Screenplay itu telah menghasilkan 12 film Indonesia yang tayang di platform tersebut, misalnya Magic Hours dan Headshot.

Viu memilih jalan yang berbeda dalam menghasilkan konten lokal. Daripada bekerjasama langsung dengan rumah produksi lokal, Viu bekerjasama dengan institusi pendidikan, dalam hal ini Institut Kesenian Jakarta (IKJ). Dalam kerjasama tersebut, Viu mencipta ekosistem perfilman lokal dengan mengadakan Viu Pitching Forum dan Viu Shorts, suatu “kawah candradimuka” untuk mengembangkan kreator lokal di Indonesia. Dengan strategi ini, Viu telah menghasilkan Halustik dan Knock Out Girl sebagai konten lokal Indonesia yang mereka jual di 16 negara.

Di pihak lain, selain merilis konten lokal, Hooq bekerjasama dengan Telkomsel dan Grab untuk memudahkan penyiaran konten-konten mereka ke masyarakat luas.

Agresivitas pemain VoD asal Asia untuk berjaya itu mengancam Netflix. Apalagi, menurut Engagement Manager AlphaBeta Konstantin Matthies, belum ada satu layanan VoD yang hadir di Asia yang menjadi pemenang bisnis ini. Menurutnya, sangat mungkin pihak manapun menjadi pemenang, tidak harus Netflix.

“Kita lihat misalnya di pasar mesin pencari di Jepang. Iya, seluruh dunia menggunakan Google, tapi di sana yang paling laku adalah Yahoo. Pasar menghendaki demikian,” terang Matthies. Netflix bisa saja ditinggal di kawasan ini meski wilayah-wilayah lain mereka kuasai.

Asia Tenggara merupakan salah satu pasar paling menggiurkan di dunia, khususnya dalam bisnis online. Pada 2020, nilai bisnis online di Asia Tenggara mencapai $130 miliar. Sebagian dari nilai itu akan mengalir pada VoD. Kalah di pasar ini jelas menyesakkan, bukan hanya untuk Netflix, tapi juga untuk Viu, iFlix, hingga Hooq.

Netflix bukan tanpa amunisi untuk memenangkan pertarungan VoD di Asia Tenggara. Farhad Manjoo dalam kolomnya diThe New York Times menyebut bahwa Netflix membelanjakan uang senilai $12 miliar di 2018 dan meningkat menjadi $15 miliar di tahun 2019 untuk membiayai penciptaan konten-konten lokal, seperti konten asli Perancis, Spanyol, Brazil, India, dan tentu juga Indonesia.

Nilai yang besar sebagian biaya penciptaan konten lokal tersebut terjadi karena Netflix menyadari bahwa pengguna mereka suka dengan konten lokal juga dengan konten non-Hollywood. Marie Kondo asal Jepang, Sex Education asal Inggris, Elite asal Spanyol, The Protector asal Turki, dan Baby asal Italia, laku di berbagai negara yang Netflix layani.

Paling tidak, untuk bisa memuaskan pengguna dari berbagai negara, Netflix kini menyiapkan sekitar 26 bahasa di subtitel film-film yang mereka tayangkan.

Sayangnya, ada kendala cukup pelik yang bisa mengganggu Netflix memenangkan pertarungan di Asia Tenggara, khususnya Indonesia. Hingga kini, Telkom, penyedia layanan telekomunikasi terbesar di Indonesia, masih memblokir Netflix.

"Pemain OTT (over the top, seperti Netflix) adalah bahaya laten bagi para operator. Mereka tidak mengeluarkan investasi besar, tetapi mengeruk keuntungan di atas jaringan milik operator," kata Dian Rachmawan, yang kala itu menjadi Direktur Konsumer Telkom.

Selain pertarungan Netflix, Viu, iFlix, hingga Hooq, di Indonesia, penyaji VoD pun harus berhadapan dengan provider telekomunikasi, yang masing-masing punya produknya sendiri. Telkomsel punya Moviemax, Indosat dengan Genflix, dan XL Axiata dengan XL Tribe.

Menurut Matthies saat ini pemain VoD memang besar. Namun, menurutnya, pemain akan mengerucut menjadi hanya segelintir saja. Pemain kecil, jika hendak bertahan harus mau berkonsolidasi dengan yang lain.

“Belum ada juara VoD di sini, kita lihat saja nanti,” tutup Matthies.

Editor: Maulida Sri Handayani