tirto.id - “Bisnis Columbia biasa-biasa saja perkembangannya. Tetapi memang saingannya luar biasa berat."

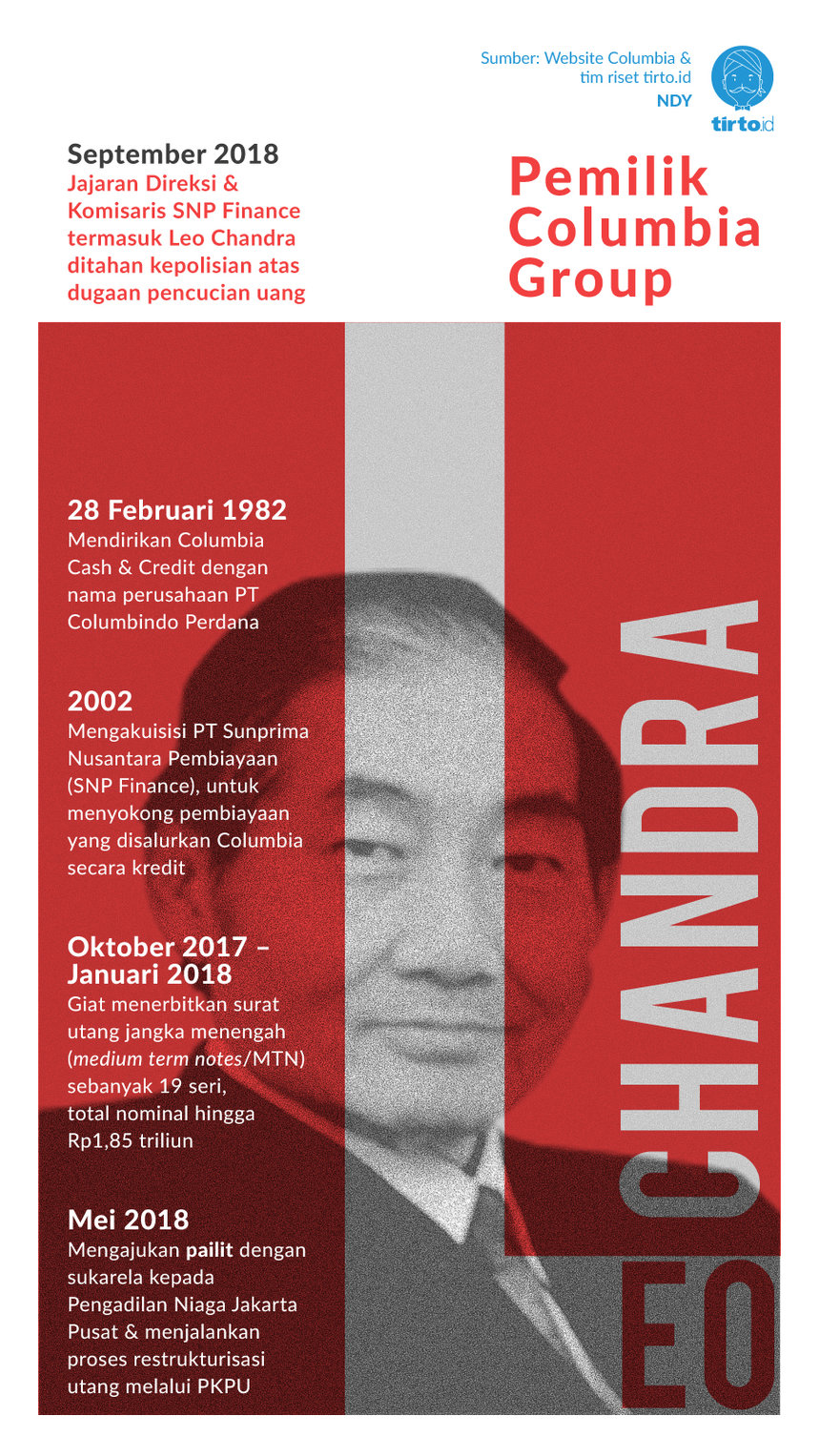

Leo Chandra menjawab santai kepada Tirto saat berada di lorong liftgedung Sahid Sudirman Center, Jakarta, medio Agustus 2018 lalu. Pria berperawakan kurus tinggi dengan rambut penuh uban, pemilik sekaligus pendiri merek dagang Columbia Cash & Credit ini tak bicara banyak di tengah terpaan bisnisnya yang sedang kembang kempis terbelit masalah utang hingga tudingan kasus pidana pembobolan bank.

Perkembangan fintech dan marketplace yang menawarkan jasa kredit telah menjadi pesaing berat Columbia Cash & Credit. Di sisi lain bisnisnya masih memakai pola konvensional dan target pasar Columbia Cash & Credit adalah masyarakat menengah bawah yang tidak terjamah perbankan.

“Target konsumen kami adalah masyarakat ekonomi menengah bawah, yang belum tentu diloloskan dalam pengajuan kartu kredit. Cabang Columbia ada di kabupaten dan kecamatan. Di situ, tingkat ekonomi masyarakat belum tinggi dan yang punya kartu kredit mungkin jarang. Segmen konsumen kami memang lain, segmen tertentu,” jelas Leo.

Perusahaan ritel furnitur yang beroperasi sejak Februari 1982 ini masih melakukan penilaian terhadap konsumen dengan mendatangi tempat tinggal atau survei. Namun, praktik ini tidak bisa menjamin mitigasi dan pengendalian risiko gagal bayar atau kredit macet konsumen yang membeli barang dengan cara mencicil kepada Columbia.

“Banyak tidaknya konsumen yang tidak bayar cicilan di Columbia tergantung pada kemampuan kepala cabang kami dalam collection kepada pelanggan,” cerita Leo.

Dugaan kredit macet yang melanda Columbia ini yang kemudian dikaitkan dengan gagal bayar pinjaman terhadap 14 bank senilai Rp14 triliun yang pernah dilakukan oleh SNP Finance, salah satunya Bank Panin.

Columbia melalui anak usaha sektor pembiayaan SNP Finance, mengajukan fasilitas pinjaman modal kerja dan kredit rekening koran kepada Bank Panin periode Mei 2016-September 2017. Jumlah kredit yang telah diberikan mencapai Rp425 miliar.

Jaminan kredit yang digunakan SNP Finance kepada Bank Panin adalah daftar konsumen atau debitur Columbia. Padahal, daftar piutang konsumen tersebut diduga telah dimanipulatif alias fiktif. Dengan begitu, daftar agunan utang SNP Finance kepada bank juga diduga palsu. Pihak Bank Panin, melalui Herwidayatmo, Direktur Utama PT Bank Pan Tbk (Bank Panin) menyatakan pihaknya menyerahkan seluruh penyidikan terkait kasus ini kepada kepolisian.

"Tunggu penyidikan pihak Kepolisian. Semua urusan sudah diserahkan kepada pihak yang berwenang untuk mencari dan menelusuri, apakah terdapat tindakan yang dapat digolongkan sebagai kejahatan penipuan atau tidak," kata Herwidayatmo.

Nah, uang pinjaman dari fasilitas kredit bank yang seharusnya dibayarkan kepada Columbia sesuai dengan lampiran daftar piutang saat permohonan pencairan kredit, rupanya digunakan untuk keperluan para pemegang saham dan grup perusahaan, seperti ditulis dalam keterangan Bareskrim Polri.

Sampai akhirnya pada Mei 2018, status kredit SNP Finance kepada Bank Panin menjadi kredit macet dengan nilai mencapai Rp141,06 miliar. Rupanya SNP Finance tidak hanya berutang kepada Bank Panin saja. Ada 13 bank baik BUMN, BPD maupun bank swasta lainnya yang juga menjadi kreditur.

Atas penggunaan dokumen piutang fiktif untuk mendapat kredit itu, penyidik Badan Reserse dan Kriminal (Bareskrim) Polri kemudian menetapkan jajaran direksi serta komisaris SNP Finance sebagai tersangka kasus tindak pidana pemalsuan atau tindak pidana pencucian uang (TPPU).

“Piutang fiktif dibuat sebagai jaminan pinjaman terhadap 14 bank dan menggunakan uang fasilitas kredit tersebut untuk kepentingan pribadi,” jelas Daniel Tahi Monang Silitonga, Wakil Direktur Tindak Pidana Ekonomi dan Khusus (Tipediksus) Mabes Polri.

Pihak kepolisian pun menjerat para tersangka dengan Pasal 263 ayat 1 dan atau ayat 2 KUHP dan atau Pasal 4 dan atau Pasal 5 Undang-Undang Nomor 8 Tahun 2010 tentang Pencegahan dan Pemberantasan Tindak Pidana Pencucian Uang.

Penyidik Bareskrim Polri kemudian melakukan penangkapan terhadap lima orang tersangka petinggi SNP Finance, antara lain Direktur Utama SNP Finance Donni Satria, Direktur Operasional Andi Pawelloi, Direktur Keuangan Rudi Asnawi, Manager Akuntansi berinisial CDS, Asisten Manajer Keuangan berinisial AS. Leo Chandra yang merupakan pemegang saham sekaligus komisaris SNP Finance pada Kamis (27/9) malam menyerahkan diri.

Lima orang tersebut ditangkap secara terpisah pada 14 dan 20 September 2018 di Jakarta. Bareskrim Polri saat ini masih berusaha menangkap LD dan juga SL sebagai pemegang saham dan merencanakan piutang fiktif. Keduanya, menurut penuturan Daniel, ditetapkan sebagai Daftar Pencarian Orang (DPO). Inisial LD diduga adalah Leo Darwin alias Darwin Leo yang merupakan anak sekaligus penerus bisnis Columbia Group. Sedangkan inisial SL diduga adalah Sie Ling yang merupakan bagian keuangan SNP Finance.

“Dua orang yang menjadi DPO ini sedang kami cari dan sudah kami cegah untuk bepergian ke luar negeri,” imbuh Daniel.

Pihak SNP Finance menegaskan kucuran kredit senilai Rp14 triliun itu adalah total keseluruhan kredit yang diterima dari perbankan dalam kurun waktu 2013 sampai Februari 2018. Namun, saat ini nilai kredit yang belum terbayar adalah Rp2,2 triliun sesuai dengan pernyataan Otoritas Jasa Keuangan (OJK) yang menyebut piutang SNP Finance mencapai Rp2,4 triliun. Selisih Rp200 miliar itu, menurutnya adalah persoalan perhitungan teknis seperti kurangnya perhitungan bunga kredit yang dilakukan perseroan.

Dengan kata lain, dari pinjaman perbankan Rp14 triliun yang pernah dikucurkan dan diterima, SNP Finance sudah melakukan pembayaran sebesar Rp11,8 triliun. "Angka Rp14 triliun itu tidak salah. Tapi saat ini utang yang belum dibayar adalah Rp2,2 triliun dan pembobolan bank adalah dugaan yang harus dibuktikan melalui jalur hukum. Terlebih kita semua tahu di ranah hukum ada praduga tidak bersalah," ucap Corporate Secretary SNP Finance Ongko Purba Dasuha kepada Tirto.

Bagaimana kasus Columbia dan SNP Finance bisa terjadi dan menimpa perbankan?

Seharusnya mustahil bagi debitur untuk melampirkan dokumen fiktif dalam meminta kredit dari perbankan. Kecuali, jika pihak perbankan tidak melakukan cek dan kroscek. Sesuai prosedur mengenal pelanggan bank, pihak perbankan mestinya jeli, tapi seolah baru memahami perilaku debitur ketika telah mengalami gagal bayar.

“Perlu dicatat bahwa salah satu ukuran bagi perbankan dalam menyalurkan kredit adalah penilaian terhadap laporan keuangan yang diaudit milik perusahaan calon debitur. Jika kantor akuntan publik (KAP) adalah auditor terpercaya, maka sulit bagi perbankan untuk tidak percaya hasil auditnya,” jelas Pradjoto, ahli hukum perbankan kepada Tirto.

Belakangan masalah Kantor Akuntan Publik (KAP) ini menjadi sorotan. KAP yang mengeluarkan laporan keuangan tahunan audit (LKTA) SNP Finance pun akhirnya mendapat sanksi administratif dari Otoritas Jasa Keuangan (OJK). Wasit lembaga keuangan tersebut membatalkan pendaftaran kepada AP Marlinna dan AP Merliyana Syamsul serta KAP Satrio, Bing, Eny dan Rekan terkait hasil audit laporan keuangan tahunan (LKP) SNP Finance.

AP dari KAP Satrio, Bing, Eny dan Rekan memberikan opini Wajar Tanpa Pengecualian (WTP) terhadap laporan keuangan SNP Finance yang telah diaudit. Padahal, hasil pemeriksaan OJK justru mengindikasikan SNP Finance telah menyajikan laporan yang tidak sesuai dengan kondisi keuangan sebenarnya secara signifikan. Hal ini menurut OJK menyebabkan kerugian banyak pihak.

Atas ketidaksesuaian ini, OJK berkoordinasi dengan Pusat Pembinaan Profesi Keuangan (P2PK) Kementerian Keuangan atas pelaksanaan audit yang dilakukan oleh KAP Satrio, Bing, Eny dan Rekan. Berdasarkan hasil pemeriksaan P2PK, kedua AP tersebut dinilai telah melakukan pelanggaran berat dan telah dikenakan sanksi oleh Menteri Keuangan.

Kedua AP dan KAP BSE tersebut menurut OJK melanggar POJK Nomor 13/POJK.03/2017 Tentang Penggunaan Jasa Akuntan Publik dan Kantor Akuntan Publik. Pertimbangannya antara lain; telah memberikan opini yang tidak mencerminkan kondisi SNP Finance yang sebenarnya. Opini yang diberikan AP dan KAP tersebut terhadap LKTA SNP Finance telah menimbulkan kerugian yang besar bagi industri jasa keuangan dan masyarakat.

Pertimbangan terakhir adalah menurunnya kepercayaan masyarakat terhadap sektor jasa keuangan akibat kualitas penyajian LKTA oleh akuntan publik.

“Pengenaan sanksi kepada AP dan KAP oleh OJK dikarenakan LKTA yang telah diaudit kemudian digunakan SNP Finance untuk mendapatkan kredit dari perbankan dan juga menerbitkan surat utang jangka pendek (medium term notes/ MTN) yang berpotensi gagal bayar dan atau menjadi kredit bermasalah,” jelas Anto Prabowo Deputi Komisioner Manajemen Strategis dan Logistik OJK.

Pihak Kantor Akuntan Publik Satrio Bing Eny & Rekan (KAP SBE)—salah satu entitas Deloitte Indonesia—memberikan tanggapan ihwal laporan OJK ini, Selasa (2/10). Satrio, Pimpinan Rekan KAP SBE menegaskan belum menerima salinan resmi keputusan OJK, sehingga belum bisa memutuskan langkah apa yang akan ditempuh. KAP SBE juga masih mempelajari opsi-opsi yang dapat ditempuh. KAP SBE juga menanggapi bahwa pihak KAP SBE sudah menerima sanksi P2PK. Namun setelah itu, KAP SBE sama sekali tidak pernah diminta untuk memberikan keterangan oleh OJK.

Sebelumnya, biro Pemeringkat Efek Indonesia (Pefindo) juga menarik rating perusahaan SNP Finance serta peringkat surat utang yang dikeluarkan. Ini karena, SNP Finance sebagai perusahaan pembiayaan dalam melakukan kegiatan usahanya dianggap menggunakan informasi yang tidak akurat yang dapat merugikan debitur, kreditor dan juga pemangku kepentingan lainnya termasuk otoritas.“SNP Finance telah memberikan informasi yang tidak akurat untuk proses pemeringkatan dan perusahaan tidak dapat memberikan informasi yang diperlukan untuk memantau peringkat yang diberikan,” jelas analis Pefindo, Handhayu Kusumowinahyu dan Hendro Utomo dalam keterangan tertulisnya (PDF).

Dari kasus Leo Chandra dengan gurita bisnis Columbia dan SNP Finance, perbankan patut semakin waspada, bahwa pembobolan bank bukan soal lagi permainan orang dalam, tapi bisa terjadi karena faktor legitimasi dari pihak lain yang selama ini dianggap tak memberikan risiko perbankan, tapi pada akhirnya jadi celah yang menganga untuk praktik pidana perbankan.

Editor: Suhendra