tirto.id - “Intinya nilai uang tunai yang dipegang masyarakat tidak boleh berkurang ketika diarahkan ke uang elektronik.”

Ucapan pengacara kondang sekaligus Koordinator Komisi Komunikasi dan Edukasi Badan Perlindungan Konsumen Nasional (BPKN) David Maruhum Tobing yang mempersoalkan isi ulang e-money barangkali jadi hal yang tak menyenangkan bagi dunia perbankan.

David salah satu orang yang keberatan dengan keputusan Bank Indonesia (BI) menerapkan biaya tarif ulang kartu elektronik yang akan berlaku efektif 20 Oktober mendatang. Bila aturan ini berjalan mulus, ketentuan tarif isi ulang akan menjadi amunisi baru bagi perbankan dalam mendulang pundi-pundi pendapatan dari pendapatan berbasis komisi atau fee based income.

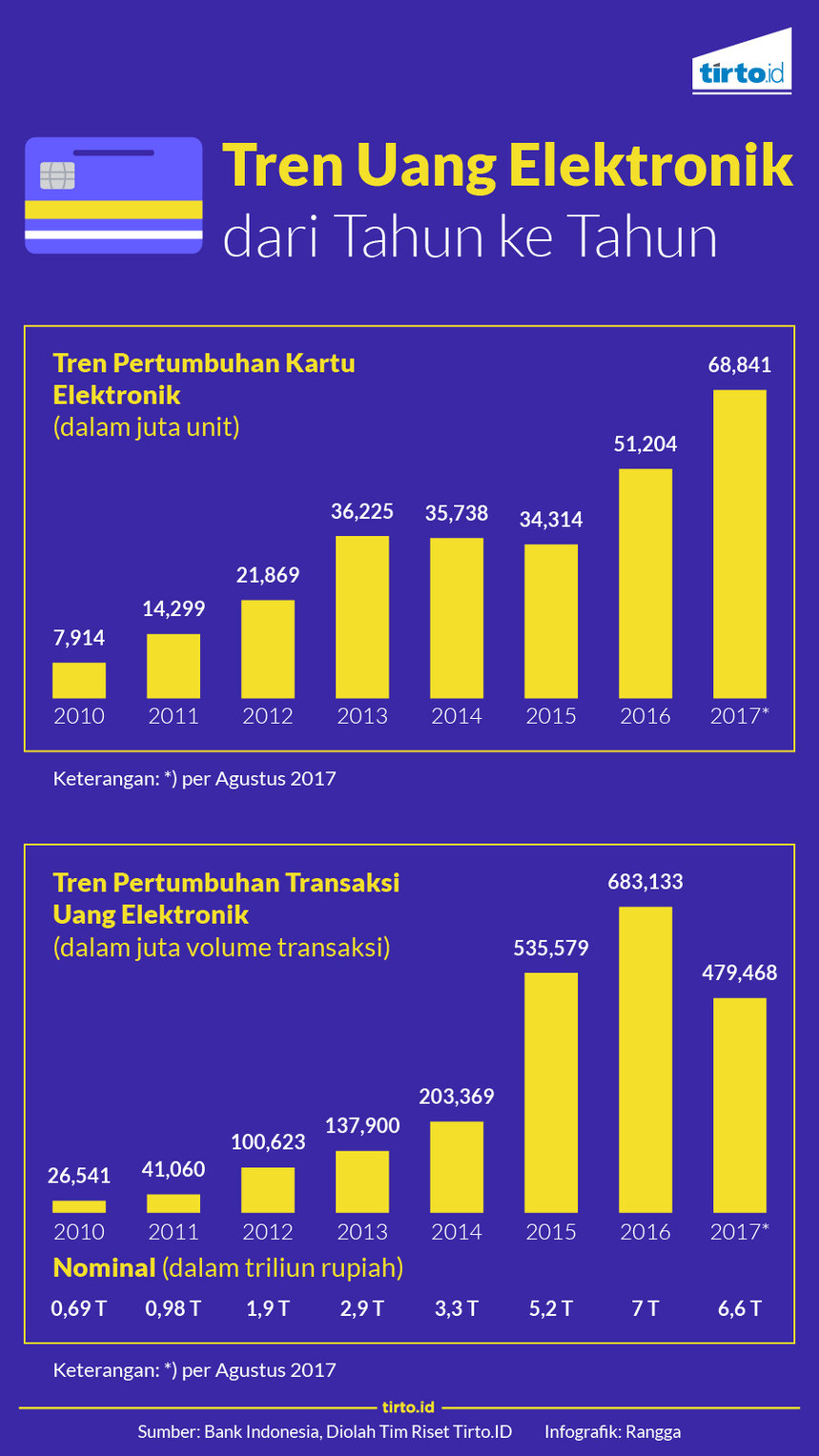

Berdasarkan laporan Bank Indonesia (BI) per Agustus 2017, jumlah kartu elektronik yang beredar telah mencapai 68,84 juta unit. Angka itu tumbuh 8 kali lipat dari jumlah kartu elektronik yang beredar pada 2010 sebesar 7,9 juta kartu. Jumlah kartu elektronik sebesar itu tentu potensi sumber pendapatan baru bagi bank. Bila mengacu pada Peraturan Anggota Dewan Gubernur BI No.19/10/PADG/2017 tentang Gerbang Pembayaran Nasional/National Payment Gateway (PADG GPN).

Biaya yang dikenakan isi ulang e-money dalam rentang Rp750-1.500 per satu kali pengisian, maka dengan asumsi seluruh kartu itu aktif dan diisi ulang setiap sebulan sekali dengan besaran minimal Rp200 ribu per kartu, maka dengan menghitung biaya Rp1.500 terjadi perputaran transaksi jasa hingga Rp103 miliar per bulan.

Jumlah ini setara dengan ada perputaran uang atau pemasukan baru ke bank-bank penerbit e-money hingga Rp1,23 triliun per tahun. Jumlah ini semakin membesar dengan berkembangnya pengguna yang didorong adanya Gerakan Nasional Non-Tunai (GNNT) termasuk bagi pengguna jasa tol.

Sebelum adanya arah serius soal GNNT yang berpotensi mendorong pendapatan dari transaksi non tunai, beberapa tahun belakangan ini, pendapatan berbasis komisi tengah menjadi incaran para perbankan sebagai alternatif meraih keuntungan. Hal itu dikarenakan risiko dari pendapatan tersebut jauh lebih kecil ketimbang pendapatan bunga.

Selain itu, margin keuntungan dari pendapatan berbasis komisi jauh lebih stabil ketimbang pendapatan bunga, yang dipengaruhi oleh suku bunga acuan atau BI rate. Selain potensi isi ulang dari uang elektronik, pendapatan berbasis komisi juga disumbang dari jasa-jasa perbankan seperti transfer, inkaso, safe deposit box, letter of credit, bank garansi, bank card, penyetoran dana dan transaksi valuta asing. Di Bank Mandiri misalnya, biaya administrasi per bulan untuk Tabungan Mandiri dipatok Rp12.500, biaya transfer ke bank lain Rp5.000 dan masih banyak lainnya. BCA juga punya tarif layanan misalnya untuk safe deposit box ukuran besar Rp600.000-900.000 per tahun dan lainnya.

Bank Mandiri salah satu bank yang tengah mendorong pendapatan berbasis komisi. Bank pelat merah itu menargetkan pendapatan komisi tumbuh 15-20 persen pada akhir tahun ini. Untuk itu, bank berkode saham BMRI tersebut terus mendorong nasabah bertransaksi secara nontunai melalui uang elektronik, kartu debit, dan kartu kredit. Tak hanya itu, iuran BPJS Kesehatan juga bisa dibayar melalui uang elektronik.

“Kami termasuk yang pertumbuhannya paling kencang [pendapatan berbasis komisi dari transaksi kartu kredit dan pengumpulan lewat hapus buku],” kata Kartika Wirjoatmojo, Direktur Utama Bank Mandiri.

Bank Mandiri meraup pendapatan provisi dan komisi lainnya sebesar Rp5,9 triliun pada paruh pertama tahun ini, naik 9 persen dari periode yang sama tahun lalu. Sementara itu, rasio pendapatan komisi terhadap total pendapatan Bank Mandiri sekitar 16 persen, naik tipis dari periode yang sama tahun lalu sebesar 15,85 persen.

Dari total nilai pendapatan provisi dan komisi, segmen retail menyumbang sebesar 44 persen, atau senilai Rp2,61 triliun. Disusul, wholesale sebesar Rp1,35 triliun dan kantor pusat sebesar Rp1,12 triliun.

Bank lainnya, seperti BCA malah mengklaim tidak begitu antusias dalam mendorong pendapatan berbasis komisi, padahal bank ini termasuk yang terdepan dalam fee based income.“Strategi fee based income kami itu asal nutup ongkos saja. Kami memang enggak cari untung dari fee based,” tutur Jahja Setiaatmadja, Direktur Utama PT Bank Central Asia Tbk. (BBCA).

Jahja boleh saja mengelak, tapi bila menilik pendapatan provisi dan komisi BCA pada sepanjang semester I-2017 yang menembus Rp4,93 triliun, atau naik 8 persen dari periode yang sama tahun lalu, sulit rasanya sumber pendapatan ini hanya sebatas menutup biaya. Apalagi porsi pendapatan provisi dan komisi terhadap total pendapatan BCA sudah mencapai 18 persen, naik tipis ketimbang periode yang sama tahun lalu sebesar 17 persen.

Potensi yang Signifikan

Capaian Bank Mandiri dan BCA dalam pendapatan provisi dan komisi terbilang cukup besar porsinya, tentu sebuah raihan yang tak sedikit. Direktur Institute for Development of Economics and Finance (INDEF) Enny Sri Hartati menilai nilai pendapatan yang diraup bank akan bertambah signifikan seiring dengan kebijakan pengenaan tarif biaya isi ulang saldo tersebut.

“Saya kira overall bisa signifikan [tambahan pendapatan] buat bank. Apalagi, nilai nominal penggunaan uang elektronik di masyarakat terus meningkat setiap tahunnya. Para pengguna juga masih bakal terus bertambah,” ujarnya kepada Tirto.

Apa yang dikatakan Enny memang benar adanya, dalam catatan Bank Indonesia, volume transaksi uang elektronik sepanjang Januari-Agustus 2017 mencapai 479,46 juta transaksi, naik 18 kali lipat dari realisasi 2010 yang hanya sebesar 26,54 juta transaksi.

Pada periode yang sama, bank sentral juga mencatat nilai nominal dari penggunaan uang elektronik sudah mencapai Rp6,68 triliun, tumbuh 9 kali lipat ketimbang realisasi pada 2010 sebesar Rp694 miliar.

Namun, pengenaan tarif biaya isi ulang juga berisiko membuat bank kehilangan nasabahnya. Kemungkinan besar, nasabah akan berpindah ke bank lainnya, terutama yang menggratiskan biaya isi ulang uang elektronik.

Enny berpendapat perbankan sebenarnya tidak perlu mengenakan biaya tarif isi ulang kepada nasabahnya. Hal itu karena manfaat uang elektronik justru lebih dirasakan oleh para penyedia jasa, di antaranya seperti Telkom, Jasa Marga, PDAM, dan lainnya.

“Coba bayangkan, PLN misalnya tidak perlu lagi mendirikan loket-loket, tidak perlu lagi menarik banyak tenaga kerja. Belum lagi bicara soal kelancarannya. Beban itu seharusnya diberikan kepada provider,” katanya.

Enny berharap bank tidak mengenakan biaya kepada konsumen karena kehadiran uang elektronik sebenarnya juga menguntungkan perbankan, yakni dari adanya penghimpunan dana masyarakat.

Sementara itu, Ketua Dewan Komisioner Otoritas Jasa Keuangan (OJK) Wimboh Santoso meminta penerapan biaya isi ulang uang elektronik dapat dilakukan secara terukur, dan tidak sembarangan.

“Bank mencari profit harus terukur, makanya dia kalau memberikan fee [menarik biaya], tidak boleh sembarangan. Soal pricing juga biar industri yang menentukan, mau ada fee atau tidak, biar mekanisme pasar," tuturnya dikutip dari Antara.

Menurut Wimboh, apabila penentuan biaya isi ulang uang elektronik dilakukan oleh industri perbankan, maka konsumen bisa mendapatkan kesempatan untuk memperoleh layanan yang baik dari pelaksanaan gerakan nontunai.

Melihat tren pertumbuhan transaksi uang elektronik di Indonesia, pengenaan biaya isi ulang bisa jadi membuat pendapatan perbankan kian bertambah. Namun bagi nasabah, hal itu masih memberatkan dan masih menyisakan perlawanan dari orang seperti David Tobing dan lainnya yang tak rela adanya beban baru bagi nasabah bank.

Penulis: Ringkang Gumiwang

Editor: Suhendra