tirto.id - Secara umum perekonomian pada tahun ini lebih baik jika dibandingkan dengan tahun lalu. Hal ini tidak hanya dirasakan di Indonesia, tetapi juga secara global. Perekonomian yang lebih baik mendorong perusahaan untuk berekspansi, sehingga memerlukan dana lebih banyak. Selain perbankan, pasar modal pun menjadi alternatif untuk mendapatkan dana.

Ernst & Young mencatat, penawaran saham perdana di pasar global pada semester pertama tahun ini merupakan yang terkuat hampir dalam satu dekade terakhir. Dana publik yang berhasil diraup dari penjualan saham di bursa itu naik 90 persen jika dibandingkan dengan tahun sebelumnya menjadi 83, 4 miliar dollar AS. Dilihat dari jumlah emiten yang masuk bursa, ada kenaikan 70 persen menjadi 772 emiten. Itulah sebabnya, dengan 772 emiten yang memutuskan untuk melantai di bursa saham, aktivitas masuk bursa pada paruh pertama tahun ini merupakan yang teraktif sejak semester pertama 2007.

Kawasan Asia Pasifik memegang rekor jumlah emiten baru, walaupun jumlah pada kuartal kedua sedikit menurun dibandingkan dengan kuartal pertama. Bursa Cina merupakan bursa yang paling sibuk melayani para emiten baru dengan 317 kegiatan initial public offering (IPO). Sementara di Australia dan Selandia Baru, ada 45, Asia Tenggara 48, Jepang 38 dan Korea Selatan 20 emiten baru. Kawasan ini juga menangani tiga IPO terbesar di dunia pada semester pertama 2017, juga 10 IPO dengan nilai lebih besar dari Rp500 miliar.

Ringo Choi, EY Asia Pasific IPO Leader berkomentar, “Kawasan Asia Pasifik menjadi pusat aktivitas IPO dan akan tetap berjaya hingga akhir tahun 2017 ini. Sementara Cina akan terus menjadi pemimpin dan bursa lainnya juga menunjukkan aktivitas serupa. Australia menduduki peringkat keempat di antara bursa global menurut volumenya sementara Korea memberikan kontribusi terhadap total perolehan pada semester pertama ini dengan mega IPO dari sektor teknologi dan keuangan.”

Bursa Indonesia

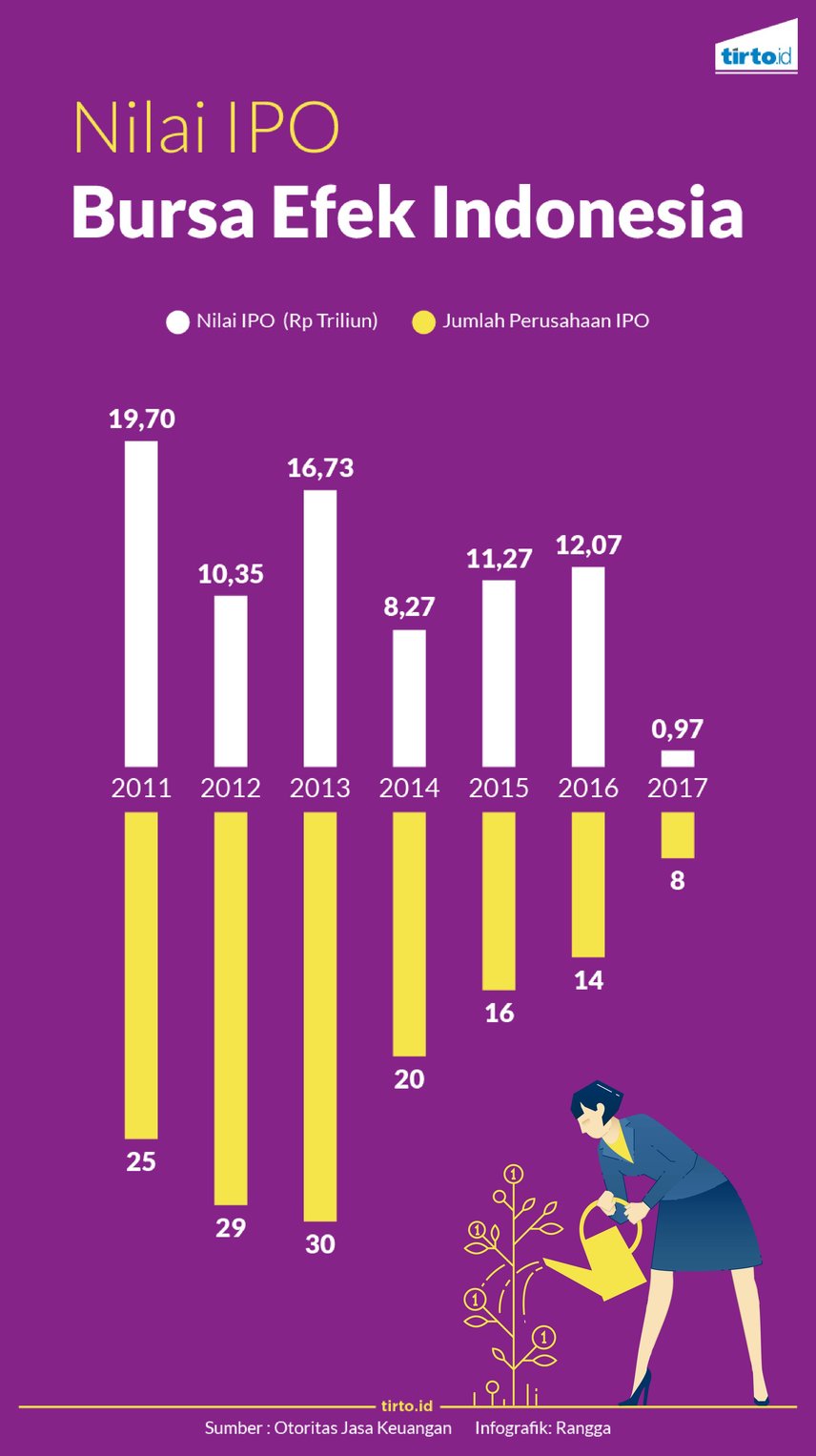

Bagaimana dengan bursa Indonesia? Dilihat dari jumlah emiten baru, memang bursa Indonesia paling banyak. Sayangnya, dana publik yang dihimpun baru sedikit, dibandingkan dengan bursa lain.

Hingga pekan keempat Mei 2017, sebanyak 8 emiten sudah mencatatkan sahamnya di lantai bursa. Dana yang berhasil dihimpun dari IPO mencapai Rp970 miliar.

BEI menjalankan strategi merangkul perusahaan-perusahaan kecil, juga perusahaan di daerah untuk berani melantai ke bursa. Direktur Utama BEI Tito Sulistio mengatakan bahwa perusahaan dapat melakukan IPO tanpa terlebih dahulu menunggu nilai kapitalisasinya membesar. Dengan langkah masuk bursa, perusahaan dapat melipatkan nilai kapitalisasinya.

“Jadi bukan karena sudah besar lalu kita go public, tetapi karena IPO kita akan menjadi besar,” kata Tito. Dia memberikan contoh, sebuah perusahaan ketika IPO memiliki nilai kapitalisasi sebesar Rp27 miliar saja, setelah berhasil melantai di bursa dan mendapatkan dana dari publik, nilai kapitalisasinya meningkat menjadi Rp2,2 triliun hanya dalam empat bulan saja. BEI menargetkan dapat mengajak 35 emiten baru untuk melantai di bursa tahun ini. Sepanjang tahun 2016 lalu hanya ada 16 emiten baru.

Tidak semua perusahaan yang melakukan IPO merupakan perusahaan dengan nilai aset besar dan meraup dana besar pula. Beberapa emiten baru yang melantai di bursa tahun 2015 hingga tahun ini bahkan hanya mendulang dana publik di bawah Rp50 miliar.

Pada tahun 2015 misalnya, ada PT Victoria Insurance Tbk (VINS) mendapatkan dana sebesar Rp39,48 miliar. Lalu PT Mitra Komunikasi Nusantara Tbk (MKNT) mendapatkan dana publik Rp40 miliar dan PT Ateliers Mecaniques D’Indonesie Tbk (AMIN) mendapatkan dana Rp30,72 miliar.

Tahun 2016 ada juga beberapa emiten yang menggelar IPO dan mendapatkan dana di bawah Rp50 miliar. Misalnya saja PT Bank Artos Indonesia Tbk (ARTO) pada tahun lalu, menjual sebagian sahamnya kepada publik dan mendapat dana Rp31,85 miliar. PT Protech Mitra Perkasa Tbk (OASA) perusahaan konstruksi spesialis pembangunan menara telekomunikasi ini tahun lalu juga berhasil meraup dana publik sebesar Rp30,4 miliar.

Tahun lalu hanya ada tiga emiten yang mendapatkan dana di atas Rp 1 triliun yaitu PT Cikarang Listrindo Tbk (POWR). Perusahaan swasta lainnya adalah pengelola laboratorium Prodia, PT Prodia Widyahusada Tbk (PRDA) yang mendapatkan dana sebesar Rp1,22 triliun. Satu lagi adalah emiten plat merah PT Waskita Beton Precast Tbk (WSBP). Emiten yang bergerak dalam bidang konstruksi ini meraup dana publik sebesar Rp5,1 triliun.

Meski demikian, tidak sedikit yang mendapatkan dana dari IPO yang relatif kecil. Pada paruh pertama tahun ini, IPO semakin marak, masih ada juga yang mendapatkan dana publik di bawah Rp50 miliar. PT Sanurhasta Mitra Tbk ( MINA) berhasil mendapatkan dana publik sebesar Rp27,56 miliar melalui bursa. Emiten lainnya, bergerak dalam bidang kafe dan restoran PT Map Boga Adimitra Tbk (MAPB). Emiten ini memiliki lisensi untuk jaringan waralaba internasional seperti Starbucks, Pizza Express, Krispy Kreme, Cold Stone Creamery dan Godiva. Dari penjualan sahamnya, MAPB mendapatkan dana segar sebesar Rp37,25 miliar.

Bidang usaha emiten yang melepaskan sahamnya ke publik pun semakin beragam. MINA, bergerak pada bidang pengelolaan pondok wisata. Sementara PT Integra Indocabinet Tbk (WOOD) bergerak di bidang produksi mebel berbahan dasar kayu dan produk kayu lainnya, konsesi hutan serta ritel dan distribusi mebel serta perlengkapan dekorasi rumah. Adapun PT Buyung Poetra Sembada Tbk (HOKI) bergerak dalam bidang perdagangan beras dengan merek Topikoki, Rumah Limas, Belida dan BPS. Sementara PT Hartadinata Abadi Tbk bergerak dalam bidang industri manufaktur dan perdagangan perhiasan emas.

Melantai di Bursa

Ada berbagai alasan mengapa emiten-emiten tersebut memutuskan untuk melakukan IPO di bursa. Mendapatkan dana segar dari bursa, sebagai diversifikasi sumber pendanaan selain dari perbankan merupakan salah satu alasan. Ketika perusahaan hendak berekspansi, kendala pendanaan merupakan masalah yang sering dihadapi. Ekspansi usaha memerlukan dana. Seringkali dana kas tidak mencukupi untuk memenuhi kebutuhan ekspansi.

Untuk dapat melantai di bursa, ada beberapa jenis biaya yang harus dikeluarkan calon emiten. Pada tahap awal, calon emiten harus menyewa konsultan. Seperti konsultan hukum, jasa akuntan publik, notaris. Konsultan ini antara lain bertugas membenahi laporan keuangan juga administrasi. Langkah selanjutnya, menghubungi perusahaan sekuritas untuk menjadi penjamin emisi. “Juga menyewa akuntan, advisor. Angkanya relatif, biaya ini dapat ditawar-tawar karena masing-masing perusahaan berbeda,” jelas Direktur Penilaian Perusahaan BEI Samsul Hidayat.

Calon emiten juga perlu menyelenggarakan paparan publik, untuk menjelaskan dan memperkenalkan perusahaannya kepada publik, sekaligus untuk menarik minat para investor. Setelah sahamnya tercatat dan terpampang di bursa, emiten masih harus mengeluarkan biaya tahunan kepada bursa. Selain itu, perlu membayar biaya administrasi saham, penitipan kolektif saham, iklan, juga mencetak prospektus.

Pada umumnya biaya total untuk go public ini kurang dari 5% perolehan dana publik.

Saat ini, BEI sedang mengkaji untuk menurunkan biaya pencatatan saham di bursa untuk mendorong perusahaan kecil dan menengah agar semakin banyak yang masuk ke bursa.

Pekerjaan rumah para emiten tidak selesai setelah sahamnya tercatat di bursa. Semua harus dibuka kepada publik. Setiap aksi koporasi harus dilaporkan dengan rinci. Jika ada hal-hal yang masih dianggap belum jelas, emiten wajib melaporkan pada bursa dan publik. Aksi korporasi harus mendapatkan persetujuan dari para pemegang saham, juga harus dilaporkan kepada OJK. Jika OJK menemukan aksi korporasi berpotensi merugikan pemegang saham publik, OJK tidak akan mengeluarkan restu atau pernyataan efektif atas rencana tersebut.

Demikian pula dengan kinerja keuangan. Tiga bulan sekali, laporan keuangan harus dipaparkan kepada publik. Setiap tahun, dilakukan rapat umum pemegang saham tahunan untuk melaporkan kinerja keuangan. Bahkan, gaji para direkturnya pun harus dipaparkan kepada publik.

Penggunaan Dana

Dilihat dari penggunaan dana, ada beragam penggunaan dana para emiten tersebut. Sebagian untuk ekspansi, membesarkan usahanya dan sebagian lagi untuk membayar utang. Biasanya, para investor lebih senang emiten yang menggunakan dana untuk ekspansi usaha ketimbang membayar utang.

PT Hartadinata Abadi Tbk (HRTA) misalnya. Sandra Sunanto, Direktur Utama Perseroan PT Hartadinata Abadi Tbk. mengungkapkan dana yang diperoleh dari hasil IPO akan digunakan sebanyak 50% untuk refinancing sebagian dari pinjaman modal kerja. Dari penjualan saham, HRTA mendapat dana sebesar Rp330 miliar.

Sedangkan Direktur MAPB Petty Kwartati mengatakan dana yang dihimpun dari penjualan saham kepada publik tersebut akan digunakan untuk pengembangan bisnis. Sedangkan MINA yang mendapat dana publik Rp27 miliar akan mengunakan 65,04 persen dana untuk membeli 41,5 persen saham pada anak perusahaan yaitu PT Minna Padi Resort dan 34,96 persen akan digunakan untuk modal kerja seperti pengeluaran operasional dan pembayaran pajak bumi dan bangunan.

Menjadi perusahaan publik membawa dampak positif bagi perusahaan. Pengelolaan perusahaan menjadi lebih terbuka, transparan. Publik pun memiliki semakin banyak pilihan dalam berinvestasi pada pasar saham karena semakin banyak perusahaan yang dapat dibeli. Lebih luas, kapitalisasi pasar saham domestik pun semakin bertambah.

Tentu saja kenaikan kapitalisasi dan jumlah emiten di bursa tersebut juga harus ditunjang oleh kualitas emiten-emiten. Emiten-emiten menengah ini harus juga lebih banyak belajar ketika sudah menjadi perusahaan publik. Selain melakukan tata kelola perusahaan yang lebih baik, juga soal berbagi informasi.

Seperti bagaimana cara memberikan keterangan kepada publik mengenai aksi korporasinya. Keterampilan berbicara kepada wartawan, menjadi salah satu poin penting yang harus juga dipelajari oleh para emiten baru. Ketika masih berupa perusahaan tertutup atau perusahaan keluarga mungkin para direksi tidak pernah disambangi wartawan untuk dikorek keterangan mengenai perusahaannya. Tetapi, menjadi perusahaan terbuka, manajemen pun harus berbagi informasi kepada wartawan yang kemudian menyampaikan kepada publik.

Informasi mana yang dapat disampaikan dan informasi mana yang belum dapat disampaikan harus dapat disaring dengan baik. Beberapa direksi emiten baru tampak enggan dan menjawab pertanyaan dengan mengambang walaupun ditanya tentang informasi umum tentang perusahannya, sehingga tidak dapat didapatkan informasi dalam mengenai emiten tersebut. Memang tidak semua pertanyaan perlu dijawab, apalagi pertanyaan yang masih bersifat belum merupakan informasi publik, tetapi dengan memahami cara merespons dengan tepat, informasi tetap dapat disampaikan.

BEI telah memfasilitasi perusahaan-perusahaan kecil untuk bisa mencari pendanaan guna ekspansinya. Upaya tersebut tentu saja harus diimbangi dengan tata kelola perusahaan yang baik, sebagai tanggung jawab perusahaan ke publik. Jika kedua hal itu bisa dilaksanakan, IPO bukan lagi sesuatu yang rumit dan menakutkan bagi semua perusahaan, baik besar, menengah ataupun kecil.

Penulis: Yan Chandra

Editor: Nurul Qomariyah Pramisti